یکی از راههای کسب سود از بازار کریپتو یا دیگر بازارها مانند فارکس، کپی کردن معاملات بهترین تریدرها است. کپی تریدینگ به شما اجازه میدهد پوزیشنهای تریدرهای با تجربهتر را بهصورت خودکار کپی کرده، بدون اینکه خودتان بازار را تحلیل کنید.

برخی از تریدرها به کپیتریدینگ بهعنوان راهی «برای درآمدزایی حین یادگیری» نگاه میکنند، چون تحلیل بازار برای تریدرهای تازهکار میتواند دشوار باشد. از سوی دیگر تریدرهایی هم وجود دارند که از این روش استفاده میکنند، چون وقت تحلیل بازار را ندارند. در هر صورت، کپیتریدینگ میتواند ابزار مفیدی باشد که در این مقاله آن را توضیج خواهیم داد. پس تا انتها همراهمان بمانید.

کپی تریدینگ چیست؟

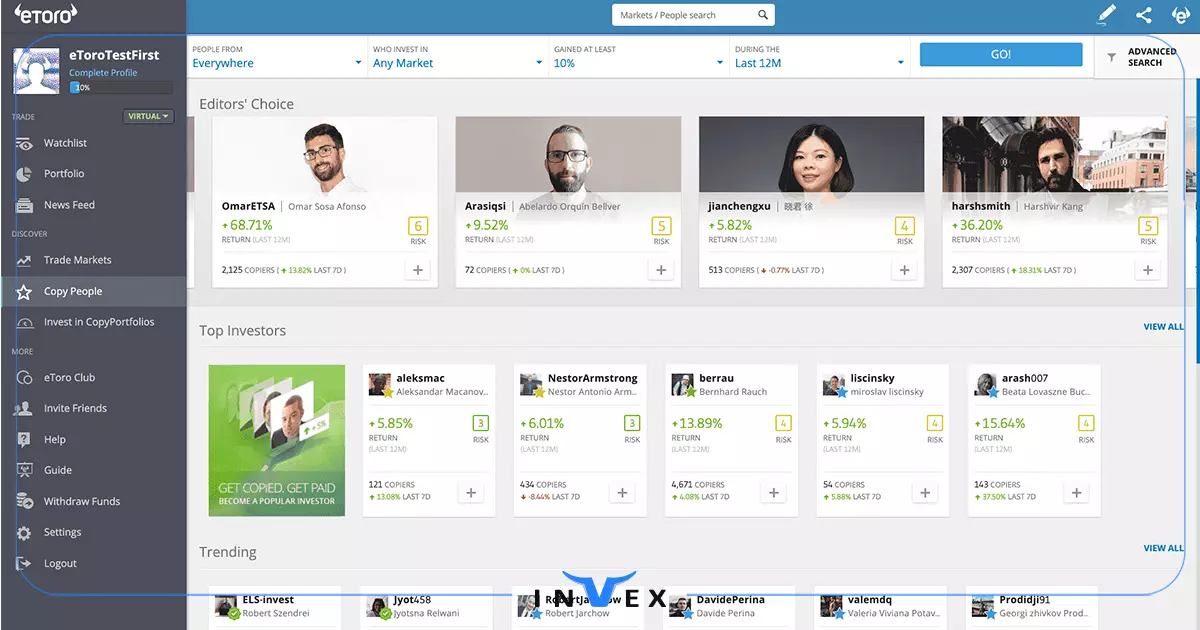

کپی تریدینگ نوعی سرمایهگذاری بهمعنای کپی کردن معاملات سایر تریدرها است. شروع این اتفاق در سال 2005 بود، زمانی که سرویس تریدینگ Tradency ابتدا امکان انجام خودکار معاملات را فراهم کرد اما محبوبیت آن با سرویس CopyTrader پلتفرم eToro بسیار افزایش یافت. امروزه بسیاری از بروکرها خدمات کپیتریدینگ خود را با قابلیتهای مختلف دارند.

زمان استفاده از این خدمات، تنها تحقیقی که باید انجام دهید پیدا کردن یک تریدر موفق در پلتفرم مربوطه است. اکثر پلتفرمها به کاربران اجازه میدهند از طریق فیلترهای مختلف تریدرهای با تجربه را پیدا کنند تا یافتن بهترین گزینه مطابق با سبک معاملهگری و آستانه ریسک فرد ساده باشد.

زمانی که تریدری که او را دنبال میکنید یک معامله باز کند، پلتفرم کپی تریدینگ همان معامله را بهصورت خودکار روی حساب کاربری شما باز خواهد کرد. همچنین میتوانید تصمیم بگیرید که چقدر میخواهید سرمایه به یک تریدر و معاملات خود اختصاص دهید و مجموع ریسک شما برای هر ترید چقدر باشد.

بهعنوان مثال اگر یک تریدر یک موقعیت خرید روی طلا با 5 درصد از اندازه اکانت معاملاتی خود باز کند، همان معامله روی اکانت معاملاتی شما ظاهر خواهد شد. اگر در مقایسه با تریدر موردنظر آستانه ریسک شما پایینتر است، میتوانید سطح ریسک برای هر معامله را تغییر دهید.

انواع کپی تریدینگ

چندین نوع کپی تریدینگ وجود دارد مانند سوشال تریدینگ و میرور تریدینگ. در بخش بعد شباهتها و تفاوتهای هریک را توضیح خواهیم داد.

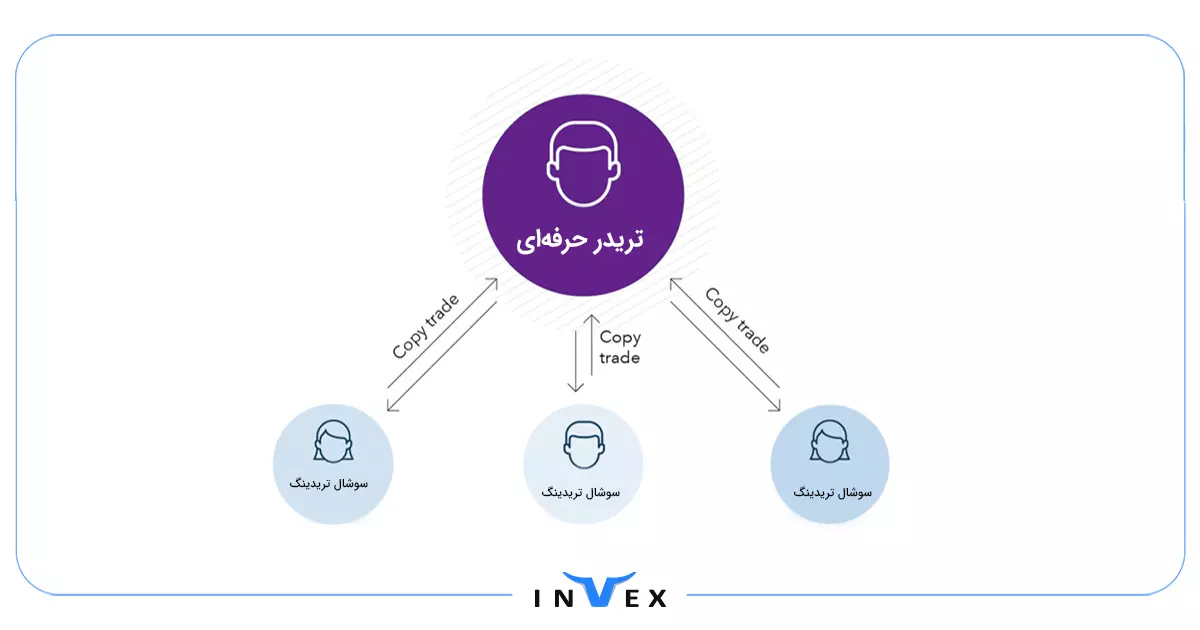

مقایسه سوشال تریدینگ و کپی تریدینگ

سوشال تریدینگ (معاملات اجتماعی) یک نوع محبوب کپیتریدینگ است. در این روش شما بهصورت خودکار معاملات سایر تریدرها را کپی نمیکنید، بلکه با تریدرهای شبیه به خود ایدههایتان و نتیجه تحقیقات درباره بازار را تبادل میکنید که میتواند روی عملکرد معاملهگری شما تاثیر مثبت بگذارد.

پلتفرمهای سوشال تریدینگ برای افزایش اطلاعات درباره معاملهگری بهدنبال ارتباط با تریدرهای باتجربه است. شما متوجه میشوید که چرا آنها وارد معاملات خاصی میشوند، چطور بازار را تحلیل کرده و معاملات خود را مدیریت میکنند.

گرچه در کنار چنین مزایایی باید به نکاتی اشاره کنیم.

- معاملات سوشال خودکار نیستند. یعنی سوشال تریدینگ با آنکه پلتفرمی برای تبادل دانش، تحقیق و ایدههایتان است اما خودتان باید بهصورت دستی معاملات را باز کنید.

- سوشال تریدینگ در مقایسه با کپی تریدینگ و همچنین میرور تریدینگ، وقتگیرتر است.

- زمان انجام سوشال ترید شما باید درک کنید که چرا یک تریدر حرفهای یک معامله را انجام میدهد و دلایل او برای آن چیست. پس بهنوعی آموزش میبینید.

[et_bloom_inline optin_id=”optin_7″]

مقایسه میرور تریدینگ و کپی تریدینگ

میرور تریدینگ (معاملات آینهای) را میتوان یک زیردسته از کپیتریدینگ دانست. برخلاف کپی تریدینگ، میرور تریدینگ شامل کپی کردن یک استراتژی معاملاتی مشخص میشود که اغلب بهشکل الگوریتمهای معاملاتی خودکار است.

ممکن است گروه بزرگی از تریدرها مسئول توسعه یک استراتژی معاملهگری خودکار باشند. در بعضی موارد، صدها تریدر حرفهای ممکن است در ایجاد استراتژی خودکار موردنظری که شما آن را دنبال میکنید، مشارکت داشته باشند. شما به جای کپی از تریدرهای فردی، استراتژی معاملاتی آن تریدها را کپی میکنید.

میرور تریدینگ ویژگیهای زیر را دارد:

- معاملات آینهای مانند کپی تریدینگ کاملا خودکار هستند.

- تنوع بخشی: چون استراتژیهای معاملاتی خودکار اغلب برای پیروی از گروهی از ورودیهای بازار، پردازش آنها در کسری از ثانیه و ایجاد یک سیگنال معاملاتی طراحی شدهاند، میتوانند تنوع معاملات شما را بیشتر کنند. علاوهبراین، بسیاری از استراتژیهای الگوریتمیک برای معامله در بیشتر از یک بازار هستند.

کپی تریدینگ در بازار کریپتوکارنسی چطور کار میکند؟

کپی تریدینگ یک مفهوم جهانی است که در تمام بازارهای مالی بهچشم میخورد. چه بخواهید در فارکس، بازار کریپتو، فلزات، کالاها یا سهام معامله کنید، میتوانید این کار را با کپیتریدینگ انجام دهید.

اکثر تریدرهایی که میخواهند معاملات سایر تریدرها را کپی کنند، بیشتر از همه به عملکرد معاملاتی علاقه دارند که میتوانند به آن برسند و این علاقه به بازارهایی که در آن معامله میکنند نیست. گرچه اگر میخواهید تنها در بازار کریپتوکارنسی از این خدمات استفاده کنید، امکان آن وجود دارد.

ارزهای دیجیتال مفهومی نسبتا جدید در بازار مالی هستند و تریدرهای حرفهای که اکوسیستم کریپتو را دنبال میکنند، معمولا دانش تکنیکال عمیقی از آن دارند. استفاده از خدمات کپی تریدینگ در بازار کریپتو کاملا منطقی است، بهویژه اگر تجربه لازم برای معامله ارزهای دیجیتال نداشته باشید.

بهترین استراتژی ترید روزانه؛ ۱۰ استراتژی برتر در سال ۲۰۲۳

مزایا و معایب کپی تریدینگ

کپی تریدینگ شگفتانگیز بهنظر میرسد. شما بدون تلاش زیاد، خودکار از معاملات تریدرهای حرفهای تقلید میکنید و از سود آن لذت میبرید اما اکثر اوقات فعالیت در بازار بدون ریسک نیست. در این بخش مزایا و معایب کپی تریدینگ را میگوییم.

مزایای کپی تریدینگ

- انجام خودکار معاملات. مزیت اصلی کپی تریدینگ امکان خودکار کردن معاملات شما با تعقیب تریدرهای سودده دیگر است. تنها تلاشی که باید از خود نشان دهید، پیدا کردن یک تریدر باتجربه با سابقه خوب و مرور دورهای عملکرد او است.

- پیدا کردن تریدرها. مزیت بعدی کپیتریدینگ پیدا کردن یک تریدر حرفهای است. اکثر پلتفرمهای کپیتریدینگ اجازه میدهند با استفاده از شاخصهای مختلف در سایتشان، از جمله نتایج معاملات، سود و ضرر، میانگین اندازه معاملات موفق و ناموفق، میانگین ریسک برای هر ترید، نسبت پاداش به ریسک و موارد متعدد دیگر، تریدرها را فیلتر کنید.

- تاثیر نگذاشتن احساسات. اگر تریدر تازهکاری باشید، احتمالا تجربه کردهاید که احساسات میتوانند تاثیر قابلتوجهی روی نتایج معاملات شما داشته باشند. زمان استفاده از خدمات کپی تریدینگ، احساساتتان نقشی نخواهند داشت، چون خود شما بازار را تحلیل نکرده و معامله نمیکنید.

معایب کپی تریدینگ

امکان یا عدم امکان کنترل ریسک: همانطور که باید حدس زده باشید، مهمترین عیب کپی تریدینگ این است که عملکرد معاملاتی شما کاملا به نتایج معاملات تریدی که او را دنبال میکنید، بستگی دارد. اگر او معامله بدی انجام دهد، این معامله در حساب معاملاتی شما نیز ظاهر خواهد شد. پلتفرمهای کپی تریدینگ برای مقابله با این عیب، به شما اجازه میدهند مشخص کنید که میخواهید چه مقدار سرمایه به هر تریدر اختصاص دهید و از قبل نیز برای هر معامله حد ضرر بگذارید. همچنین اگر احساس کردید یک معامله نتیجه خوبی ندارد، میتوانید آن را بهصورت دستی ببندید.

آیا کپی تریدینگ سودده است؟

نتایج معاملات در کپیتریدینگ کاملا به عملکرد تریدرهایی بستگی دارد که از آنها کپی میکنید. پس اگر تریدری را دنبال میکنید که در درازمدت سابقه معاملاتی بسیار خوبی داشته است، احتمالا برای شما نیز همینطور خواهد بود. اما باید بدانید کپی تریدینگ با چند ریسک همراه است.

ریسکهای کپی تریدینگ

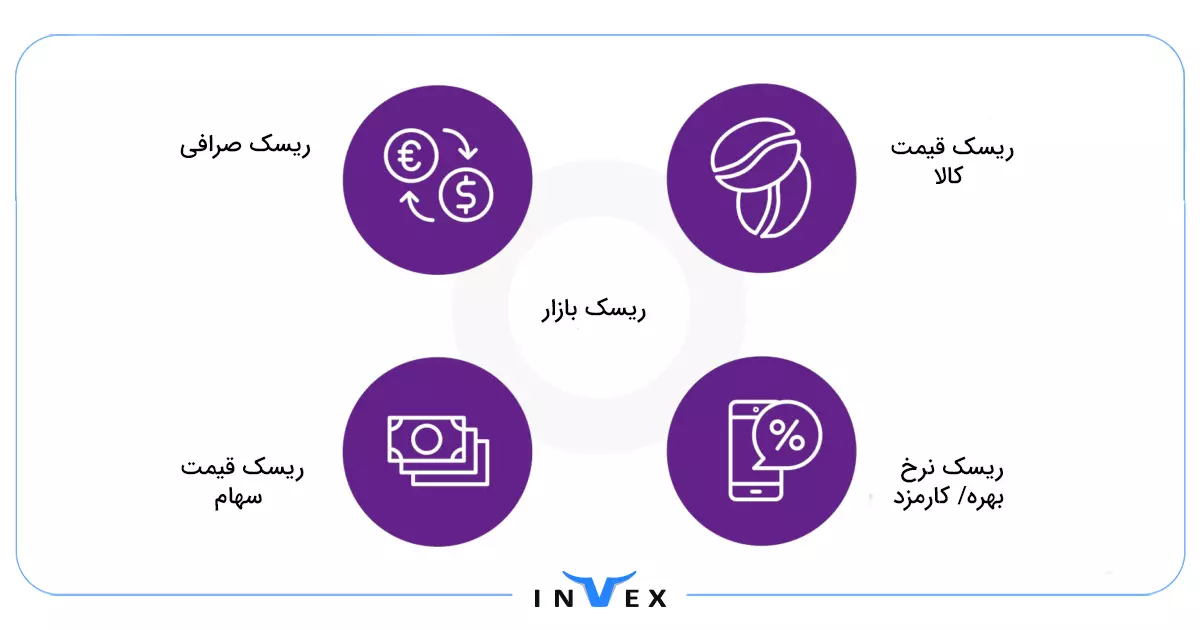

ریسک بازار

بارزترین ریسک کپیتریدینگ، ریسک بازار است. هر معاملهای به ناچار تحتتاثیر عوامل مختلف بازار قرار میگیرد که در نهایت نتیجه آن را مشخص میکنند. در کپیتریدینگ، ریسک بازار ریسک تغییر قیمتها، سهام، نسبت سود و سایر داراییهایی است که میتوانند روی معاملات کپیشده شما تاثیر منفی بگذارند.

ریسک بازار را با معاملهگری ضعیف اشتباه نگیرید. هر تریدر حرفهای باید با ریسک بازار که منجر به ضرر معاملاتی خواهد شد، مقابله کند. اما تریدرهای حرفهای معمولا عوامل مهم تاثیرگذار در بازار را میشناسند و تا جای ممکن سعی میکنند از ریسک بازار بکاهند.

بهعنوان مثال یک تریدر باتجربه ممکن است تصمیم بگیرد زمان انتشار اخبار بسیار مهم یا ساعات نقدینگی بازار فارکس، معامله نکند. بازارها اغلب زمان انتشار اخبار بسیار مهم مانند تصمیمهای مهم درباره سیاست پولی، نوسان بسیار بالایی دارند.

ریسک لیکویید شدن

ریسک لیکویید شدن اغلب در کپی تریدینگ نادیده گرفته میشود. اگر تاثیر مستقیمی روی سفارشاتی که تریدر موردنظرتان باز میکند نداشته باشید، باید با ریسک لیکویید شدن کنار آیید.

ریسک لیکویید شدن ریسکی است که شما نمیتوانید یک معامله را در یک قیمت خاص، در یک بازه زمانی معقول، ببندید. اگر فروشندهای در بازار وجود نداشته باشد، شما قادر به خرید نخواهید بود. بههمین شکل اگر خریداری در بازار وجود نداشته باشد که بخواهد از شما بخرد، قادر به فروش نیستید.

ریسک لیکویید شدن معمولا زمان معامله ارزهای دیجیتال ریسکی مانند شت کوینها یا سهام با ارزش بازار پایین، افزایش پیدا میکند. علاوهبراین، معامله فوری پس از باز شدن بازار یا پیش از بسته شدن بازار، اگر تعداد مشارکتکنندگان در بازار همچنان پایین باشد، میتواند ریسک لیکویید شدن را بههمراه داشته باشد.

ریسک سیستماتیک

در پایان به ریسک سیستماتیک میرسیم، ریسک مهمی که میتواند تاثیر منفی روی معاملات شما بگذارد. ریسک سیستماتیک در ذات هر بازاری وجود دارد، یعنی از طریق متنوع کردن استراتژیهای معاملاتی نمیتوان آن را کاهش داد.

یک مثال از ریسک سیستماتیک، اخبار ناگهانی و غیرمنتظرهای است که بازار را غافلگیر میکنند. در سال 2015، بانک ملی سوئیس تصمیم گرفت آستانه 1.20 یورو برای جفت معاملاتEUR/CHF را حذف کند که این کار شوک قابلتوجهی به بازارها وارد کرد. پیشبینی این وقایع تقریبا غیرممکن است و میتوانند آسیب جدی به یک حساب معاملاتی وارد کنند.

چطور کپی تریدینگ انجام دهیم؟

با باز کردن یک حساب در یک پلتفرم کپی تریدینگ، انتخاب یک تریدر، کلیک روی گزینه «Follow»، میتوانید کپی ترید را شروع کنِید.

مرحله 1) افتتاح یک حساب معاملاتی

اولین گام برای کپیتریدینگ، باز کردن یک حساب در یک پلتفرم مربوطه است. فرآیند ثبتنام کاملا ساده و روشن است. تنها باید کادرهای مربوطه را پر کنید، حسابتان را شارژ کنید و زمانی که حسابتان تایید شد، تریدرهای سودده را دنبال کنید.

مرحله 2) انتخاب یک تریدر

پس از باز کردن یک حساب معاملاتی، وقت انتخاب تریدری میرسد که میخواهید او را دنبال کنید. این بخش معمولا بیشتر از همه در کپی تریدینگ زمان میبرد اما خوشبختانه اکثر پلتفرمها اجازه میدهند تریدرهای حرفهای را بهکمک شاخصهای معاملاتی مهم پیدا کنید.

زمان انتخاب یک تریدر بهراحتی ممکن است اشتباه کرده و بیش از حد به عملکرد او دقت کنید. اما فاکتورهای دیگری نیز وجود دارند که باید در نظر بگیرید، مانند مقدار ریسکی که تریدر برای کسب نتایج میکند، بازارهایی که در آنها فعال است، میانگین معاملات موفق و ناموفق، درصد برد و موارد متعدد دیگر.

مرحله 3) تریدر را دنبال کنید

پس از پیدا کردن یک تریدر موفق، کپی کردن معاملات او بهراحتی کلیک روی دکمه «Follow» است. بعضی از پلتفرمهای کپی تریدینگ ممکن است از شما بپرسند میخواهید چقدر از موجودی حساب خود را به یک تریدر اختصاص دهید که به کنترل ریسک ضررتان کمک خواهد کرد.

تعریف سیگنالهای معاملاتی

سیگنالهای معاملاتی شاخصهایی هستند که مشخص میکنند در چه بازاری ترید کنید، قیمت باز کردن معامله چه مقدار باشد، چه زمانی از معامله خارج شوید و استاپ لاس را کجا قرار دهید. یک نمونه از سیگنال معاملاتی بهشکل زیر است:

BUY BTC/USD @ $44.750, TP: $46.500, SL: $44.250.این سیگنال میگوید که بیت کوین را در قیمت 44750 دلار بخرید، در قیمت 46500 دلار از معامله خارج شوید و استاپ لاس خود را روی قیمت 44250 دلار بگذارید.

همانطور که ممکن است متوجه شده باشید، سیگنالهای معاملاتی در مقایسه با کپی تریدینگ خودکار، انعطافپذیری معاملات شما را بیشتر میکنند. گرچه برای استفاده از آنها باید معاملات خود را بهصورت دستی انجام دهید، اما امکان تغییر نقطه خروج و ورود به معامله و حتی انجام ندادن معامله وجود دارد.

چه کسانی سیگنالهای معاملاتی را فراهم میکنند؟

افرادی که سیگنالهای معاملاتی را فراهم میکنند میتوانند یک تریدر یا گروهی از تریدرها باشند که سیگنالهای خود را در اختیار دنبالکنندگانشان قرار میدهند که آنها سپس باید در پلتفرمهای معاملاتی خود، معاملاتشان را بهکمک این سیگنالها بهصورت دستی باز کنند. زمان انتخاب از بین کسانی که سیگنال معاملاتی میدهند، توصیه میکنیم به سوابق، سبک معاملاتی و آستانه ریسک او دقت کنید.

بهترین استراتژی کپی تریدینگ

زمان انجام کپی تریدینگ نیاز به یک استراتژی معاملاتی شخصی ندارید. اما داشتن چنین استراتژی ممکن است کمک کند که بهترین تریدرها را برای دنبال کردن انتخاب کنید. یک استراتژی کپیتریدینگ قدرتمند با توجه به مسائل زیر انتخاب میشود:

بازارهای معاملاتی

تمام معاملاتی که تریدر موردنظرتان انجام میدهد، بهصورت خودکار در حساب معاملاتی شما کپی خواهد شد. بررسی معاملات آن تریدر کمک خواهد کرد بدانید او در چه بازارهایی بیشتر فعالیت میکند و فعالیت او متناسب با اهداف و سبک معاملاتی شما است یا خیر.

بهعنوان مثال تریدرهایی که بیشتر از همه در بازار سهام تکنولوژی فعالیت میکنند، باید با ریسکهای موجود در این حوزه کنار آیند. از طرفی تریدرهای ارزهای دیجیتال با نوسان بالای قیمتها مواجه میشوند و باید ریسک بیشتری را تحمل کنند. پس تریدری را انتخاب کنید که در بازارهای منتخب شما فعالیت کند.

ریسکها

آستانه ریسک شما زمان کپی تریدینگ چقدر است؟ بسیاری از پلتفرمها اجازه میدهند حداکثر ضرری را که میتوانید تحمل کنید، مشخص کرده یا درصد خاصی از موجودی حساب خود را به یک تریدر اختصاص دهید. علاوهبراین، کپی تریدینگ نیمهخودکار و سوشال تریدینگ اجازه میدهند کنترل بیشتری روی مدیریت ریسک حساب خود داشته باشید.

تحلیل بازار

مزیت کپی تریدینگ این است که مجبور به تحلیل بازار نیستید اما این ویژگی، اگر یک تریدر با تجربه را دنبال نکنید، میتواند به یک عیب مهم تبدیل شود. همیشه خوب است معاملات کپیشده را بررسی کنید و اگر شرایط بازار تغییر میکند، تغییرات لازم را خودتان انجام دهید.

استفاده از اهرم

آیا میخواهید معاملات اهرمدار را دنبال کنید؟ استفاده از اهرم میتواند سودتان را افزایش دهد اما ضررتان نیز بیشتر خواهد شد. هرگز بیشتر از ضرری که نمیتوانید تحمل کنید، سرمایهگذاری نکنید.

معرفی بهترین استراتژی ترید ارز دیجیتال در ۲۰۲۳؛ کمریسک و سودده

بهترین پلتفرم های کپی تریدینگ

انتخاب بهترین پلتفرم کپی تریدینگ بستگی به الزامات معاملاتی شما و مقدار پولی دارد که میخواهید برای کپیتریدینگ سرمایهگذاری کنید. بهعنوان مثال اگر میخواهید اطلاعات بیشتری از کپیتریدینگ بهدست آورید، باید پلتفرمی را انتخاب کنید که اجازه دهد در جامعهای مشارکت داشته باشید که با سایرین به تبادل ایده بپردازید.

انجام این کار به بهبود قابلیتهای معاملاتی شما کمک میکند تا بتوانید استراتژیهایی را شکل دهید که در نهایت آنها را با سایرین نیز در میان بگذارید.

اگر میخواهید کپی تریدینگ را شروع کنید باید سطح امنیت پلتفرم مربوطه را نیز در نظر بگیرید. اگر آن پلتفرم از کلیدهای API برای وصل کردن صرافی موردنظرتان به حساب کپیتریدینگ استفاده میکند، میتوانید مطمئن باشید که به وجوه شما نمیتوانند دسترسی داشته باشند. بهعبارت دیگر شما تنها میتوانید از حساب کپیتریدینگ خود برداشت کنید.

بهترین پلتفرم های کپی تریدینگ عبارتاند از:

- بایبیت

- بینگ ایکس

- eToro

- Pionex

- Bitget

- MEXC

- 3Commas

- Shrimpy

- NAGA

- Kryll

- Coinmatics

- Gate.io

- MoonXBT

- CopyMe

- WunderTrading

- Zignaly

- ZuluTrade

- ICONOMI

- Axi

- cTrader

- AvaTrade

اصطلاحات کپی تریدینگ که باید بدانید

بعضی از اصطلاحات مهم کپیتریدینگ را در این بخش توضیح میدهیم.

متنوعسازی: استفاده از استراتژیهای معاملاتی و داراییهای متنوع، اجازه میدهد ریسک معاملات در شرایط گوناگون بازار را کم کنید. متنوعسازی مزیت اصلی کپیتریدینگ است.

سرمایهگذار: سرمایهگذار فردی است که تریدرها را برای استفاده از اطلاعات آنها یا کپی کردن مستقیم معاملاتشان، دنبال میکند.

اسلیپیج (Slippage): تفاوت بین قیمت ثبتشده سفارش و قیمت نهایی اجرای سفارش را اسلیپیج گویند. بهعلت نوسان بازار یا ارتباط آهسته اینترنت، قیمت سفارش ممکن است فرق کند.

دراوداون(Drawdown): دراوداون کاهش موجودی حساب معاملهگر است. دراودوان را میتوان بهصورت درصد یا مطلق نشان داد.

میرور تریدینگ یا معاملات آینهای: میرور تریدینگ اجازه میدهد از استراتژیهای واقعی یک تریدر تقلید کنید.

سوشیال تریدینگ: سوشیال تریدینگ اجازه میدهد در یک شبکه معاملاتی، معاملات یک یا بیشتر از یک سرمایهگذار را کپی کنید.

مدیریت پول: مدیریت پول کنترل ریسک و مهمترین عامل در تعیین موفقیت یا شکست یک معاملهگر است. مدیریت پول یعنی چقدر میخواهید سرمایه به هر استراتژی معاملاتی اختصاص دهید.

استاپ لاس: استاپ لاس قیمتی است که تریدر تصمیم میگیرد اگر شرایط بازار خوب پیش نرفت، معامله را در آن قیمت ببندد. سطح استاپ لاس بستگی به استراتژی معاملاتی دارد.

سخن اینوکس با شما

کپی تریدینگ اجازه میدهد پوزیشنهای یک تریدر دیگر را مستقیما کپی کنید. شما خودتان تصمیم میگیرید چه مقدار سرمایهگذاری کنید و تمام معاملات بهصورت لحظهای خودکار کپی میشوند. یعنی زمانی که یک تریدر یک معامله باز میکند، آن معامله در حساب شما نیز باز خواهد شد.

کپیتریدینگ با آنکه یکی از سادهترین راهها برای کسب درآمد و استفاده از دانش تخصصی تریدرهای دیگر است اما شما روی نتیجه معاملات کنترلی ندارید. بااینحال میتوانید بهصورت دستی معاملاتی را که میخواهید، ببندید.

شما با کپی کردن پوزیشنهای یک تریدر دیگر از مزایایی برخوردار میشوید که در مقاله بالا توضیح دادیم. فقط حواستان به معایب این کار نیز باشد و همیشه بدانید بهترین استراتژی این است که خودتان یک تریدر موفق باشید و مدیریت سرمایهتان را بهدست بگیرید.