معرفی انواع وام ارز دیجیتال؛ موارد استفاده و نحوه دریافت

وام گرفتن در بستر ارزهای دیجیتال، فرایند سپردهگذاری رمزارزهایی است که در ازای پرداخت سود منظم به وامدهندگان، به متقاصیان، وام داده میشود. پرداخت این وامها به با ارزهای دیجیتال و معمولاً به صورت روزانه، هفتگی یا ماهانه بر اساس توافق یا نوع وام انجام میشود. در این مقاله از اینوکس به انواع وام کریپتو میپردازیم و بررسی میکنیم هرکدام چه ویژگیهایی دارند.

وام ارز دیجیتال چیست؟

وام کریپتو فرایند سپردن رمزارز به پلتفرمهای وام دهی است که در ازای آن به وامگیرندگان وام داده میشود و پرداختهای منظم بهره دریافت میشود. این پرداختها معمولاً به صورت رمزارز سپردهگذاریشده انجام میشود و معمولاً به صورت روزانه، هفتگی یا ماهانه مورد استفاده قرار میگیرند.

دو نوع اصلی پلتفرم وام دهی رمزارز وجود دارد: وام دهندگان ارز دیجیتال غیرمتمرکز و وام دهندگان ارز دیجیتال متمرکز. هر دو نوع دسترسی به نرخهای بهره بالا را فراهم میکنند که گاهی تا ۲۰٪ بازده سالانه (APY) میرسد و معمولاً از وامگیرندگان خواسته میشود تا وثیقهای را برای دسترسی به وام رمزارز خود ارائه دهند.

در این مورد بخوانید: لیست کامل بهترین پلتفرم وام دهی ارز دیجیتال+ مزایای هر سایت

نکات کلیدی:

وام گیرندگان ارز دیجیتال برای سپردهها بهرههای بالایی پرداخت میکنند.

وامهای رمزارزی دسترسی به پول نقد یا رمزارز از طریق وامهای وثیقهای را فراهم میکنند.

وامهای رمزارزی به طور ذاتی پر ریسک هستند؛ زیرا ممکن است در صورت کاهش قیمت داراییها، درخواست وثیقه اضافی (مارجین کال) صادر شود.

پلتفرمهای قرضدهی رمزارز به عنوان واسطهای بین وامدهندگان و وامگیرندگان عمل میکنند و بازارهای متمرکز و غیرمتمرکز در دسترس هستند.

درک مفهوم وام ارز دیجیتال

پلتفرمهای وامدهی ارزهای دیجیتال فرصتهایی را برای سرمایهگذاران فراهم میکنند تا با سپردهگذاری داراییهای کریپتو، وام بگیرند و همچنین امکان قرض دادن ارز دیجیتال برای کسب سود به صورت پاداشهای کریپتو را داشته باشند. این پلتفرمها از سال 2020 محبوبیت زیادی پیدا کردند و از آن زمان تاکنون، میلیاردها دلار ارزش در آنها قفل شده است.

انواع پلتفرم وام ارز دیجیتال شامل دو بخش اصلی است: سپردههایی که سود کسب میکنند و وامهای ارز دیجیتال. حسابهای سپرده مشابه حسابهای بانکی عمل میکنند. به این ترتیب کاربران ارز دیجیتال خود را واریز میکنند و پلتفرم وامدهی، سود پرداخت میکند. این پلتفرمها میتوانند از وجوه واریز شده برای وام دادن به وامگیرندگان یا اهداف سرمایهگذاری دیگر استفاده کنند.

وامهای کریپتو معمولاً به صورت محصولات وامدهی تضمینی ارائه میشوند، به این صورت که کاربران باید حداقل 100درصد (و تا 150 درصد بسته به وامدهنده) از ارزش وام به صورت وثیقه کریپتو سپردهگذاری کنند تا بتوانند پول نقد یا ارز دیجیتال قرض بگیرند.

مشابه وامهای سنتی، نرخهای بهره در اینجا نیز بسته به پلتفرم متفاوت است و پرداختهای ماهانه الزامی است. برخلاف وامهای سنتی، دوره وامهای ارز دیجیتال میتواند از هفت روز شروع شده و تا 180 روز ادامه داشته باشد. حتی ممکن است نرخ بهره ساعتی دریافت کنند. همچنین، برخی وامدهندگان خط اعتباری بدون تاریخ سررسید مشخص ارائه میدهند.

در این مورد بخوانید: نحوه دریافت سریع وام کریپتو، سیستم وام دهی کریپتو چطور کار میکند؟

سیستم وام دهی ارزهای دیجیتال به چه شکلهایی ارائه میشود؟

دو شکل اصلی پلتفرمهای وامدهی کریپتو، متمرکز (CeFi) و غیر متمرکز (DeFi) است. نرخ بهره سالانه این روشها نسبتا بالاست و میتواند تا مرز 20 درصد نیز برسد. وجه تشابه دیگر این دو روش، این است که وام گیرنده باید وجهی را به عنوان وثیقه نزد وام دهنده گرو بگذارد.

پلتفرمهای وامدهی ارزهای دیجیتال فرصتهای زیادی را برای سرمایه گذاران فراهم میکنند. این پلتفرمها از یک سو این امکان را برای سپردهگذاران رمز ارزها ایجاد میکنند که در برابر سپرده خود وام دریافت و از سویی دیگر برای وامدهندگان پلتفرمی مهیا میکند که بتوانند از سرمایه خود سود کسب کنند. پلتفرمهای وامدهی در سال 2020 محبوب شدند و از آن زمان، کل ارزش قفل شده در پلتفرمهای مختلف به میلیاردها دلار افزایش یافته است.

در این مورد بخوانید: ۱۳ تا از بهترین پلتفرم های وام دهی ارز دیجیتال در سال ۲۰۲۳

انواع وام ارز دیجیتال

وام ارز دیجیتال میتواند انواع متفاوتی داشته باشد و کاربران بر اساس نیاز خود، از یک یا چند نوع از این وامها بهرهمند شوند. در ادامه انواع وام ارز دیجیتال را با شما بررسی خواهیم کرد.

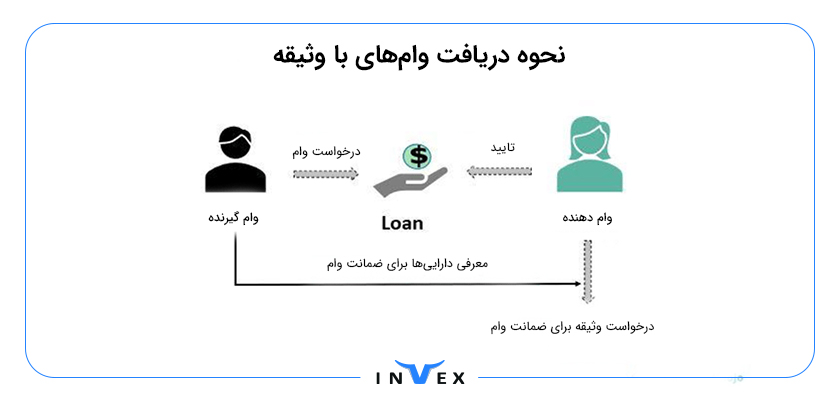

وام های با وثیقه (Collateralized Loans)

وامهایی با قابلیت وثیقهگذاری زمان بیشتری به وامگیرنده میدهد تا از دارایی خود استفاده کند. MakerDAO یک مثال از وام با وثیقه است و کاربران قادرند انواع رمزارزها را برای پشتیبانگیری از وامهای خود ارائه دهند. با توجه به پرنوسان بودن بازار کریپتو، احتمالاً نسبت وام به ارزش (LTV) پایینی خواهید داشت. به طور مثال ممکن است LTV حدود 50 باشد؛ این رقم به این معنی است که وام شما فقط نصف ارزش وثیقه شما خواهد بود.

این تفاوت، فضای ناپایداری را برای تغییر بهای وثیقه، در صورت کاهش آن فراهم میکند. در این میان به واسطه نوسانات بازار ممکن است ارزش وثیقه شما کم یا زیاد شود. در صورتی که ارزش وثیقه وام از آنچه باید، کمتر شود؛ وام گیرنده باید آن تفاوت ارزش را مجددا پرداخت کند. بیایید با ذکر یک نمونه این مورد را دقیقا بررسی کنیم.

به عنوان مثال، وام 50% LTV به مبلغ 10000 دلار بایننس یو اس دی (BUSD) شما را ملزم به واریز 20000 دلار آمریکا (USD) معادل اتریوم روز (ETH) به عنوان وثیقه میکند. اگر ارزش این میزان اتریوم به زیر 20000 دلار کاهش یابد، باید مبلغ بیشتری را به عنوان وثیقه اضافه کنید. حال اگر ارزش وثیقه کمتر از 12000 دلار بشود، شما به اصطلاح لیکوئید میشوید و وامدهنده دارایی خود را پس میگیرد.

زمانی که وام میگیرید، بیشتر استیبلکوینهای تازه مینت شده (مانند DAI) دریافت میکنید. همچنین ممکن است گزینهای بجز استیبل کوین را دریافت کنید که بستگی به نوع رمزارز وام داده شده دارد. وامدهندگان داراییهای خود را در یک قرارداد هوشمند سپردهگذاری میکنند که وجوه سپرده شده برای زمان مشخصی قفل میشود. در واقع این فرد وام دهنده است که میتواند تصمیم بگیرد از چه طریقی وام را به متقاضی آن عرضه کند. با این وجود وظیفه هر وامگیرنده این است که ارزش وثیقه خود را همواره در یک تراز مشخص نگه دارد تا مبادا لیکوئید شود.

در این مورد بخوانید: لیکویید شدن چیست؟ راهنمای کامل جلوگیری از لیکویید شدن در ترید

وام های بدون وثیقه (Uncollateralized Loans)

وامهای بدون وثیقه، از جمله انواع وام کریپتو هستند که محبوبیت زیادی ندارند، اما عملکردی مشابه وامهای شخصی دارند. در این روش وامگیرندگان باید مراحل مختلفی را پشت سر بگذارند. آنها باید درخواست وام را پر کنند، تأیید هویت را بگذرانند و بررسی اعتبار را تکمیل کنند تا از سوی وامدهنده و پلتفرم تایید شوند. این وامها نسبت به روش قبل خطر زیان بیشتری برای وامدهندگان دارند زیرا هیچ وثیقهای برای تسویه در صورت عدم بازپرداخت وام، وجود ندارد.

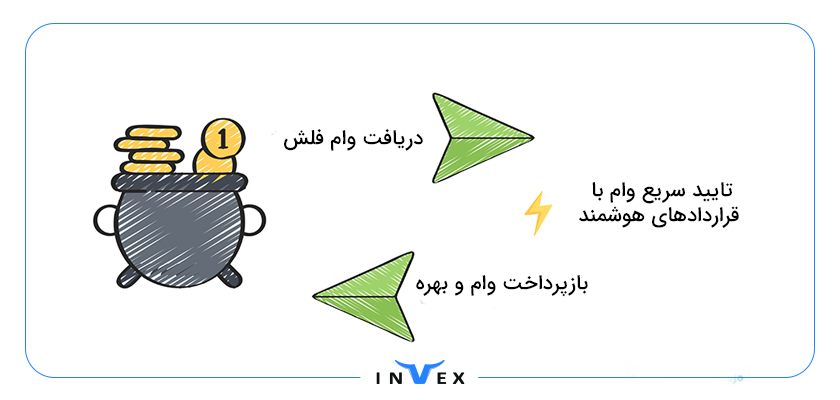

وامهای فلش (Flash Loans)

وامهای فلش به شما این امکان را میدهد تا بدون نیاز به وثیقه، وجه مشخصی را دریافت کنید. دلیل نامگذاری این نوع وام این است که شما باید دریافت و بازپرداخت وام را در یک بلوک انجام دهید. اگر مبلغ وام به اضافه سود قابل بازگشت نباشد، معامله قبل از تأیید اعتبار در یک بلاک لغو میشود. این یعنی هرگز فرایند وامگیری اتفاق نیفتاده، چرا که این فرایند هرگز مورد تأیید نبوده و به زنجیره اضافه نشده است. شایان ذکر است که یک قرارداد هوشمند کل فرآیند را کنترل میکند، بنابراین هیچ تعامل انسانی لازم نیست.

در این مورد بخوانید: وام فلش کریپتو (Flash Loan) چیست؟ آشنایی با وام آنی بدون وثیقه در دنیای دیجیتال

برای استفاده از وام فلش، باید عملکرد سریعی داشته باشید چرا که نحوه انجام آن با وامهای دیگر متفاوت است. این فرایند پیچیده و جالب به کمک قراردادهای هوشمند امکانپذیر میشود. با منطق قرارداد هوشمند، وامها و معاملات سطح بالا تنها در صورتی تایید میشوند که معاملات فرعی شما به درستی انجام شده و نتایج مطلوب حاصل شود.

بیایید به یک مثال در این مورد نگاه کنیم. تصور کنید که یک توکن به قیمت 1.00 دلار آمریکا در استخر نقدینگی A و 1.10 دلار در استخر نقدینگی B معامله میشود. با این حال، شما هیچ بودجهای برای خرید توکن از استخر A برای فروش در استخر دوم ندارید. بنابراین، میتوانید از وام فلش برای تکمیل این فرصت در یک بلاک استفاده کنید. به عنوان مثال، تصور کنید که تراکنش اولیه ما یک وام فلش 1000 دلاری از پلتفرم دیفای (DeFi) گرفته و آن را بازپرداخت کند. سپس میتوانیم این نقل و انتقال مالی را به تراکنشهای کوچکتر تقسیم کنیم:

- مبلغ دریافت شده به کیف پول شما منتقل میشود.

- در ادامه شما 1000 دلار ارز دیجیتال از استخر نقدینگی A (1000 توکن) خریداری میکنید.

- شما 1000 توکن را به ارزش 1.10 دلار میفروشید و 1100 دلار به شما میدهد.

- وام به همراه کارمزد وام را به قرارداد هوشمند وام فلش منتقل میکنید.

در این مورد بخوانید: وام فلش کریپتو (Flash Loan) چیست؟ آشنایی با وام آنی بدون وثیقه در دنیای دیجیتال

مزایا و معایب انواع وام کریپتو

استفاده از وامهای دیفای در فضای دیفای، با اینکه محبوبیت بالایی دارند، اما دارای معایبی نیز هستند. قبل از اینکه تصمیم بگیرید که از سیستمهای وامدهی ارزهای دیجیتال استفاده کنید، باید آنها را آزمایش کنید. در ادامه به بررسی مزایا و معایب وامهای کریپتو میپردازیم.

مزایای انواع وام کریپتو

در وامهای کریپتو، سرمایه به راحتی در دسترس متقاضیان دریافت وام قرار میگیرد.

وامهای رمزنگاری به فردی داده میشود که بتواند مبلغی را به عنوان وثیقه ارائه دهد یا دارایی قرض گرفته شده را در یک تراکنش فوری برگرداند. در این نوع وام گرفتن نسبت به وامگیری از موسسات مالی سنتی، به مراتب آسانتر است و در این حالت مدرنتر، نیازی به بررسی اعتباری نیست.

وامها توسط قراردادهای هوشمند مدیریت میشوند.

در این پلتفرمها دیگر فرایند وامگیری به دست انسان به طور مستقیم انجام نمیشود در نتیجه کار با کمترین خطای ممکن انجام میشود. یک قرارداد هوشمند، فرآیند انجام کار را کاملا خودکار میکند. همچنین وام دادن و وام گرفتن را کارآمدتر و مقیاسپذیرتر میکند.

ساده برای کسب درآمد غیرفعال با کمترین کار ممکن

هولدرها میتوانند دارایی خود را در یک جای امن (کیف پول دیجیتالی) نگهداری کنند و بدون نیاز به مدیریت مبلغ دریافت شده، شروع به کسب درآمد غیرفعال کنند.

معایب انواع وام کریپتو

ریسک بالای لیکوئید شدن شدن بسته به وثیقه

با وجود وثیقه زیاد به دلیل نوسانات قیمت رمز ارزها، ممکن است لیکوئید شدن اتفاق بیوفتد و باعث از دست رفتن دارایی شود.

قراردادهای هوشمند میتوانند در برابر حمله آسیبپذیر باشند

در اصل قراردادهای هوشمند مانند یک شمشیر دولبه، میتوانند یک اتفاق بسیار امن یا بسیار ناامن باشند. نوشتن کدهای ضعیف در کنار سوء استفادههای پشت پرده میتواند منجر به از دست رفتن وجوه وام یا وثیقه شما شود.

قرض گرفتن و وام دادن میتواند ریسک داراییهای شما را افزایش دهد

شاید پیشنهاد همه سرمایهگذاران به شما تنوع در سبد داراییهایتان باشد؛ ولی این نکته را فراموش نکنید که وارد شدن به چرخه وام دهی در بازار کریپتو ریسک بالایی را به همراه دارد.

در این مورد بخوانید: مزایا و معایب وام کریپتو چییست؟ وام کریپتو قرض بگیریم؟

مواردی که قبل از دریافت انواع وام کریپتو باید در نظر بگیرید

استفاده از پلتفرمهای وامدهی قابل اعتماد و معتبر، شانس یک وامگیری امن را دو چندان خواهد کرد. اما قبل از عجله در گرفتن وام، نکات زیر را نیز در نظر بگیرید:

خطرات واگذاری رمزارزهای خود را درک کنید. به محض اینکه رمزارزها از کیف پول شما خارج میشوند، باید به شخص دیگری (یا یک قرارداد هوشمند) اعتماد کنید تا آنها را مدیریت کند. احتمال اینکه داراییهایی که به دیگران قرض دادهاید درگیر هک و حملات سایبری شوند و دارایی شما دیگر در دسترس نباشد.

پیش از وام دادن، بهتر است به شرایط بازار فکر کنید. ممکن است داراییهای شما برای مدت معینی قفل شوند و واکنش نشان دادن به رکود بازار کریپتو را غیرممکن کند. همچنین برای وام دادن یا وام گرفتن از یک پلتفرم ایمن کمک بگیرید.

درک درستی از شرایط و ضوابط وام بدست آورید و آن را به طور کامل بخوانید. انتخابهای زیادی در مورد شرایط مختلف وام گرفتن وجود دارد. شما باید به دنبال نرخ بهره بهتر و شرایط و ضوابط مطلوب باشید.

چرا از وام کریپتو استفاده کنیم؟

وامهای کریپتو میتوانند برای هر دو طرف معامله جذاب باشند. بیایید چند سناریو را بر اساس اطلاعات سایت investopedia، برای لزوم استفاده از وام کریپتو در نظر بگیریم:

حفظ داراییهای کریپتو

سارا مقدار زیادی بیتکوین (BTC) دارد و معتقد است که قیمت آن در طول زمان افزایش خواهد یافت، اما به یک وام کوتاهمدت برای پوشش هزینههای غیرمنتظره نیاز دارد.

او نمیخواهد بیتکوین خود را بفروشد و از هرگونه افزایش احتمالی قیمت محروم شود، بنابراین تصمیم میگیرد بیتکوین خود را از طریق یک پلتفرم متمرکز قرض دهد و از داراییهای بیکار خود سود ببرد.

در این حالت، سارا همچنان مالک کریپتو خود است و از افزایش قیمتهای آینده بهرهمند میشود، در حالی که سود خود را به صورت فیات دریافت میکند. علاوه بر این، بسته به موقعیت جغرافیاییاش، ممکن است از شرایط مالیاتی مطلوبتری بهرهمند شود؛ زیرا بیتکوین خود را برای تحقق سود نفروخته است.

بهرهگیری از موقعیت بهتر

علی تحلیل تکنیکال دقیقی انجام داده و اطمینان دارد که ارزش اتر (ETH) در سال آینده افزایش خواهد یافت.

او در حال حاضر موقعیتی در ETH دارد، اما میخواهد اندازه معامله خود را افزایش دهد. او ETH خود را به عنوان وثیقه در یک قرارداد هوشمند واریز میکند و در ازای آن مقدار مشخصی استیبلکوین جدید دریافت میکند.

علی با استفاده از استیبلکوینهای جدید، ETH بیشتری خریداری کرده و دوباره به قرارداد هوشمند واریز میکند و استیبلکوین بیشتری برداشت میکند. او این فرایند را تکرار میکند تا موقعیت بزرگتری در ETH داشته باشد که به او امکان میدهد از هرگونه افزایش قیمت آینده بیشتر بهرهمند شود.

توجه: این استراتژی تنها در صورتی موثر است که قیمت ETH افزایش یابد. اگر قیمت کاهش یابد، علی زیانهای خود را تشدید میکند؛ زیرا وامهای استیبلکوین باید به طور کامل بازپرداخت شوند تا بتواند وثیقه اولیه خود را آزاد کند.

کسب توکنها یا ایردراپهای احتمالی

زهرا که یک کاربر حرفهای در دنیای دیفای است، همیشه از جدیدترین پیشرفتها در امور مالی غیرمتمرکز مطلع است و با پروتکلهایی که مشوقهای خوبی ارائه میدهند تعامل دارد.

او با یک پلتفرم وامدهی جدید در شبکه سولانا برخورد میکند و پس از تحقیق، تصمیم میگیرد مقداری SOL قرض دهد تا از نرخ بهره سالانه (APY) بالای آن بهرهمند شود.

علاوه بر این، شایعاتی درباره یک ایردراپ آتی وجود دارد و او احساس میکند این بهترین راه برای افزایش شانس دریافت آن است.

با توجه به سناریوهای فوق، مشخص است که استفاده از انواع وام ارز دیجیتال میتواند برای کاربران بسیار مفید باشد؛ اما به یاد داشته باشید که این شیوه با ریسکهایی نیز همراه است و شما باید با اطلاعات کامل و دقیق وارد این عرصه شوید.

در این مورد بخوانید: وام دهی دیفای: چطور در Defi وام دریافت کنیم؟

خلاصه انواع وام ارز دیجیتال با اینوکس

وامهای ارز دیجیتال یکی از نوآورانهترین محصولات مالی در دنیای رمزارزها هستند که به کاربران امکان میدهند تا با وثیقهگذاری داراییهای دیجیتال خود، وام دریافت کرده و نیازهای مالی خود را برطرف کنند. این وامها با انواع مختلفی همچون وامهای با وثیقه، وامهای بدون وثیقه، وامهای فلش و غیره عرضه میشوند که هر یک ویژگیها و مزایای خاص خود را دارند.

یکی از جذابیتهای اصلی وامهای کریپتو، سهولت دسترسی و فرایند سادهتر نسبت به وامهای سنتی است. کاربران میتوانند بدون نیاز به بررسی اعتباری یا تعامل با واسطههای مالی سنتی، به سرمایه مورد نیاز خود دست یابند. همچنین، این وامها به سرمایهگذاران امکان میدهند تا با قفل کردن داراییهای خود در پلتفرمهای وامدهی، از سودهای بالای کریپتو بهرهمند شوند.

با این حال، وامهای ارز دیجیتال بدون ریسک نیستند. نوسانات شدید بازار کریپتو ممکن است به لیکوئید شدن داراییها منجر شود، و قراردادهای هوشمند ممکن است در برابر حملات سایبری آسیبپذیر باشند. بنابراین، قبل از ورود به این حوزه، ضروری است که کاربران با آگاهی کامل و مطالعه دقیق، نسبت به استفاده از این وامها اقدام کنند.

در نهایت، وامهای ارز دیجیتال فرصتی بینظیر برای استفاده بهینه از داراییهای دیجیتال و مدیریت هوشمندانه نقدینگی هستند. با درک دقیق از مزایا و معایب این ابزارهای مالی، کاربران میتوانند تصمیمات بهتری بگیرند و از پتانسیلهای موجود در دنیای رمزارزها بهرهمند شوند. در این مقاله از اینوکس، صفر تا صد موضوع وام کریپتو را با شما بررسی کردیم. امیدواریم مطالعه این متن برای شما مفید و کاربردی بوده باشد.

سوالات متداول

وام ارز دیجیتال چیست؟

وام ارز دیجیتال فرایندی است که در آن کاربران با سپردهگذاری داراییهای رمزارزی خود، از پلتفرمهای وامدهی وام دریافت میکنند و در ازای آن سود میپردازند.

انواع وامهای ارز دیجیتال کداماند؟

انواع وامهای ارز دیجیتال شامل وامهای با وثیقه، وامهای بدون وثیقه و وامهای فلش هستند که هر کدام ویژگیها و شرایط خاص خود را دارند.

آیا وامهای کریپتو ریسک دارند؟

بله، وامهای کریپتو به دلیل نوسانات بالای بازار و احتمال لیکوئید شدن داراییها، ریسک بالایی دارند و باید با احتیاط و آگاهی کامل از آنها استفاده شود.