نحوه دریافت سریع وام کریپتو، سیستم وام دهی کریپتو چطور کار میکند؟

صرافیها و پلتفرمهای وام دهی کریپتو، در ازای وثیقه گذاشتن رمز ارز، وام کریپتو را با شرایط و نرخهای بهره متفاوت ارائه میکنند. شما میتوانید با وثیقه قرار دادن ارزهای دیجیتال خود، ارزهای فیات را وام بگیرید و بدون فروش کریپتو، به سرعت به نقدینگی دسترسی پیدا کنید.

همچنین، شرکتها نیز میتوانند از شرایط وام دهی کریپتو بهره ببرند. وام گرفتن از صرافی، مزیتهای خاص خود را به همراه دارد که برای بسیاری از سرمایه گذاران سودمند است. در این مقاله از اینوکس به بررسی کامل سیستم وام دهی کریپتو میپردازیم و شرایط، مزیتها و ریسکهای آن را به طور کامل بیان میکنیم.

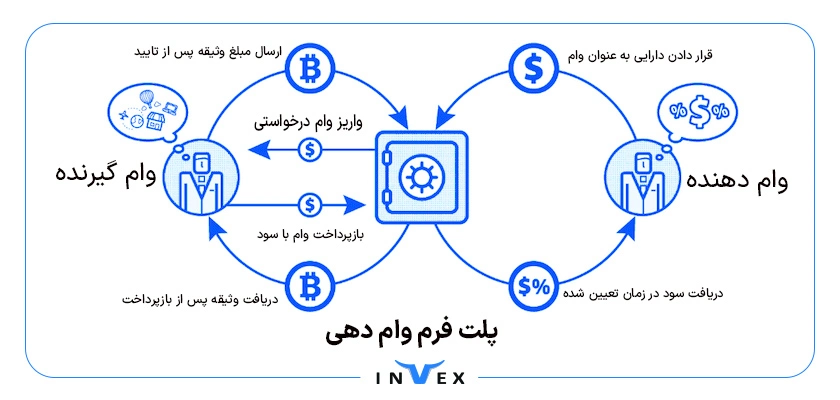

سیستم وام دهی کریپتو چگونه کار میکند

در سیستم وام دهی کریپتو، شما به راحتی میتوانید از بیت کوین یا سایر داراییهای کریپتو خود به عنوان وثیقه استفاده کنید و وام بگیرید. همچنین، این روش با تغییر روند مالیات، برای برخی از سرمایهگذاران بسیار سودمند است. برخی از پلتفرمهای وام دهی کریپتو، وامها را با نرخهای بهره رقابتی، پرداخت در همان روز و بدون بررسی اعتبار، ارائه میدهند.

نکته مهمی که در وام کریپتو باید در نظر بگیرید، نوسانات ارزهای دیجیتال است. اگر ارزش وثیقه کریپتو کمتر از یک آستانه مشخص شود، باید میزان وثیقه را افزایش دهید؛ در غیر این صورت خطر حراج شدن وثیقه (لیکوئید شدن دارایی) توسط سیستم ایجاد میشود. بنابراین، برای کسب بهترین نرخ بهره و مقاومت در برابر نوسانات بازار، باید به دقت نسبت وام به ارزش (Loan to Value) را بررسی کنید و تا حد امکان آن را پایین نگه دارید. نسبت LTV در واقع نشان دهنده نسبت مقدار وثیقه به مقدار وام است.

نکات کلیدی وام گرفتن از صرافی

در این بخش نکات کلیدی و مهم سیستم وام کریپتو را به صورت خلاصه بیان میکنیم:

- وام گرفتن با رمز ارز برای شما این امکان را فراهم میکند که ارزهای فیات (fiat currency) مانند دلار آمریکا را در برابر داراییهای کریپتو خود وام بگیرید. شما میتوانید از این وجه نقد، برای خرید ارزهای دیجیتال، خرید ماشین، خانه یا هر چیز دیگری که میخواهید، استفاده کنید.

- در سیستم وام دهی کریپتو، وام گیرندگان مشمول مالیاتنمی شوند؛ این امر برای خیلی از سرمایهگذاران سودمند است.

- وام گیرنده، مالک ارزهای دیجیتالی که به عنوان وثیقه قرار داده است، باقی میماند؛ درنتیجه با افزایش قیمت وثیقه، همچنان از آن سود میبرد.

وام کریپتو چیست؟

وامهای کریپتو، این امکان را فراهم میکند که با وثیقه قرار دادن داراییهای رمز ارز خود به عنوان وثیقه، وجه نقد را به صورت یکجا وام بگیرید. وام دهندگانی مانند SALT Lending، این وامها را از طریق پلتفرم خود با نرخ بهره پایین و بدون کارمزد مبدا ارائه میکنند.

به صورت کلی، شیوه عملکرد وام کریپتو، بسیار شبیه به سیستم تسهیلات سنتی است. به این ترتیب که وام گیرنده برای دریافت یک وام تایید میشود، سپس مبلغ وام به حساب او واریز میشود و یک برنامه بازپرداخت ماهانه برای پوشش اصل وام و همچنین بهره آن تعیین میشود.

در تسهیلات سنتی، داراییهای فیزیکی مانند وسیله نقلیه یا ملک ممکن است به عنوان وثیقه قرار بگیرد. اما در وامهای کریپتو، وام گیرنده داراییهای ارز دیجیتال خود را به عنوان وثیقه، سپرده گذاری میکند. لازم به ذکر است که وام گیرنده همچنان مالک وثیقه باقی میماند؛ بنابراین، اگر قیمت دارایی که به عنوان وثیقه قرار داده شده است افزایش یابد، وام گیرنده سود میبرد.

در این مورد بخوانید: معرفی انواع وام کریپتو؛ موارد استفاده و نحوه دریافت

از وام کریپتو برای انجام چه کارهایی میتوان استفاده کرد؟

شما با وام گرفتن از صرافی، میتوانید از مبلغ وام برای هر کاری که بخواهید، استفاده کنید. در واقع وامدهنده، مبلغ وام را مستقیماً به حساب بانکی شما واریز میکند و شما میتوانید آن را به صورت دلخواهتان خرج کنید. در ادامه به برخی از رایجترین موارد استفاده وامهای کریپتو، اشاره میکنیم:

رهن املاک و مستغلات کریپتو

برخی از وام گیرندگان از وام کریپتو خود برای خرید یا رهن املاک و مستغلات استفاده میکنند. در این سرمایهگذاری، وام گیرنده علاوه بر مالکیت کریپتو خود و بهرهمندی از افزایش قیمتهای آن در آینده، با استفاده از مبلغ وام میتواند داراییهای متنوع (املاک و مستغلات) را نیز به دست آورد.

خرید ارز دیجیتال

با وام گرفتن از صرافی، میتوانید اقدام به خرید رمز ارزهای بیشتر کنید. سرمایهگذاران با این روش میتوانند استراتژی خرید در کف (buy the dip) را بدون نیاز به مشارکت داراییهای شخصی خود انجام دهند. یکی از مزایای این سرمایهگذاری این است که اگر رمز ارز دچار افت شود، میتوانید از رمز ارزهای کیف پول برای افزایش وثیقه استفاده کنید.

پرداخت مالیات

وام گرفتن با رمز ارز، یک راه آسان برای پرداخت بدهیهای مالیاتی است؛ زیرا بدون نیاز به فروش کریپتو که خود باعث افزایش مالیات میشود، میتوانید با استفاده از پول نقد وام، مالیات پرداخت کنید.

مزیتهای مالیاتی در وام گرفتن با رمز ارز

با توجه به اینکه که مبلغ دریافتی از وام در کشورهایی مانند ایالات متحده مشمول مالیات نمیشود، بسیاری از سرمایهگذاران کریپتو، از این وامها برای پرداخت بدهیهای مالیاتی خود استفاده میکنند.

سرمایهگذاران به جای فروش کریپتو که خود نیز کارمزد به همراه دارد، از آن به عنوان وثیقه برای دریافت وام استفاده میکنند. در این صورت بدون فروش کریپتو، بدهیهای مالیاتی خود را پرداخت میکنند و از افزایش قیمت ارز دیجیتال نیز سود میبرند.

این امر در واقع مانند فروش کریپتو به آنها امکان دسترسی به نقدینگی را میدهد، اما با این تفاوت که وام مشمول مالیات نمیشود. اگرچه وام دهی کریپتو همراه با بهره است، اما در مقایسه با کارمزد فروش کریپتو، اغلب هزینهای ناچیز محسوب میشود. بنابراین، بسیاری از معاملهگران محتاط از استراتژی وام گرفتن با رمز ارز استفاده میکنند.

وامهای دیفای

در وام کریپتو، میتوانید علاوه بر ارزهای فیات، از سایر ارزها نیز وام بگیرید. به عنوان مثال، شما میتوانید اکثر ارزهای دیجیتال محبوب مانند بیت کوین و اتریوم را با وثیقه قرار دادن دیگر رمز ارزها مانند Solana به صورت وام دریافت کنید.

این روش برای کسانی سودمند است که به دنبال معامله یا سرمایهگذاری بیشتر در ارزهای دیجیتال هستند. بسیاری از پلتفرمها، حتی امکان وام گرفتن کریپتو با وثیقه قرار دادن ارزهای فیات را نیز ارائه میدهند.

برای وام گرفتن با رمز ارز چه کارهایی باید انجام بدهیم

وام گیرندگان، علاوه فراهم کردن شرایط و مدارک اولیه مانند داشتن ارز دیجیتال به عنوان وثیقه، باید قبل از گرفتن وام کریپتو، مراحل مشخصی را انجام دهند. در ادامه این مراحل را بیان میکنیم:

احراز هویت

احراز هویت (KYC)، در پلتفرمهای متمرکز مانند SALT Lending مورد نیاز است. مرحله KYC، معمولاً شامل فرآیندهای خودکار و سادهای از قبیل ارائه اطلاعات نام، آدرس و همچنین آپلود تصاویر کارت ملی و شناسنامه است.

وثیقه مناسب

مبلغ وثیقهای که میخواهید برای دریافت وام از آن استفاده کنید را ابتدا کنار بگذارید. وثیقه مهمترین فاکتور در تعیین میزان وجه نقدی است که میتوانید وام بگیرید. بیشتر پلتفرمهای وام دهی کریپتو، سابقه اعتبار شخص را در نظر نمیگیرند؛ بنابراین، میزان وام صرفاً توسط وثیقه ارز دیجیتال، تعیین میشود.

به عنوان مثال، اگر یک ETH دارید و با LTV 50٪ وام دریافت میکنید، میتوانید نصف ارزش فعلی ETH را به صورت دلار از طریق وام ETH خود دریافت کنید. با توجه به این پارامترهای اولیه وام، میتوان گفت که مراحل وام دهی کریپتو سریع انجام میشود. بسیاری از پلتفرمها میتوانند وجوه وام را تنها چند ساعت پس از تکمیل درخواست وام، به حساب وام گیرنده واریز کنند.

در این رابطه بخوانید : وام دهی دیفای: چطور در Defi وام دریافت کنیم؟

نسبت وام به ارزش (LTV) چیست و چگونه بر نرخ وام تأثیر میگذارد

نسبت وام به ارزش (Loan-to-value) یا LTV، بیان کننده نسبت بین مبلغ وام و ارزش وثیقه است. در واقع وام کریپتو با تقسیم مبلغ وام بر ارزش بازار توکنهایی وثیقه، محاسبه میشود. به عنوان مثال، اگر به اندازه مبلغ 10000 دلار، بیت کوین را به عنوان وثیقه بگذارید و 4000 دلار وام بگیرید، LTV شما 40 درصد است.

نسبتLTV، در وام گرفتن با رمز ارز ثابت نیست؛ بلکه بر اساس ارزش ارز دیجیتالی که به عنوان وثیقه استفاده شده است، تغییر میکند. به این ترتیب، اگر ارزش وثیقه کاهش یابد، LTV افزایش مییابد، و زمانی که ارزش وثیقه افزایش یابد، LTV کاهش مییابد.

LTV، همچنین میتواند بر نرخ وام کریپتو تأثیر بگذارد. هرچه LTV بالاتر باشد، وام ریسک بیشتری دارد که معمولاً به معنای پرداخت نرخ بهره بالاتر در ازای آن است. برخی از پلتفرمها، LTV را در 50 درصد محدود میکنند و نرخهای بهره پایینتری را به وامگیرندگان با LTV هایی که کمتر از 50 درصد هستند، ارائه میکنند. در حالی که سایر پلتفرمها ممکن است برای وام گیرندگان، LTV تا 90 درصد را در ازای پرداخت سود بالاتر از حد متوسط، مجاز کنند.

مارجین کال | Margin calls

وثیقه، با هدف جبران خسارت وام دهنده در شرایطی که وام گیرنده وام خود را بازپرداخت نکند، تعیین میشود. اگرچه، بیشتر وام دهندگان منتظر نمیمانند تا وام گیرندگان در بازپرداخت وامهای خود کوتاهی کنند و سپس اقدام کنند! در واقع اگر تغییرات بازار، ارزش وثیقه را به شدت تحت تاثیر قرار دهد، وام دهندگان ممکن است از “مارجین کال” استفاده کنند.

مارجین کال، زمانی است که وام دهنده از وام گیرنده میخواهد که بخشی از وام خود را بپردازد یا وثیقه را افزایش دهد تا LTV به یک حد ایمن برسد. اگر وام گیرنده نتواند هر یک از این مراحل را به موقع انجام دهد، وام دهنده ممکن است برای حفظ سرمایه خود، وثیقه وام گیرنده را نقد کند. هر پلتفرم وام دهی کریپتو، آستانه متفاوتی برای مارجین کال دارند؛ اما برای بیشتر پلتفرمها زمانی اتفاق میافتد که LTV وام از 80 تا 90 درصد افزایش یابد.

مقایسه وام Interest-only و وام interest & principal

شما میتوانید علاوه بر وامهای معمولی کریپتو که اصل و بهره در طول زمان بازپرداخت میشود، نوع Interest-only را نیز انتخاب کنید. هر دو نوع این وامها مزایا و معایب خود را به همراه دارند.

وام Interest-only

وامی است که شما فقط بهره وام را بدون اصل وام در طول مدت زمانی معین پرداخت میکنید. پس از پایان مدت زمان مشخص، شما باید باقیمانده سود به اضافه اصل پول را به صورت یکجا یا به صورت ماهانه پرداخت کنید. این نوع وام دهی کریپتو اگرچه در ابتدا میتواند باعث کاهش پرداختهای شما شود، اما در درازمدت پرداختهای یکجا یا ماهانه بالایی را برای شما به همراه دارد.

وام معمولی یا وام interest & principal

شما ملزم به پرداخت منظم (معمولاً ماهانه) سود و اصل سرمایه به صورت همزمان هستید. بازپرداخت این وام معمولاً مدت کوتاهی پس از صدور وام آغاز میشود و برای مدت معینی به منظور بازپرداخت کامل وام و بهره، ادامه مییابد.

اگرچه این نوع وام، با پرداختهای اولیه کم شروع نمیشود، اما مزیت آن این است که پرداختهای ماهیانه شما را در طول وام ثابت نگه میدارد.

تفاوت وام های معمولی و Interest-only

وامهای Interest-only معمولاً گرانتر از وامهای معمولی هستند، زیرا ریسک بیشتری همراه دارد. در این نوع وام، چون اصل پول همراه با بهره پرداخت نمیشود، LTV معمولاً بالاتر است؛ مگر اینکه ارزش وثیقه افزایش یابد. در ادامه، به منظور درک بهتر تفاوتهای این دو نوع وام کریپتو، نگاهی به یک نمونه از وامهای کریپتو در پلتفرم SALT Lending میاندازیم.

در این مثال، ما مبلغ 5000 دلار را با LTV 50% و دوره بازپرداخت 12 ماهه وام میگیریم. در جدول زیر، مقایسه باز پرداخت وام را به دو صورت interest-only و interest and principal بیان میکنیم:

| Interest and Principal | Interest-only | |

| $5,000 | $5,000 | مبلغ وام |

| 50% | 50% | LTV |

| 12 ماه | 12 ماه | مدت زمان بازپرداخت |

| پرداخت ماهانه $439.56 در طول 12 ماه | $28.96 برای 11 ماه+ پرداخت یکجا $5,028.96 در ماه دوازدهم | مبلغ بازپرداخت ماهیانه |

| $5,274.72 | $5,347.52 | جمع کل مبلغ بازپرداخت |

همانطور که جدول بالا نشان میدهد، وام interest-only در 11 ماه اول پرداخت ماهانه کمتری دارد؛ اما مبلغ زیادی باید به صورت یکجا در پایان دوره وام پرداخت شود. همچنین، در وام interest-only نیز به دلیل نرخ بهره بالاتر، جمع کل مبلغ نهایی، بیشتر میشود.

در این رابطه بخوانید : معرفی ارز AAVE (ارز آوی)، ارز معروف وامدهی در کریپتو

آیا وامهای کریپتو مشمول مالیات میشوند؟

در اکثر کشورها، وام گرفتن از صرافی مانند وامهای عادی تلقی میشود و بنابراین مشمول مالیات نمیشود. در مقابل، شما با فروش ارز دیجیتال ملزم به پرداخت کارمزد هستید. پرداختهای بهرهای در این نوع وامها ممکن است بسته به شرایط خاص مشمول کارمزد شوند. از این رو بهتر است وام گیرندگان با یک CPA متخصص برای بررسی امکان کسر کارمزد از پرداخت بهره، مشورت کنند.

آیا شرکتها میتوانند متقاضی وام کریپتو با وثیقه شوند؟

بسیاری از پلتفرمهای وامدهی کریپتو، وامهای تجاری را به شرکتها ارائه میکنند. فرآیند وام گرفتن با رمز ارز برای شرکت، بسیار شبیه به وام کریپتو شخصی است. وام دهنده، وثیقه ارز دیجیتال شرکت را ارزیابی میکند و با توجه به اندازه مبلغ وام درخواستی و نسبت وام به ارزش LTV، نرخها را تعیین میکند.

شرکتها معمولا در موارد متداول زیر از وامهای کریپتو تجاری استفاده میکنند:

- شرکتهای استخراج رمزارز، برای افزایش بهره برداری یا دسترسی به نقدینگی بدون فروش رمز ارزهای استخراجشده خود، از وامهای کریپتو تجاری استفاده میکنند.

- شرکتهای نوپا با استفاده از وام کریپتو، بودجه اولیه خود را تامین میکنند.

- کسبوکارهایی که رمزارز را در ازای فروش محصولات یا خدمات میپذیرند و میخواهند در ترازنامه شرکت خود وجه نقد را با وثیقه گذاشتن رمزارز وام بگیرند.

راه درآمدزایی از طریق انواع وام کریپتو به چه صورت است؟

راههای درآمدزایی از طریق سیستم وامدهی ارزهای دیجیتال کاملا متنوع است. وامدهنده میتواند با سپردن مبلغی به عنوان مبلغ وام، در یک استخر نقدینگی، سود کسب کند. اما از طرف دیگر وامگیرنده مبلغی به عنوان وام دریافت میکند که میتواند با آن سرمایه گذاری کرده و از راه های آزاد کسب درآمد کند. یعنی عملا یک قرارداد برد برد برای دو طرف بوده و هر دو طرف یعنی وامگیرنده و وامدهنده از این فرایند، بهره میبرند.

اصطلاحات کاربردی در وام دهی کریپتو

در این بخش به معرفی اصطلاحات رایج در مبحث وام دهی کریپتو میپردازیم:

اصل وام (Principal)

اصل وام، مقدار اولیه پول یا ارز دیجیتالی است که وام داده میشود. با بازپرداخت و کاهش مبلغ بدهی، مانده اصلی وام در طول مدت زمان اقساط، تغییر میکند.

بهره (Interest)

بهره وام، کارمزدی است که در ازای وام گرفتن به وام دهنده پرداخت میشود. نرخ بهره وام معمولاً به صورت نرخ درصد سالانه یا APR بیان میشود. APR درصد معینی از کل اصل وام را نشان میدهد و علاوه بر اصل پول باید بازپرداخت شود.

وثیقه (Collateral)

وثیقه، دارایی است که وام گیرنده برای تضمین وام خود، در اختیار وام دهنده به طور موقت قرار میدهد. در وام دهی کریپتو، رایجترین نوع وثیقه، توکنهای کریپتو هستند. این وثیقه، تا زمان پرداخت اصل وام و بهره، نزد صرافی یا وامدهنده باقی میماند.

نسبت ارزش به وام یا LTV (Loan-to-Value)

LTV، بیانگر درصد ارزش مبلغ وام نسبت به ارزش وثیقه سپرده شده است. این درصد از تقسیم مبلغ وام بر ارزش بازاری ارزهای دیجیتالی که به عنوان وثیقه استفاده میشوند، محاسبه میگردد.

مارجین کال (Margin call)

تقاضایی از طرف وام دهنده است که از وام گیرنده میخواهد مقداری از مبلغ وام خود را بپردازد یا وثیقه بیشتری قرار دهد. عدم پاسخگویی به مارجین کال میتواند منجر به حراج وثیقه وام گیرنده، شود.

دوره تنفس (Grace period)

در دوره تنفس، وام گیرنده ملزم به پرداخت نیست. به عنوان مثال، در دوره تنفس 60 روزه، وام گیرنده مجبور نیست که هیچ گونه پرداختی را در مدت زمان 60 روز به وام دهنده انجام دهد. پس از پایان دوره تنفس، دوره بازپرداخت شروع میشود و وام گیرنده معمولاً باید هر ماه مبلغی را برای بخشی از اصل و بهره، به وام دهنده بپردازد.

کارمزد مبدأ (Origination fee)

کارمزد مبدا وام، کارمزدی است که توسط وام دهنده در ازای ارزیابی و پردازش درخواست وام دریافت میشود. این کارمزد، معمولاً فقط یک بار، در ابتدا مراحل به صورت درصدی از ارزش وام یا مبلغ ثابت دلاری دریافت میشود.

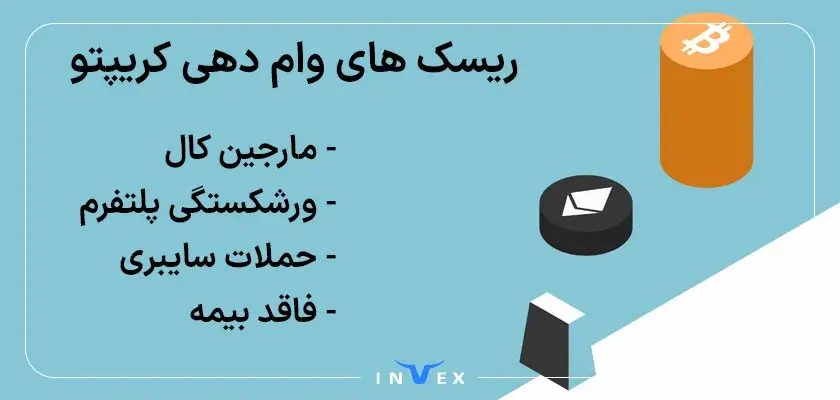

ریسکهای وام گرفتن از صرافی

وقتی صحبت از سرمایهگذاری میشود، همیشه ریسکهایی به همراه آن است و وامهای کریپتو نیز از این قاعده مستثنی نیستند. در این بخش، به بررسی ریسکهای وام گرفتن با رمز ارز میپردازیم:

مارجین کال (Margin calls)

اگر ارزش وثیقه شما به سرعت کاهش یابد، وام شما ممکن است به آستانه فسخ برسد؛ این امر باعث میشود وام دهنده تقاضای مارجین کال بدهد. در نتیجه، شما باید همیشه آماده پرداخت بخشی از وام خود یا افزایش وثیقه باشید. در غیر این صورت در معرض خطر حراج شدن وثیقه خود توسط وام دهنده قرار میگیرید.

ورشکستگی پلتفرم (Platform insolvency)

در صورت وام گرفتن با رمز ارز، وثیقه شما تا زمانی که وام بازپرداخت شود نزد وام دهنده باقی میماند. اگر پلتفرم ورشکسته شود، ریسک از دست دادن همیشگی توکنها وجود دارد.

حملات سایبری (Cyber attacks)

هک و سایر مسائل امنیتی در فضای کریپتو رایج است. زمانی که به صورت موقت توکنهای خود را به عنوان وثیقه وام، به یک صرافی کریپتو میسپارید، هرگونه حمله سایبری، داراییهای شما را در معرض خطر قرار میدهد.

فاقد بیمه FDIC

پلتفرمهای وامدهی کریپتو، برخلاف وام دهندگان سنتی، بیمه نمیشوند. این امر میتواند طرفهای درگیر در وام کریپتو را در معرض خطر قرار دهد؛ زیرا اگر مشکلی پیش آید، ممکن است، یکی از طرفین توکنهای خود را از دست بدهند.

شما میتوانید این ریسکها را با سرمایهگذاری در یک پلتفرم امن یا صرافی به حداقل برسانید. گزینههای متعددی، در فضاهای متمرکز و غیرمتمرکز برای انتخاب شما وجود دارد؛ بنابراین، قبل از انتخاب هر یک از پلتفرمهای وام دهی کریپتو، حتما ویژگیهای آنها را با هم مقایسه کنید.

در این مورد بخوانید: ۶ مورد از مشکلات و ریسک های وام کریپتو که باید بدانید

میزان کارمزدهای وام کریپتو

اگر به دنبال وام گرفتن با رمز ارز هستید، احتمالا با انواع مختلفی از کارمزدهای مرتبط با این وامها، روبرو میشوید. این کارمزدها معمولاً بسته به پلتفرم متفاوت است. به طور کلی این کارمزدها شامل کارمزد صرافی، کارمزد شبکه، کارمزدهای واریز یا برداشت و کارمزد مبدأ و … هستند.

یکی از انواع متداول کارمزدهای وام دهی کریپتو، کارمزد مبدأ است. این کارمزد تنها یک بار و معمولاً به صورت مبلغی ثابت یا درصدی از مبلغ وام محاسبه میشود. اگرچه این کارمزد میتواند برای سرمایهگذاران گران تمام شود، اما همه وامدهندگان مجبور به پرداخت آن نیستند. به عنوان مثال، BlockFi ، برای وامهای کریپتو، 2 درصد کارمزد دریافت میکند. در جدول زیر، کارمزدهای اصلی چند پلتفرم محبوب وام دهی کریپتو را بیان میکنیم:

| Binance | Nexo | SALT Lending | |

| 0% | 0% | 0% | کارمزد مبدا |

| متغییر | ماهانه 1 برداشت رایگان | 0% | کارمزد برداشت |

| 0% | 0% | 0% | کارمزد پیش پرداخت |

با توجه به اینکه هر پلتفرم، کارمزد متفاوتی را برای وامهای کریپتو دریافت میکند، پیشنهاد میکنیم ابتدا به بررسی هریک از آنها بپردازید تا بهترین انتخاب ممکن را انجام دهید. همچنین، قبل از انجام انتخاب خود، به تمام هزینهها و هزینههای بالقوه مرتبط با هر پلتفرم دقت کنید.

معرفی توکنهای محبوب برای وثیقه کریپتو

برای وثیقه وامهای ارز دیجیتال، از توکنهای کریپتو مختلفی استفاده میشود. در ادامه به محبوبترین آنها اشاره میکنیم:

بیت کوین (BTC)

یکی از رمزارزهای محبوب برای وثیقه گذاشتن، بیت کوین (BTC) است. این رمز ارز در صنعت کریپتو و وام دهی کریپتو بسیار محبوب است. لازم به ذکر است که در پلتفرمهای خاصی، کاربران میتوانند با وثیقه قرار دادن بیت کوین، استیبل کوینهای مانند USDC یا DAI به صورت وام دریافت کنند.

اتریوم (ETH)

توکنهای اتریوم (ETH)، یکی دیگر از توکنهای محبوب به منظور وثیقه گذاشتن هستند. بسیاری از وامگیرندگان ترجیح میدهند ETH را به عنوان وثیقه قرار دهند؛ زیرا تقریباً توسط هر پلتفرم وام دهی کریپتو، پشتیبانی میشود و ارزش آن برخلاف بسیاری از انواع دیگر توکنها، در نوسان نیست.

سایر توکنهای رایج مورد استفاده به عنوان وثیقه کریپتو، عبارتند از:

- LTC

- AAVE

- NEXO

- AVAX

- MATIC

- INCH 1

آیا سیستم وامدهی ارزهای دیجیتال برای این صنعت سودده است؟

چه بهصورت کلی و چه در جزئیترین حالت ممکن بررسی کنیم، وامدهی یک صنعت پولساز در بستر بازار کریپتوکارنسی میتواند باشد. با دریافت سود توسط طرفهای مختلف (وامدهنده و وامگیرنده) آشکار است که استقبال از ارزهای دیجیتال بیشتر شده و میل مردم به سرمایه گذاری در این بخش بیشتر میشود. از طرفی پلتفرمهای ارائهدهنده وام، از راههای مختلف (کارمزد وام، تبلیغات و …) میتوانند کسب درآمد قابل قبولی داشته باشند.

سخن پایانی

در این مقاله، به بررسی کامل سیستم وام دهی کریپتو پرداختیم و هر آنچه که نیاز است در مورد آن بدانید را بیان کردیم. وام گرفتن از صرافی، برای افراد و کسب و کارها، دسترسی سریع به نقدینگی را بدون فروش ارز دیجیتال فراهم میکند. در وام دهی کریپتو، شما داراییهای ارز دیجیتال خود را به عنوان وثیقه قرار میدهید و پول نقد یا در بعضی از پلتفرمهای خاص، ارز دیجیتال وام میگیرید. این نوع وام، همانند تسهیلات سنتی، ریسکهایی نیز به همراه دارد، بنابراین بهتر است قبل از هرگونه اقدامی تمامی شرایط دریافت وام کریپتو را بررسی کنید.

سوالات متداول

در این بخش، به سوالات متداول پیرامون موضوع این مقاله پاسخ میدهیم:

1. آیا وامهای کریپتو امن هستند؟

قطعا وامهای کریپتو به اندازه تسهیلات سنتی امن هستند؛ اما توجه داشته باشید که هر نوع وامی ریسکهای کمی را نیز به همراه دارد. بنابراین، بهتر است بیشتر از مبلغی که قادر به بازپرداخت آن نیستید، وام نگیرید.

2. مهمترین فاکتور در تعیین نرخ بهره وامهای کریپتو چیست؟

موثرترین فاکتور در تعیین نرخهای بهره وام دهی کریپتو، LTV یا نسبت وام به ارزش است. به عنوان مثال، پلتفرم SALT Lending، نرخهای بهره را به صورت 0.95% با LTV 20% و 6.95% با 50% LTV و تا 9.99% با LTV 70% ارائه میکند.

3. آیا کسب و کارها هم میتوانند وام کریپتو دریافت کند؟

بله، شرکتها میتوانند با وثیقه قرار دادن ارز دیجیتال، وام بگیرند. پلتفرم وام دهی کریپتو، وثیقه وام و شرایط وام را با توجه به مقدار وجه نقدی که وام گیرنده درخواست کرده و نسبت LTV ارزیابی میکند.

4. حداقل و حداکثر مبلغ مجاز وام کریپتو چقدر است؟

هر پلتفرم حداقل وام و حداکثر وام متفاوتی را عرضه میکند. معمولا، حداقل مبلغ حدود 1000 دلار است و حداکثر آن میتواند به میلیونها برسد. برای مثال، SALT Lending وامهای دهها میلیونی را ارائه میدهد.

5. آیا وامهای کریپتو نیاز به ضمانت شخص دارد؟

در بیشتر پلتفرمهای وامدهی، مانند SALT Lending، نیازی به ضمانت شخص وجود ندارد. در واقع ارز دیجیتال، تنها وثیقه مورد نیاز است و شما نیازی به ارائه ضمانت شخصی به پلتفرم وام را نخواهید داشت.

هیچ صرافی ایرانی هست که بشه ازش وام کریپتو گرفت؟

به زودی اینوکس خبرهای خوبی در این مورد براتون داره 🙂