آموزش سرمایه گذاری در دیفای + بهترین پلتفرم سرمایه گذاری دیفای

در سالهای اخیر، حوزه دیفای به یکی از بحث برانگیزترین حوزهها در دنیای رمزارزها تبدیل شده است. دیفای (Decentralized Finance) یا امور مالی غیرمتمرکز، از بلاکچین برای حذف نهادهای واسطه نظیر بانکها و صرافیهای متمرکز بهره میبرد. شما در اموزش سرمایه گذاری در دیفای یاد میگیرید چطور بدون نیاز به بروکرهای سنتی یا مسیرهای اداری پیچیده، داراییهای خود را مدیریت کنید.

دیفای به شما اجازه میدهد تا مستقیم و بدون واسطه، فعالیتهایی مانند گرفتن وام، وامدهی، مبادله توکنها، ییلد فارمینگ و مشارکت در استخرهای نقدینگی را انجام دهید. در این مقاله از اینوکس تلاش میکنیم با آموزش سرمایه گذاری در دیفای، مفاهیم مربوطه، روشهای ورود به این بازار و نکات مهم امنیتی را شرح دهیم.

دیفای چیست؟

امور مالی غیر متمرکز یا دیفای (Decentralized Finance)، تغییری در بخش مالی است که از فناوری بلاکچین برای آزادی بیشتر در امور مالی استفاده میکند. برخلاف بانکداری سنتی، سرمایه گذاری در دیفای واسطهها را حذف میکند و کنترل مستقیم داراییها را به کاربران میدهد. هسته دیفای بر بستر قراردادهای هوشمند در یک بلاکچین عمل میکند و زنجیرههای سازگار با Ethereum Virtual Machine در این حوزه بسیار شناختهشده هستند. از زمان ظهور اتریوم و مشتقات آن، پلتفرمهای قرارداد هوشمند دیگری نظیر کاردانو و سولانا نیز وارد شده و سهم قابل توجه خود را از بازار به دست آوردهاند.

در این رابطه بخوانید : دیفای چیست؟ همهچیز درمورد Defi، امور مالی غیر متمرکز

صرف نظر از نوع تکنولوژی مورد استفاده، این فناوری طیف وسیعی از رمز ارزها را در قالب توکنها پشتیبانی میکند و خدمات مالی متنوعی را ممکن میسازد. این خدمات شامل وامدهی، وامگیری، بیمه و ییلد فارمینگ (Yield Farming) است که همگی بدون نظارت مؤسسههای متمرکز صورت میگیرد. این رویکرد، علاوه بر افزایش شفافیت و کارایی، دسترسی را در تراکنشهای مالی به طور قابل توجهی ارتقا میدهد.

یکی از جذابیتهای اصلی دیفای، تعدد اپلیکیشنهای غیرمتمرکزی (dapp) است که بر بستر آن فعالیت میکنند. این dappها خدمات مالی متنوعی را مستقیما به کاربران ارائه میدهند. از جمله شناختهشدهترین آنها میتوان به یونی سواپ (Uniswap) و پنکیک سواپ (PancakeSwap) اشاره کرد که اجازه میدهند کاربران به صورت آنچین بین توکنها معامله کنند و احتمالا اولین ایستگاه کسانیاند که در دیفای تازه کار هستند. رشد دیفای نشاندهندهی تغییر پارادایم در صنعت مالی است که از سیستمهای مالی متمرکز و غیر شفاف به یک اکوسیستم باز، فراگیر و شفاف حرکت میکند.

علت اهمیت سرمایه گذاری در دنیای امروز

چرا باید اموزش سرمایه گذاری در دیفای را جدی بگیرید؟ در نظام مالی سنتی، همه چیز در دستان نهادهای متمرکز (بانکها، موسسات مالی و …) است. آنها شرایط دریافت وام، نرخ سود، کارمزدها و در بسیاری موارد حتی دسترسی شما به منابع مالی را کنترل میکنند. اما دیفای با استفاده از فناوری بلاکچین، اجازه میدهد این قدرت در دستان کاربرها باشد.

از مهمترین دلایل اهمیت دیفای میتوان به موارد زیر اشاره کرد:

حذف واسطهها: در آموزش سرمایه گذاری در دیفای متوجه میشوید که واسطههایی مانند بانک حذف میشوند؛ در نتیجه کارمزد و زمان تاخیر به طور چشمگیری کاهش مییابد.

دسترسی جهانی: هرکس با اینترنت و کیف پول دیجیتال میتواند در دیفای سرمایهگذاری کند. این باعث گسترش فرصتهای سرمایه گذاری در دیفای برای افراد بیشتری میشود.

شفافیت: تمام تراکنشها روی بلاکچین ثبت میشود و هر تغییری در قراردادهای هوشمند قابل مشاهده است. این شفافیت، ریسک تقلب را کاهش میدهد.

بنابراین، با یک نگاه ساده میبینیم که اموزش سرمایه گذاری در دیفای میتواند راه را برای مشارکت مالی گسترده و راحتتر فراهم کند.

در این رابطه بخوانید : وام دهی دیفای: چطور در Defi وام دریافت کنیم؟

اصول پایه برای آموزش سرمایه گذاری در دیفای

پیش از هر چیز، برای فهم اهمیت سرمایه گذاری در دیفای باید برخی مفاهیم پایه را یاد بگیریم. در ادامه، دو مفهوم کلیدی در دیفای معرفی میشود: قراردادهای هوشمند و توکنهای دیجیتال.

کاربرد قراردادهای هوشمند در سرمایه گذاری در دیفای

قرارداد هوشمند همان قلب تپنده دیفای است. این قراردادهای کدنویسیشده روی بلاکچین قرار میگیرند و به صورت خودکار، در صورت تحقق شرایط مشخص، عملی را اجرا میکنند. در اموزش سرمایه گذاری در دیفای میبینیم که چگونه این قراردادها امکان وامگیری، وامدهی، ییلد فارمینگ و دیگر خدمات مالی را بدون واسطه فراهم میکنند.

برای مثال، وقتی از پلتفرمی مانند آوه (Aave) وام میگیرید، این قرارداد هوشمند است که مشخص میکند چه مقدار وثیقه لازم است و به صورت خودکار بررسی میکند آیا شرایط بازپرداخت مهیا شده است یا خیر. همه این مراحل به طور غیرمتمرکز صورت میگیرد و بدون مداخله یک بانک مرکزی.

توکن ها و رمز ارزها

توکنها در دیفای نقشهای مختلفی بر عهده دارند؛ برخی برای پرداخت کارمزد شبکه استفاده میشوند (مانند اتر در شبکه اتریوم) و برخی هم توکن حاکمیتیاند (مانند MKR در میکر دائو). در آموزش سرمایه گذاری در دیفای باید حتما با استانداردهای توکنها (مانند ERC-20 در اتریوم) و تفاوت توکنهای مختلف آشنا شوید. از سوی دیگر، استیبل کوینها نیز بخش مهمی از سرمایه گذاری در دیفای را شکل میدهند. استیبل کوینها مانند DAI یا USDC به یک دارایی پایدار مثل دلار آمریکا متصل هستند و هدفشان کاهش نوسان در بازار است.

در این رابطه بخوانید : آموزش سریع نحوه استیک دیفای در پلتفرم DeFi Swap

بزرگترین اپلیکیشنها و پروتکلهای دیفای برای سرمایه گذاری

در این بخش، سراغ مهمترین پلتفرمهایی میرویم که شما میتوانید برای اموزش سرمایه گذاری در دیفای با آنها کار کنید.

یونی سواپ (Uniswap)

یونی سواپ یک صرافی غیرمتمرکز و یک نقطه عالی برای شروع سرمایه گذاری در دیفای بهخصوص برای خرید و فروش توکنهای ERC-20 است. مدل بازارساز خودکار (AMM) در یونیسواپ بر پایه استخرهای نقدینگی شکل گرفته که کاربران سرمایه خود را در آن سپردهگذاری میکنند. شما در آموزش سرمایه گذاری در دیفای، یاد میگیرید که با شرکت در این استخرها میتوانید سودی از کارمزد مبادلات کسب کنید. همین طور یونی سواپ به یکی از اصلیترین دروازهها برای توکنهای جدید تبدیل شده است.

میکر دائو (MakerDAO)

میکر دائو با ارائه DAI (یک استیبل کوین غیرمتمرکز) و توکن حاکمیتی MKR، نشان داده است که سرمایه گذاری در دیفای میتواند چقدر انعطاف پذیر باشد. هنگام اموزش سرمایه گذاری در دیفای روی میکر دائو، خواهید آموخت که کاربران چگونه میتوانند با قفل کردن رمز ارزهایی مانند اتریوم، توکن DAI تولید کنند و سپس از این استیبل کوین در پلتفرمهای مختلف برای ییلد فارمینگ یا خرید سایر توکنها بهره ببرند.

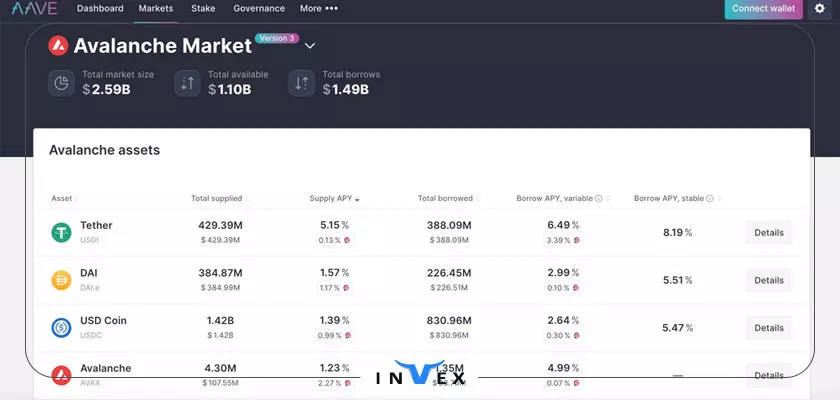

آوه (Aave)

آوه یکی از پلتفرمهای برجسته در حوزه وامدهی و وامگیری است. در سرمایه گذاری در دیفای، استفاده از آوه و قابلیتهای آن؛ از جمله فلش لون (Flash Loan)، بسیار مهم خواهد بود. فلش لونها، وامهای بدون وثیقهای هستند که باید در همان تراکنش بازگردانده شوند. این فرصت، باعث ایجاد ایدههای پیچیده آربیتراژ و استفاده بهینه از سرمایه شده است. با این حال، هنگام سرمایه گذاری در دیفای از طریق فلش لون باید بسیار احتیاط کنید، چون اگر به درستی اجرا نشود یا پروتکل دچار آسیب پذیری باشد، زیانهای قابل توجهی در پی خواهد داشت.

پنکیک سواپ (PancakeSwap)

پنکیک سواپ یکی دیگر از صرافیهای غیر متمرکز است که بر بایننس اسمارت چین (BSC) توسعه یافته است. در اموزش سرمایه گذاری در دیفای، پنکیک سواپ مهم است؛ زیرا کارمزد پایینتر و سرعت بیشتری نسبت به اتریوم دارد. به علاوه، امکان مشارکت در ییلد فارمینگ، لاتاری و حتی معامله پرپچوال (با اهرم) را فراهم کرده است. اگر قصد سرمایه گذاری در دیفای روی زنجیرههای مختلف را دارید، پنکیک سواپ گزینه خوبی است. رشد سریع آن نشان داده که بسیاری از کاربران به دنبال شبکههایی با کارمزد پایینتر هستند.

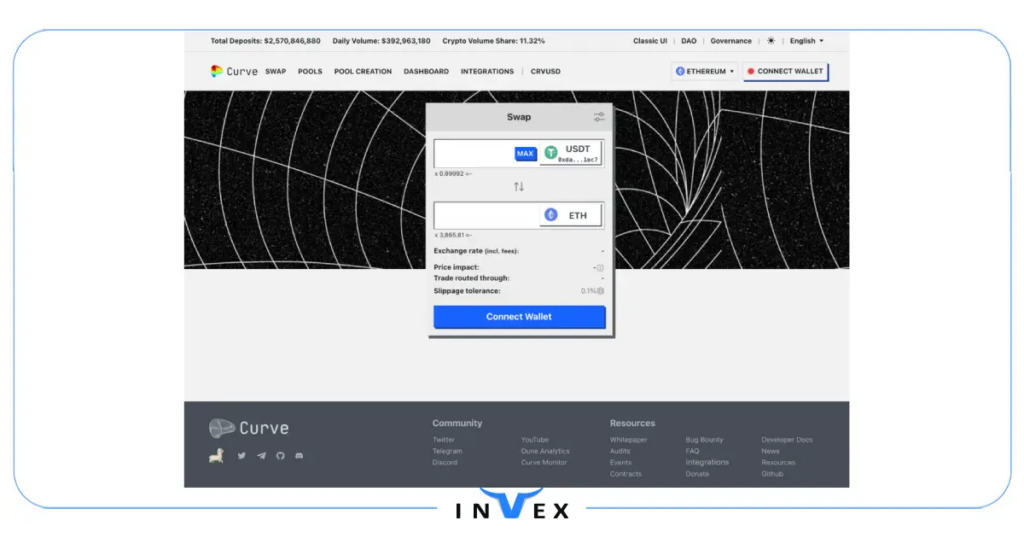

کرو (Curve)

پلتفرم کرو DEX تخصصی برای استیبل کوینهاست. اگر به دنبال محیطی با کمترین اسلیپیج در مبادله استیبل کوینها هستید، حتما در سرمایه گذاری در دیفای با کرو آشنا خواهید شد. این پلتفرم به دلیل ارائة سود خوب به تامینکنندگان نقدینگی استیبل کوین و همچنین هزینههای کم شناخته میشود.

در این مورد بخوانید: آشنایی کامل با کیف پول دیفای و بهترین کیف پول دیفای

سرمایه گذاری در دیفای چگونه است؟

اگر هدف شما آموزش سرمایه گذاری در دیفای و سپس ورود عملی به این بازار باشد، در ادامه گامهای مهم را شرح دادهایم.

شناخت اکوسیستم دیفای

پیش از ورود به هر پروتکل یا خرید هر توکنی، بایستی دید کاملی از اکوسیستم دیفای داشته باشید. مطالعه بلاکچین، قرارداد هوشمند و مکانیزم هر پلتفرم، بخشی از آموزش سرمایه گذاری در دیفای است که نباید نادیده گرفته شود.

آمادهسازی و انتخاب کیف پول برای سرمایه گذاری در دیفای

انتخاب کیف پول دیجیتال، مهمترین انتخاب برای امنیت شما در زمان سرمایه گذاری در دیفای خواهد بود. کیف پولهای نرمافزاری مانند MetaMask، Trust Wallet و Coinbase Wallet برای شروع مناسباند. اما اگر قصد دارید دارایی زیادی را به مدت طولانی نگه دارید، بهتر است سراغ کیف پولهای سختافزاری مثل Ledger یا Trezor بروید. در آموزش سرمایه گذاری در دیفای یاد خواهید گرفت که چگونه کیف پولها را روی شبکههای مختلف اضافه کنید و کلید خصوصی یا عبارت بازیابی را به طور امن نگهداری نمایید.

خرید رمز ارز و تامین مالی کیف پول

برای شروع سرمایه گذاری در دیفای، نیاز به خرید رمز ارز دارید. اغلب افراد ابتدا از صرافیهای متمرکز (مانند بایننس، کوینبیس و …) ارزهایی مثل اتر یا BNB تهیه میکنند و سپس آن را به کیف پول دیفای خود انتقال میدهند.

برای سرمایه گذاری در دیفای توجه به موارد زیر بسیار مهم است:

شبکه بلاکچین مناسب را انتخاب کنید. اگر توکنهای شما روی شبکه اتریوم باشد؛ ولی به اشتباه در شبکه بایننس اسمارت چین ارسال کنید، ممکن است به مشکل بخورید.

کارمزد شبکه را در نظر بگیرید.

آدرس کیف پول را بارها بررسی کنید تا اشتباه وارد نکنید.

مشارکت در پروتکلها و نحوه کار با آنها (آموزش سرمایه گذاری در دیفای)

این بخش جذابترین قسمت در اموزش سرمایه گذاری در دیفای است؛ یعنی جایی که وارد تعامل عملی با پروتکلها میشوید.

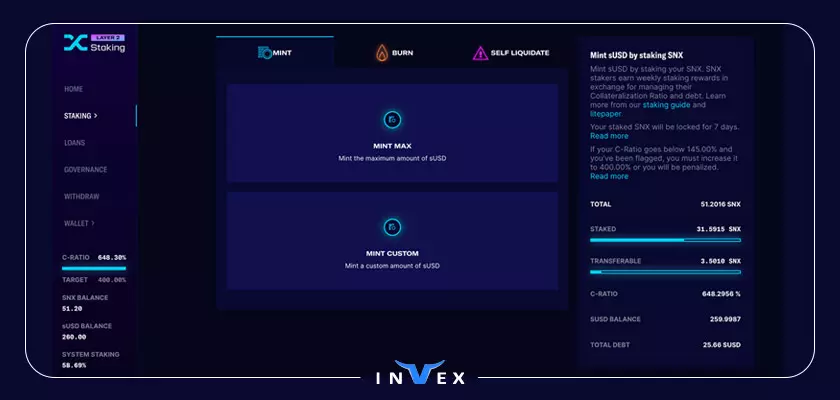

استیکینگ: توکنهای خود را قفل کنید و در ازای آن پاداش دریافت کنید. در بعضی پروتکلها، استیکینگ به تامین امنیت شبکه کمک میکند.

وامدهی و وامگیری: با وثیقه گذاری رمز ارزهایتان، وام DAI بگیرید یا از سپردهگذاری به عنوان راهی برای دریافت سود استفاده کنید.

ییلد فارمینگ: جابهجا کردن توکنها بین پلتفرمهای مختلف به منظور به دست آوردن بالاترین سود ممکن، یک از روشهای سرمایه گذاری در دیفای است. برای انجام هر کدام از این فعالیتها، ابتدا کیف پول خود را به وبسایت رسمی پروتکل وصل کرده و دسترسیهای لازم را صادر میکنید. بخش زیادی از آموزش سرمایه گذاری در دیفای مربوط به همین جزئیات تعامل با پروتکلهاست.

در این مورد بخوانید: بهترین ارزهای دیفای، معرفی 12 پروژه برتر DeFi

سواپ و ترید توکنها در DEXها

برای تغییر توکن یا ورود به یک پوزیشن معاملاتی، لازم است در صرافیهای غیر متمرکز (DEX) سواپ انجام دهید. اینجا هم نقش کلیدی کیف پول شخصی در سرمایه گذاری در دیفای مشخص میشود؛ چون شما مستقیم با استخرهای نقدینگی در ارتباطید.

در آموزش سرمایه گذاری در دیفای باید با مفاهیمی مانند اسلیپیج، نرخ مبادله و کارمزد شبکه در DEXها آشنا شوید. معمولا فرایند به صورت زیر است:

اتصال کیف پول به DEX (مثلا یونی سواپ)

انتخاب توکن مبدا و توکن مقصد

بررسی نرخ و تایید تراکنش در کیف پول

مدیریت ریسک

در بحث سرمایه گذاری در دیفای، نمیتوان از مسئله مهمی مانند ریسکها غافل شد. برخی خطرات عبارتند از:

نوسان شدید قیمت

باگ یا هک قرارداد هوشمند: همیشه پروژههایی را انتخاب کنید که حسابرسیهای امنیتی پشت سر گذاشته باشند.

مشکلات نقدینگی: توکنهای کم طرفدار ممکن است لیکوئیدیتی کافی نداشته باشند.

تحولات قانونی: امکان تغییر قوانین در حوزه کریپتو وجود دارد.

برای کاهش ریسک، متنوع بودن سبد سرمایه گذاری، بررسی دقیق پروتکلها، نگهداری دارایی خود در کیف پول امن و آغاز با مبالغ کم پیشنهاد میشود. در آموزش سرمایه گذاری در دیفای همواره تاکید داریم که شما باید تنها سرمایهای را وارد کنید که تحمل از دست دادن بخشی از آن را دارید.

در این مورد بخوانید: لیست بهترین کیف پول ارز دیجیتال برای اندروید و آیفون + مزایا

امنیت در سرمایه گذاری در دیفای

سرمایه گذاری در دیفای هر چقدر هم جذاب باشد، بدون رعایت اصول امنیتی میتواند منجر به زیانهای جبران ناپذیر شود. در این بخش، ملاحظات امنیتی اصلی را شرح میدهیم که هر کسی برای سرمایه گذاری در دیفای باید بداند.

شناسایی وبسایتهای جعلی و دامنههای تقلبی

یکی از حملات رایج در دنیای رمز ارز، جعل وبسایتهاست. در آموزش سرمایه گذاری در دیفای تاکید میشود که همیشه URL دقیق وبسایت را بررسی کنید و ترجیحا آن را بوکمارک کنید. هرگز عبارت بازیابی یا کلید خصوصی خود را در هیچ وبسایتی وارد نکنید. پلتفرمهای معتبر هرگز از شما چنین اطلاعات حساسی را درخواست نمیکنند.

امنیت دستگاه و به روزرسانیها

هنگام سرمایه گذاری در دیفای، دستگاه شما حکم دروازه ورود به سرمایهتان را دارد. بنابراین، نرمافزارها و سیستم عامل را به روز نگه دارید و از پسوردهای قوی و منحصر به فرد استفاده کنید. همچنین از دانلود اپلیکیشنهای ناشناخته و کلیک روی لینکهای مشکوک پرهیز کنید.

کلیدهای خصوصی و عبارت بازیابی

در آموزش سرمایه گذاری در دیفای، یکی از مهمترین نکتهها این است که کلید خصوصی و عبارت بازیابی (Seed Phrase) مرکز امنیت کیف پول شما هستند. هیچ گاه آنها را به صورت آنلاین ذخیره نکنید و در اختیار هیچ کس قرار ندهید. بهترین کار، نوشتن روی کاغذ و نگه داشتن در جایی امن است.

استفاده از کیف پول سختافزاری

اگر قصد دارید به صورت جدی و بلندمدت در دیفای بمانید، کیف پول سختافزاری مانند لجر یا ترزور را در نظر داشته باشید. با این کیف پولها، کلید خصوصی شما آفلاین نگه داشته میشود؛ بنابراین حتی اگر کامپیوتر یا موبایل شما آلوده به بدافزار باشد، خطر کمتر است.

حملات فیشینگ و لینکهای آلوده

در فضای آموزش سرمایه گذاری همواره هشدار داده میشود که مجرمان سایبری ممکن است با ارسال ایمیل یا پیام در شبکههای اجتماعی شما را فریب دهند تا روی لینکهای مضر کلیک کنید. اگر هرگونه پیام یا پیشنهادی غیر معمول یا بیش از حد خوب دریافت کردید، حتما به جعلی یا اصلی آن شک کنید.

بررسی قراردادهای هوشمند و حسابرسی

هر پلتفرم دیفای معتبر، معمولا کد خود را متنباز (Open Source) ارائه میکند و از شرکتهای حسابرسی مستقل تاییدیه میگیرد. اگر پروتکل مورد نظرتان هیچ گزارشی از حسابرسی ارائه نمیدهد، برای سرمایه گذاری در دیفای روی آن پروژه دقت بیشتری به خرج دهید.

احتیاط در شبکههای اجتماعی

یکی از ارکان مهم آموزش سرمایه گذاری در دیفای، توجه به خطراتی است که در شبکههای اجتماعی وجود دارد. گروههای تلگرامی یا دیسکورد میتوانند محل مناسبی برای تبادل اطلاعات باشند، اما همواره احتمال وجود کلاهبرداران در این فضا هست. هرگز اطلاعات حیاتی مانند عبارت بازیابی یا میزان سرمایه واقعیتان را علنی نکنید.

در این مورد بخوانید: نقد و بررسی 12 مورد از بهترین کیف پول سخت افزاری ارز دیجیتال + مزایا و معایب هر یک

خلاصه سرمایه گذاری در دیفای با اینوکس

آموزش سرمایه گذاری در دیفای به شما میآموزد چگونه از خدمات مالی غیر متمرکز مانند وامدهی، ترید توکنها و استیکینگ بهره ببرید و حتی به کسب درآمد غیرفعال برسید. اما فراموش نکنید که سرمایه گذاری در دیفای هنوز ریسکهای فراوانی دارد و بازار کریپتو پر از نوسان است. در این مقاله از اینوکس، تلاش شد راهنمای جامعی از مفهوم دیفای، ابزارها، پروتکلها و نکات امنیتی مرتبط با سرمایه گذاری در دیفای ارائه شود.

مهمترین پیام این است که شما خودتان در مقابل داراییهایتان مسئولیت دارید. اطلاعات کافی کسب کنید؛ از ابزارهای امن و حسابرسیشده استفاده کنید؛ بخشی از سرمایه را وارد این حوزه کنید که تحمل ریسک از دست دادن آن را دارید و همواره به روز بمانید و از تجربه افراد کارآزموده استفاده کنید. با رعایت این موارد و افزایش دانش خود از طریق خواندن آموزش سرمایه گذاری در دیفای، میتوانید بهترین بهرهبرداری را از فرصتهای مالی پیش رو داشته باشید.

سوالات متداول

چگونه کیف پول مناسب برای سرمایه گذاری در دیفای انتخاب کنیم؟

انتخاب کیف پول تا حد زیادی به اهداف سرمایهگذاری و سطح امنیت مدنظر شما بستگی دارد. اگر بیشتر یک معاملهگر فعال هستید و به صورت روزانه وارد پروتکلهای دیفای میشوید، کیف پول نرمافزاری (Hot Wallet) مانند متامسک مناسبتر است زیرا دسترسی سریعتر و رابط کاربری سادهتری دارد. بااینحال، اگر قصد دارید مبالغ قابل توجهی را بلند مدت نگهداری کنید، کیف پول سختافزاری (Cold Wallet) مثل لجر و ترزور امنیت بسیار بالاتری ارائه میدهد و احتمال هک یا دسترسی غیرمجاز را به طور چشمگیری کم میکند.

آیا با وجود ریسکهای بالا، سرمایه گذاری در دیفای برای مبتدیان مناسب است؟

دیفای دارای فرصتهای درآمدزایی جذابی است اما ریسکهایی چون نوسان شدید قیمت، مشکلات امنیتی و پیچیدگی قراردادهای هوشمند را هم به همراه دارد. بنابراین اگر فردی تازهکار هستید، توصیه میشود ابتدا با مبالغ اندک شروع کنید و دانش خود را در زمینه بلاکچین، رمز ارزها و مکانیزم پروتکلهای دیفای ارتقا دهید. همچنین بهتر است از پروژههای حسابرسیشده و شناختهشده استفاده کنید و برای مدیریت ریسک، سرمایهگذاری خود را در حوزههای مختلف متنوع کنید.

آیا امکان کسب درآمد غیر فعال از طریق دیفای وجود دارد؟

بله، بسیاری از افراد از طریق فعالیتهایی مانند استیکینگ، ییلد فارمینگ، تامین نقدینگی (Liquidity Providing) و حتی وامدهی در پلتفرمهای دیفای، درآمد غیر فعال کسب میکنند. در این روشها، کاربران داراییهایشان را در یک قرارداد هوشمند قفل میکنند و بر اساس میزان مشارکتشان در شبکه یا استخرهای نقدینگی، سود دریافت میکنند. البته باید توجه داشت که این سود در کنار ریسک نوسان قیمت توکن و همچنین ریسکهای امنیتی قراردادهای هوشمند به دست میآید.