انتخاب بهترین اندیکاتور برای ترید روزانه + بهترین اندیکاتور برای نوسان گیری

ترید روزانه یکی از استراتژیهای پرطرفدار در بازارهای مالی است که در آن معاملهگران به دنبال کسب سود از نوسانات کوتاهمدت قیمتها هستند. برای موفقیت در این نوع معامله، استفاده از بهترین اندیکاتور برای ترید روزانه بسیار حیاتی است. در این مقاله از صرافی ارز دیجیتال اینوکس، به بررسی بهترین اندیکاتور برای ترید روزانه و بهترین اندیکاتور برای نوسان گیری میپردازیم و نحوه استفاده از آنها را شرح میدهیم.

درک مفهوم ترید روزانه

ترید روزانه به خرید و فروش سهام، ارزهای دیجیتال یا سایر ابزارهای مالی در طول یک روز معاملاتی اطلاق میشود. هدف اصلی معاملهگران روزانه کسب سودهای کوچک اما مکرر از نوسانات قیمت است. این نوع معامله نیازمند تمرکز بالا، تحلیل سریع و تصمیمگیری به موقع است. استفاده از بهترین اندیکاتور برای ترید روزانه میتواند به معاملهگران در این فرآیند کمک کند.

در این مورد بخوانید: کسب درآمد از ارز دیجیتال، چگونه از ارز دیجیتال سود بگیریم؟

استراتژیهای مختلفی در ترید روزانه وجود دارد. اسکالپینگ یکی از این روشهاست که در آن معاملهگر به دنبال کسب سودهای بسیار کوچک از تغییرات جزئی قیمت است و معمولا تعداد زیادی معامله در روز انجام میدهد. معامله در محدوده استراتژی دیگری است که در آن تریدر بر اساس سطوح حمایت و مقاومت تصمیم به خرید یا فروش میگیرد.

در روش معامله بر اساس اخبار، از افزایش نوسانات ناشی از انتشار اخبار مهم برای کسب سود استفاده میشود. معامله الگوریتمی نیز روشی است که در آن از الگوریتمهای پیچیده برای شناسایی و بهرهبرداری از فرصتهای کوتاهمدت بازار استفاده میشود. در تمام این استراتژیها، استفاده از بهترین اندیکاتور برای ترید روزانه میتواند به بهبود نتایج کمک کند.

اهمیت تحلیل تکنیکال در ترید روزانه

تحلیل تکنیکال نقش بسیار مهمی در ترید روزانه ایفا میکند. این نوع تحلیل بر مبنای بررسی الگوهای قیمت و حجم معاملات در گذشته برای پیشبینی حرکات آینده بازار استوار است. معاملهگران با استفاده از تحلیل تکنیکال و بهترین اندیکاتور برای ترید روزانه میتوانند نقاط ورود و خروج مناسب را شناسایی کرده و ریسک معاملات خود را مدیریت کنند.

یکی از ابزارهای اصلی در تحلیل تکنیکال، استفاده از اندیکاتورها است. اندیکاتورها محاسبات ریاضی هستند که بر روی دادههای قیمت و حجم انجام شده و به صورت خطوط یا نمودارهایی روی چارت نمایش داده میشوند. هدف اصلی اندیکاتورها کمک به معاملهگران برای درک بهتر روند بازار، شناسایی نقاط ورود و خروج و مدیریت ریسک است. انتخاب بهترین اندیکاتور برای ترید روزانه میتواند تاثیر قابل توجهی بر موفقیت معاملهگر داشته باشد.

در این مورد بخوانید: آموزش صفر تا صد سرمایه گذاری در ارز دیجیتال + بهترین استراتژی سرمایه گذاری

بهترین اندیکاتور برای ترید روزانه

حال به بررسی دقیقتر بهترین اندیکاتورها برای ترید روزانه میپردازیم:

میانگین متحرک (Moving Average)

میانگین متحرک یکی از بهترین اندیکاتورها برای ترید روزانه است. این اندیکاتور با محاسبه میانگین قیمت در یک دوره زمانی مشخص، روند کلی بازار را نشان میدهد. انواع مختلفی از میانگین متحرک وجود دارد که متداولترین آنها میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) هستند.

میانگین متحرک ساده (SMA) میانگین ساده قیمتها در یک دوره زمانی مشخص است. به عنوان مثال، SMA بیست روزه، میانگین قیمتهای کلوز در 20 روز اخیر است. این نوع میانگین متحرک به تمام قیمتها در دوره مورد نظر وزن یکسانی میدهد.

میانگین متحرک نمایی (EMA) نیز مشابه SMA است، با این تفاوت که در آن وزن بیشتری به دادههای اخیر داده میشود. این ویژگی باعث میشود EMA نسبت به تغییرات اخیر قیمت واکنش سریعتری نشان دهد.

معاملهگران روزانه معمولا از ترکیب چند میانگین متحرک با دورههای زمانی مختلف به عنوان بهترین اندیکاتور برای ترید روزانه استفاده میکنند. به عنوان مثال، استفاده همزمان از EMA 9 و EMA 21 میتواند سیگنالهای خرید و فروش مناسبی ایجاد کند. زمانی که EMA کوتاهمدت از بلندمدت عبور میکند، میتواند نشانهای از تغییر روند باشد.

میانگین متحرک میتواند به عنوان سطوح حمایت و مقاومت داینامیک نیز عمل کند. در روندهای صعودی، قیمت معمولاً بالای میانگین متحرک حرکت کرده و میانگین متحرک به عنوان حمایت عمل میکند. در روندهای نزولی، وضعیت برعکس است و میانگین متحرک به عنوان مقاومت عمل میکند.

در این مورد بخوانید: بررسی بهترین اندیکاتور اسکالپ کریپتو برای کسب سود

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی یا RSI یکی دیگر از بهترین اندیکاتورها برای ترید روزانه است. این اندیکاتور که در دسته نوساننماها یا اسیلاتورها قرار میگیرد، سرعت و شدت تغییرات قیمت را اندازهگیری میکند. مقدار RSI بین 0 تا 100 متغیر است و معمولا از آن برای شناسایی شرایط اشباع خرید یا اشباع فروش استفاده میشود.

تفسیر RSI به این صورت است که مقادیر بالای 70 نشاندهنده شرایط اشباع خرید و احتمال برگشت قیمت است. در این شرایط، معاملهگران ممکن است به دنبال فرصتهای فروش باشند. از طرف دیگر، مقادیر زیر 30 نشاندهنده شرایط اشباع فروش و احتمال صعود قیمت است که میتواند فرصتهای خرید ایجاد کند.

علاوه بر این، RSI میتواند برای شناسایی روند کلی بازار نیز استفاده شود. مقادیر بالای 50 اندیکاتور RSI معمولاً نشاندهنده روند صعودی است، در حالی که مقادیر زیر 50 میتواند نشاندهنده روند نزولی باشد.

یکی از کاربردهای پیشرفتهتر RSI، شناسایی واگراییهاست. واگرایی زمانی رخ میدهد که جهت حرکت قیمت با جهت حرکت RSI همخوانی نداشته باشد. به عنوان مثال، اگر قیمت به سطوح بالاتری برسد اما RSI نتواند سطوح بالاتری را ثبت کند، این میتواند نشانهای از واگرایی منفی و احتمال تغییر روند به سمت نزولی باشد.

معاملهگران روزانه میتوانند از RSI به عنوان بهترین اندیکاتور برای ترید روزانه برای شناسایی نقاط ورود و خروج استفاده کنند. همچنین مقایسه واگرایی بین RSI و قیمت میتواند سیگنالهای معاملاتی قدرتمندی ایجاد کند.

در این مورد بخوانید: بهترین اندیکاتور برای فیوچرز چیست و چطور کار میکند؟

MACD (واگرایی/همگرایی میانگین متحرک)

MACD تیز یکی از بهترین اندیکاتورها برای ترید روزانه در میان معاملهگران است. این اندیکاتور از تفاوت بین دو میانگین متحرک نمایی با دورههای زمانی متفاوت محاسبه میشود. MACD شامل سه جزء اصلی است:

- خط MACD: این خط تفاوت بین EMA 12 و EMA 26 را نشان میدهد. سرعت تغییر این خط نشاندهنده قدرت روند است.

- خط سیگنال: این خط EMA 9 از خط MACD است و به عنوان خط تریگر برای ایجاد سیگنالهای معاملاتی استفاده میشود.

- هیستوگرام: این بخش تفاوت بین خط MACD و خط سیگنال را نشان میدهد و میتواند برای شناسایی تغییرات جهت روند استفاده شود.

معاملهگران روزانه از MACD به عنوان بهترین اندیکاتور برای ترید روزانه در جهت شناسایی تغییرات روند و قدرت آن استفاده میکنند. قطع خط MACD توسط خط سیگنال میتواند سیگنال خرید یا فروش ایجاد کند. به طور معمول، زمانی که خط MACD از پایین خط سیگنال را قطع میکند، سیگنال خرید صادر میشود و زمانی که از بالا آن را قطع میکند، سیگنال فروش ایجاد میشود.

همچنین واگرایی بین MACD و قیمت میتواند نشاندهنده احتمال تغییر روند باشد. به عنوان مثال، اگر قیمت به سطوح بالاتری برسد اما MACD نتواند سطوح بالاتری را ثبت کند، چنین چیزی میتواند نشانهای از ضعف روند صعودی و احتمال تغییر روند باشد.

یکی از مزایای MACD به عنوان بهترین اندیکاتور برای ترید روزانه این است که میتواند هم به عنوان یک اندیکاتور روند و هم به عنوان یک اندیکاتور مومنتوم عمل کند. این ویژگی آن را به ابزاری بسیار مفید برای معاملهگران روزانه تبدیل میکند.

باندهای بولینگر (Bollinger Bands)

باندهای بولینگر یکی دیگر از اندیکاتورهای مناسب برای ترید روزانه است. این اندیکاتور از سه خط تشکیل شده است:

- خط میانی: این خط معمولاً یک میانگین متحرک ساده 20 روزه است و روند کلی قیمت را نشان میدهد.

- باند بالایی: این خط 2 انحراف معیار بالاتر از خط میانی قرار دارد و میتواند به عنوان سطح مقاومت داینامیک عمل کند.

- باند پایینی: این خط 2 انحراف معیار پایینتر از خط میانی قرار دارد و میتواند به عنوان سطح حمایت داینامیک عمل کند.

در این مورد بخوانید: بهترین ربات آربیتراژ برای کسب درآمد بیشتر کدام است؟

باندهای بولینگر برای نشان دادن نوسانات قیمت و شناسایی شرایط اشباع خرید یا فروش بسیار مفید هستند. زمانی که قیمت به باند بالایی نزدیک میشود، میتواند نشانهای از اشباع خرید باشد و برعکس. همچنین تنگ شدن باندها میتواند نشاندهنده کاهش نوسانات و احتمال شروع یک حرکت قوی در آینده نزدیک باشد.

معاملهگران روزانه از باندهای بولینگر به عنوان بهترین اندیکاتور برای ترید روزانه به روشهای مختلفی استفاده میکنند. یکی از استراتژیهای رایج، خرید در زمانی است که قیمت به باند پایینی نزدیک میشود و فروش در زمانی که به باند بالایی میرسد. این استراتژی در بازارهای نوسانی که قیمت بین دو باند در حال نوسان است، میتواند موثر باشد.

استراتژی دیگر، استفاده از شکست باندهاست. زمانی که قیمت از باند بالایی یا پایینی عبور میکند، میتواند نشانهای از شروع یک روند قوی باشد. در این حالت، معاملهگران ممکن است در جهت شکست وارد معامله شوند.

همچنین، پهنای باندهای بولینگر میتواند اطلاعات مفیدی درباره نوسانات بازار ارائه دهد. افزایش فاصله بین باندها نشاندهنده افزایش نوسانات است، در حالی که کاهش فاصله میتواند نشانهای از کاهش نوسانات و احتمال شروع یک حرکت قوی در آینده نزدیک باشد.

اسیلاتور استوکاستیک (Stochastic Oscillator)

اسیلاتور استوکاستیک برای شناسایی شرایط اشباع خرید و اشباع فروش استفاده میشود. این اندیکاتور از دو خط تشکیل شده است:

- خط %K: خط اصلی که سرعت تغییرات قیمت را نشان میدهد.

- خط %D: میانگین متحرک خط %K که به عنوان خط سیگنال عمل میکند.

تفسیر استوکاستیک به این صورت است که مقادیر بالای 80 معمولاً نشاندهنده شرایط اشباع خرید و مقادیر زیر 20 نشاندهنده شرایط اشباع فروش هستند. با این حال، باید توجه داشت که در روندهای قوی، استوکاستیک میتواند برای مدت طولانی در مناطق اشباع خرید یا فروش باقی بماند.

معاملهگران روزانه میتوانند از تقاطع خطوط %K و %D به عنوان بهترین اندیکاتور برای ترید روزانه در جهت شناسایی سیگنالهای خرید و فروش استفاده کنند. زمانی که خط %K از پایین خط %D را قطع میکند، میتواند سیگنال خرید تلقی شود و برعکس.

همچنین واگرایی بین استوکاستیک و قیمت میتواند نشاندهنده احتمال تغییر روند باشد. به عنوان مثال، اگر قیمت به سطوح پایینتری برسد اما استوکاستیک سطوح بالاتری را نشان دهد، این امر میتواند نشانهای از واگرایی مثبت و احتمال تغییر روند به سمت صعودی باشد.

یکی از مزایای استوکاستیک به عنوان بهترین اندیکاتور برای ترید روزانه این است که میتواند سیگنالهای زودهنگامتری نسبت به برخی اندیکاتورهای دیگر ارائه دهد. با این حال، این ویژگی میتواند منجر به تولید سیگنالهای اشتباه نیز شود، به خصوص در بازارهای بدون روند مشخص.

در این مورد بخوانید: بهترین استراتژی اسکالپ طلا: معرفی استراتژی ۵ دقیقهای

میانگین دامنه حقیقی (ATR)

میانگین دامنه حقیقی یا ATR یکی از بهترین اندیکاتورها برای ترید روزانه است که برای اندازهگیری نوسانات بازار استفاده میشود. این اندیکاتور میزان تغییرات قیمت را در یک دوره زمانی مشخص نشان میدهد. ATR به طور مستقیم سیگنال خرید یا فروش ایجاد نمیکند، اما برای تعیین حد ضرر و حد سود بسیار مفید است.

ATR با محاسبه میانگین دامنه حقیقی در یک دوره زمانی مشخص (معمولاً 14 دوره) به دست میآید. دامنه حقیقی بزرگترین مقدار از موارد زیر است:

- تفاوت بین بالاترین و پایینترین قیمت فعلی

- قدر مطلق تفاوت بین بالاترین قیمت فعلی و قیمت بسته شدن قبلی

- قدر مطلق تفاوت بین پایینترین قیمت فعلی و قیمت بسته شدن قبلی

معاملهگران روزانه میتوانند از ATR به عنوان بهترین اندیکاتور برای ترید روزانه در جهت تنظیم استراتژی معاملاتی خود استفاده کنند. در بازارهای با نوسان بالا (ATR بالا) میتوان از استراتژیهای تهاجمیتر استفاده کرد، در حالی که در بازارهای کم نوسان (ATR پایین) استراتژیهای محافظهکارانهتر مناسبتر هستند.

یکی از کاربردهای مهم ATR، تعیین فاصله حد ضرر است. بسیاری از معاملهگران از ضریب ATR (مثلاً 2 یا 3 برابر ATR) برای تعیین فاصله حد ضرر از قیمت ورود استفاده میکنند. این روش اجازه میدهد حد ضرر بر اساس نوسانات واقعی بازار تنظیم شود، نه بر اساس یک مقدار ثابت.

همچنین، ATR میتواند برای تعیین اهداف قیمتی نیز استفاده شود. برخی معاملهگران از ضرایب ATR برای تعیین اهداف قیمتی واقعبینانه استفاده میکنند.

اندیکاتور میانگین جهتدار (ADX)

اندیکاتور میانگین جهتدار یا ADX یکی دیگر از بهترین اندیکاتورها برای ترید روزانه است که قدرت روند را اندازهگیری میکند. این اندیکاتور از سه جزء تشکیل شده است:

- ADX: خط اصلی که قدرت روند را نشان میدهد، بدون توجه به جهت آن.

- +DI: شاخص جهت مثبت که قدرت روند صعودی را نشان میدهد.

- -DI: شاخص جهت منفی که قدرت روند نزولی را نشان میدهد.

تفسیر ADX به این صورت است که مقادیر بالای 25 نشاندهنده روند قوی است، در حالی که مقادیر زیر 25 نشاندهنده عدم وجود روند مشخص یا روند ضعیف است. هر چه مقدار ADX بالاتر باشد، روند قویتر است.

معاملهگران روزانه میتوانند از ADX به عنوان بهترین اندیکاتور برای ترید روزانه در جهت تشخیص قدرت روند و تصمیمگیری در مورد استفاده از استراتژیهای معاملاتی مبتنی بر روند یا رنج استفاده کنند. در روندهای قوی (ADX بالای 25)، استراتژیهای معاملاتی مبتنی بر روند مانند دنبال کردن شکستها یا استفاده از پولبکها میتواند موثر باشد. در بازارهای بدون روند مشخص (ADX زیر 25)، استراتژیهای نوسانگیری ممکن است نتایج بهتری داشته باشند.

در این مورد بخوانید: بهترین استراتژی اسکالپ: معرفی 4 استراتژی ساده

همچنین تقاطع خطوط +DI و -DI میتواند سیگنالهای خرید و فروش ایجاد کند. زمانی که +DI از بالا -DI را قطع میکند، میتواند سیگنال خرید تلقی شود و برعکس.

یکی از مزایای ADX به عنوان بهترین اندیکاتور برای ترید روزانه این است که میتواند به معاملهگران کمک کند تا از ورود به معاملات در بازارهای بدون روند مشخص اجتناب کنند. این امر میتواند به کاهش معاملات بینتیجه و حفظ سرمایه کمک کند.

حجم تعادلی (On-Balance Volume) در بهترین اندیکاتور برای ترید روزانه

حجم تعادلی یا OBV یکی از بهترین اندیکاتورها برای ترید روزانه است که ارتباط بین حجم معاملات و تغییرات قیمت را نشان میدهد. این اندیکاتور با جمع یا تفریق حجم معاملات روزانه بر اساس جهت حرکت قیمت محاسبه میشود.

نحوه محاسبه OBV به این صورت است:

- اگر قیمت کلوز امروز بیشتر از دیروز باشد، حجم امروز به OBV اضافه میشود.

- اگر قیمت کلوز امروز کمتر از دیروز باشد، حجم امروز از OBV کم میشود.

- اگر قیمت کلوز امروز برابر با دیروز باشد، OBV بدون تغییر میماند.

تفسیر OBV به این صورت است که افزایش OBV همراه با افزایش قیمت، تأییدی بر روند صعودی است. این امر نشان میدهد که حجم معاملات در جهت افزایش قیمت است و روند صعودی احتمالاً ادامه خواهد یافت. از طرف دیگر، کاهش OBV همراه با کاهش قیمت، تأییدی بر روند نزولی است.

یکی از کاربردهای مهم OBV به عنوان بهترین اندیکاتور برای ترید روزانه، شناسایی واگرایی بین OBV و قیمت است. اگر قیمت به سطوح بالاتری برسد اما OBV نتواند این افزایش قیمت را تأیید کند، میتواند نشانهای از ضعف روند صعودی و احتمال تغییر روند باشد. همچنین، اگر OBV افزایش یابد اما قیمت نتواند به سطوح بالاتر برسد، میتواند نشانهای از قدرت پنهان در بازار و احتمال شروع یک روند صعودی باشد.

معاملهگران روزانه میتوانند از OBV به عنوان بهترین اندیکاتور برای ترید روزانه در جهت تأیید روند قیمت و شناسایی نقاط بالقوه بازگشت استفاده کنند. این اندیکاتور به ویژه در شناسایی انباشت یا توزیع در بازار بسیار مفید است. انباشت زمانی رخ میدهد که سرمایهگذاران بزرگ شروع به خرید میکنند، در حالی که توزیع وقتی است که آنها شروع به فروش میکنند.

در این مورد بخوانید: اسپات تریدینگ چیست و چه فرقی با بازار فیوچرز دارد؟

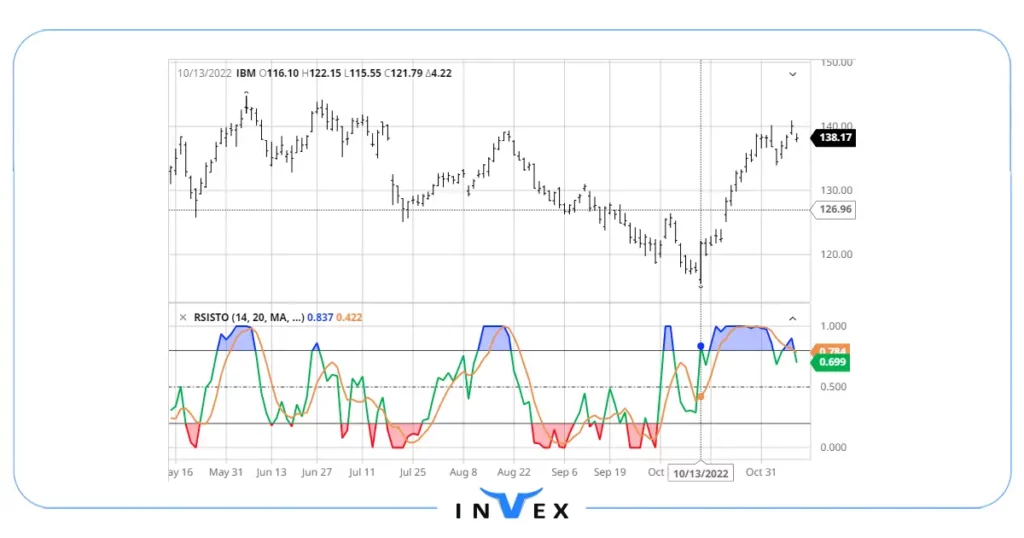

شاخص قدرت نسبی استوکاستیک (Stochastic RSI)

شاخص قدرت نسبی استوکاستیک یا Stoch RSI ترکیبی از دو اندیکاتور قدرتمند RSI و استوکاستیک است. این اندیکاتور نوسانات RSI را در مقیاس 0 تا 100 نشان میدهد و برای شناسایی شرایط اشباع خرید و اشباع فروش بسیار مفید است.

Stoch RSI با اعمال فرمول استوکاستیک بر روی مقادیر RSI محاسبه میشود. این ترکیب باعث میشود Stoch RSI نسبت به تغییرات قیمت حساستر باشد و سیگنالهای زودهنگامتری نسبت به RSI یا استوکاستیک معمولی ارائه دهد.

تفسیر Stoch RSI به عنوان یکی از بهترین اندیکاتورها برای ترید روزانه مشابه استوکاستیک معمولی است:

- مقادیر بالای 80 نشاندهنده شرایط اشباع خرید است و میتواند سیگنال فروش ایجاد کند.

- مقادیر زیر 20 نشاندهنده شرایط اشباع فروش است و میتواند سیگنال خرید ایجاد کند.

معاملهگران روزانه میتوانند از Stoch RSI به عنوان بهترین اندیکاتور برای ترید روزانه در جهت شناسایی نقاط ورود و خروج با دقت بالاتر نسبت به RSI یا استوکاستیک به تنهایی استفاده کنند. این اندیکاتور به ویژه در بازارهای نوسانی بسیار کارآمد است.

یکی از استراتژیهای رایج استفاده از Stoch RSI، معامله بر اساس عبور از سطوح اشباع خرید و فروش است. برای مثال، زمانی که Stoch RSI از منطقه اشباع فروش (زیر 20) به بالا حرکت میکند، میتواند سیگنال خرید تلقی شود. برعکس، زمانی که از منطقه اشباع خرید (بالای 80) به پایین حرکت میکند، میتواند سیگنال فروش باشد.

با این حال، مانند سایر اندیکاتورها، استفاده از Stoch RSI به تنهایی توصیه نمیشود. ترکیب این اندیکاتور با سایر ابزارهای تحلیل تکنیکال میتواند نتایج بهتری ارائه دهد.

نحوه استفاده از بهترین اندیکاتور برای ترید روزانه

حال که با بهترین اندیکاتور برای ترید روزانه آشنا شدیم، لازم است نحوه استفاده صحیح از آنها را بدانیم. استفاده موثر از اندیکاتورها نیازمند درک عمیق از نحوه عملکرد آنها و همچنین ترکیب هوشمندانه آنها با یکدیگر است.

ترکیب اندیکاتورها در بهترین اندیکاتور برای ترید روزانه

استفاده از یک اندیکاتور به تنهایی معمولا کافی نیست. ترکیب چند اندیکاتور برای ترید روزانه میتواند دید جامعتری از وضعیت بازار ارائه دهد. به عنوان مثال، استفاده همزمان از میانگین متحرک، RSI و MACD میتواند سیگنالهای قویتری ایجاد کند. میانگین متحرک میتواند روند کلی را نشان دهد، RSI میتواند شرایط اشباع خرید یا فروش را مشخص کند و MACD میتواند قدرت روند و احتمال تغییر آن را نشان دهد.

در این مورد بخوانید: بهترین ارز دیجیتال برای سود روزانه و ترید در سال 2024

تنظیم پارامترها

بهترین اندیکاتور برای ترید روزانه دارای پارامترهایی است که میتوان آنها را تنظیم کرد. مثلا در مورد میانگین متحرک، میتوان دوره زمانی را تغییر داد. تنظیم این پارامترها بر اساس نوع بازار و سبک معاملاتی شما بسیار مهم است. بازارهای مختلف و حتی ابزارهای مالی مختلف ممکن است به تنظیمات متفاوتی نیاز داشته باشند. تجربه و آزمون و خطا میتواند به شما در یافتن بهترین تنظیمات کمک کند.

توجه به تایمفریم در بهترین اندیکاتور برای ترید روزانه

بهترین اندیکاتور برای ترید روزانه در تایمفریمهای مختلف نتایج متفاوتی نشان میدهند. برای معامله روزانه، معمولا از تایمفریمهای کوتاهمدت مانند 5 دقیقه، 15 دقیقه یا 1 ساعته استفاده میشود. اما بررسی تایمفریمهای بالاتر برای درک روند کلی بازار نیز مهم است. استفاده از تحلیل چند تایمفریمی میتواند به شما در گرفتن تصمیمات بهتر کمک کند.

توجه به حجم معاملات

حجم معاملات میتواند تأییدکننده خوبی برای سیگنالهای بهترین اندیکاتور برای ترید روزانه باشد. افزایش حجم همراه با حرکت قیمت میتواند نشاندهنده قدرت روند باشد. استفاده از اندیکاتورهای حجم مانند OBV یا Money Flow Index در کنار اندیکاتورهای قیمتی میتواند به تأیید روندها کمک کند.

تأیید سیگنالها

هر سیگنالی که بهترین اندیکاتور برای ترید روزانه ایجاد میکند، باید توسط سایر عوامل تأیید شود. این عوامل میتواند شامل الگوهای نموداری، سطوح حمایت و مقاومت، یا سیگنالهای سایر اندیکاتورها باشد. به عنوان مثال، اگر RSI شرایط اشباع فروش را نشان میدهد، میتوانید به دنبال تأیید این سیگنال با الگوهای کندلی صعودی یا شکست یک خط روند نزولی باشید.

مدیریت ریسک

اندیکاتورها ابزارهایی برای تصمیمگیری بهتر هستند، اما نباید تنها عامل تصمیمگیری باشند. همیشه باید اصول مدیریت ریسک مانند تعیین حد ضرر و حد سود را رعایت کنید. حتی بهترین اندیکاتور برای ترید روزانه نیز گاهی اوقات سیگنالهای اشتباه تولید میکند، بنابراین محافظت از سرمایه باید همیشه در اولویت باشد.

قانون کلی این است که در هر معامله بیش از 1 الی 2 درصد از کل سرمایه خود را ریسک نکنید. همچنین، استفاده از نسبت ریسک به ریوارد مناسب (مثلاً 1:2 یا 1:3) میتواند به پایداری سود شما کمک کند.

در این مورد بخوانید: سفارش استاپ لیمیت یا یک ترید کم ریسک؟! Stop Limit چیست؟

تست و بهینهسازی

هر معاملهگر باید ترکیب اندیکاتورها و تنظیمات مناسب خود را پیدا کند. این کار نیاز به تست و بهینهسازی مداوم دارد. استفاده از حسابهای دمو برای این منظور بسیار مفید است. شما میتوانید استراتژیهای مختلف را بدون ریسک در حساب دمو تست کنید و ببینید کدام ترکیب در بهترین اندیکاتور برای ترید روزانه و تنظیمات برای سبک معاملاتی شما بهترین نتیجه را میدهد.

ثبت معاملات

ثبت دقیق معاملات و دلایل تصمیمگیری (از جمله سیگنالهای بهترین اندیکاتور برای ترید روزانه) میتواند به شما در بهبود استراتژی معاملاتی کمک کند. این کار به شما اجازه میدهد تا عملکرد اندیکاتورها را در شرایط مختلف بازار ارزیابی کنید و نقاط قوت و ضعف استراتژی خود را شناسایی نمایید.

استراتژیهای معاملاتی با استفاده از بهترین اندیکاتور برای ترید روزانه

تا به اینجا با نحوه استفاده از بهترین اندیکاتور برای ترید روزانه آشنا شدیم و حالا میتوانیم چند استراتژی معاملاتی را نیز مورد بررسی قرار دهیم.

استراتژی شکست روند با استفاده از میانگین متحرک

در این استراتژی، از دو میانگین متحرک با دورههای زمانی متفاوت استفاده میشود، مثلا EMA 9 و EMA 21. زمانی که EMA کوتاهمدت از بلندمدت عبور میکند، سیگنال خرید یا فروش صادر میشود. برای مثال، اگر EMA 9 از بالا EMA 21 را قطع کند، میتواند سیگنال فروش باشد و برعکس. برای افزایش اطمینان، میتوان از RSI یا MACD برای تایید استفاده کرد. مثلا اگر در زمان تقاطع صعودی، RSI نیز از سطح 50 عبور کرده باشد، میتواند تاییدی بر قدرت سیگنال خرید باشد.

استراتژی واگرایی RSI

در این استراتژی، معاملهگر به دنبال واگرایی بین RSI و قیمت میگردد. واگرایی مثبت زمانی رخ میدهد که قیمت به سطوح پایینتری میرسد اما RSI سطوح بالاتری را نشان میدهد. چنین چیزی میتواند سیگنال خرید باشد. واگرایی منفی زمانی است که قیمت به سطوح بالاتر میرسد اما RSI سطوح پایینتری را نشان میدهد که میتواند سیگنال فروش باشد. برای تایید، میتوان از الگوهای نموداری یا سایر بهترین اندیکاتورها استفاده کرد. مثلا، اگر پس از مشاهده واگرایی مثبت، یک الگوی کندلی صعودی نیز شکل بگیرد، میتواند تاییدی بر سیگنال خرید باشد.

در این مورد بخوانید: معرفی بهترین استراتژی ترید ارز دیجیتال در 2024؛ کمریسک و سودده

استراتژی باندهای بولینگر

در این استراتژی، زمانی که قیمت به باند بالایی نزدیک میشود، معاملهگر آماده فروش میشود و زمانی که قیمت به باند پایینی نزدیک میشود، آماده خرید میشود. برای تایید، میتوان از RSI یا استوکاستیک به عنوان بهترین اندیکاتور برای ترید روزانه استفاده کرد. به عنوان مثال، اگر قیمت به باند پایینی رسیده و همزمان RSI زیر 30 باشد، میتواند سیگنال خرید قویتری ایجاد کند. همچنین، توجه به پهنای باندها نیز میتواند اطلاعات مفیدی درباره نوسانات بازار ارائه دهد.

استراتژی MACD و EMA

در این استراتژی، از تقاطع خط MACD و خط سیگنال برای شناسایی سیگنالهای خرید و فروش استفاده میشود. همچنین، از EMA 200 به عنوان خط روند استفاده میشود. معاملات فقط در جهت روند بلندمدت (EMA 200) انجام میشوند. به عنوان مثال، اگر قیمت بالای EMA 200 باشد و MACD از پایین خط سیگنال را قطع کند، میتواند سیگنال خرید باشد. این استراتژی با استفاده از حجم معاملات برای تایید سیگنالها تقویت میشود.

استراتژی حجم تعادلی (OBV)

در این استراتژی، معاملهگر به دنبال افزایش OBV همراه با افزایش قیمت برای تایید روند صعودی است. همچنین، کاهش OBV همراه با کاهش قیمت میتواند تاییدی بر روند نزولی باشد. واگرایی بین OBV و قیمت میتواند برای شناسایی نقاط بالقوه برگشت استفاده شود. مثلا، اگر قیمت به سطوح بالاتری برسد اما OBV نتواند این افزایش را تایید کند، میتواند هشداری برای احتمال برگشت روند باشد.

استراتژی Stochastic RSI

در این استراتژی، زمانی که Stoch RSI از منطقه اشباع فروش (زیر 20) خارج شود، سیگنال خرید صادر میگردد. زمانی که Stoch RSI از منطقه اشباع خرید (بالای 80) خارج میشود نیز سیگنال فروش صادر خواهد شد. برای تایید، میتوان از روند قیمت و سایر اندیکاتورهای ترید روزانه استفاده کرد. به عنوان مثال، اگر Stoch RSI از منطقه اشباع فروش خارج شود و همزمان قیمت بالای EMA 50 باشد، میتواند سیگنال خرید قویتری ایجاد کند.

در این مورد بخوانید: بهترین استراتژی ترید روزانه؛ 10 استراتژی برتر سال 2024

بهترین اندیکاتور برای نوسان گیری

نوسانگیری یکی از استراتژیهای محبوب در معاملات روزانه است که در آن معاملهگر به دنبال کسب سود از نوسانات کوتاهمدت قیمت است. برای موفقیت در این نوع از معاملات، استفاده از بهترین اندیکاتور برای نوسان گیری بسیار مهم است. در ادامه به بررسی بهترین اندیکاتور برای نوسان گیری میپردازیم:

باندهای بولینگر در بهترین اندیکاتور برای نوسان گیری

این اندیکاتور برای نوسان گیری بسیار مفید است زیرا محدوده نوسان قیمت را نشان میدهد. معاملهگران میتوانند زمانی که قیمت به باند بالایی نزدیک میشود، آماده فروش باشند و زمانی که به باند پایینی نزدیک میشود، آماده خرید باشند. همچنین، تنگ شدن باندها میتواند نشاندهنده احتمال شروع یک حرکت قوی باشد.

RSI (شاخص قدرت نسبی)

RSI به عنوان بهترین اندیکاتور برای نوسان گیری در جهت شناسایی شرایط اشباع خرید و اشباع فروش بسیار مفید است. نوسانگیرها میتوانند زمانی که RSI از منطقه اشباع فروش (زیر 30) خارج میشود، خرید کنند و زمانی که از منطقه اشباع خرید (بالای 70) خارج میشود، بفروشند. همچنین، واگرایی بین RSI و قیمت میتواند سیگنالهای قوی ایجاد کند.

استوکاستیک

این اندیکاتور نیز برای شناسایی شرایط اشباع خرید و اشباع فروش استفاده میشود. نوسانگیرها میتوانند از تقاطع خطوط %K و %D برای شناسایی نقاط ورود و خروج استفاده کنند. استوکاستیک میتواند سیگنالهای زودهنگامتری نسبت به RSI ارائه دهد.

MACD

MACD نیز به عنوان بهترین اندیکاتور برای نوسان گیری میتواند برای شناسایی تغییرات روند کوتاهمدت مفید باشد. تقاطع خط MACD و خط سیگنال میتواند سیگنالهای خرید و فروش ایجاد کند. همچنین، واگرایی بین MACD و قیمت میتواند نشاندهنده احتمال تغییر روند باشد.

در این مورد بخوانید: لیست 13 تایی پرنوسان ترین ارزهای دیجیتال برای ترید

میانگین متحرک

استفاده از میانگینهای متحرک کوتاهمدت (مثلاً EMA 9 و EMA 21) به عنوان بهترین اندیکاتور برای نوسان گیری میتواند در جهت شناسایی روند کوتاهمدت و نقاط برگشت احتمالی مفید باشد. تقاطع این میانگینهای متحرک میتواند سیگنالهای معاملاتی ایجاد کند.

ATR در بهترین اندیکاتور برای نوسان گیری

این اندیکاتور در نوسانگیری هم کاربرد دارد و برای تعیین حد ضرر و حد سود بسیار مفید است. میتوان از ضریبی از ATR برای تعیین اهداف قیمتی استفاده کرد. همچنین، ATR میتواند اطلاعات مفیدی درباره نوسانات بازار ارائه دهد.

شاخص کانال کالا (CCI)

این اندیکاتور میتواند برای شناسایی شرایط اشباع خرید و اشباع فروش در بازارهای نوسانی مفید باشد. مقادیر بالای +100 میتواند نشانه فروش و مقادیر زیر -100 میتواند نشانه خرید باشد.

Williams %R

این اندیکاتور نیز مشابه استوکاستیک عمل میکند و برای شناسایی شرایط اشباع خرید و اشباع فروش استفاده میشود. مقادیر بین -80 تا -100 نشاندهنده شرایط اشباع فروش و مقادیر بین 0 تا -20 نشاندهنده شرایط اشباع خرید هستند.

استراتژیهای نوسان گیری با استفاده از بهترین اندیکاتور برای نوسان گیری

با توجه به اندیکاتورهایی که برای نوسانگیری معرفی شدند، میتوانیم چند استراتژی نوسانگیری را بررسی کنیم:

استراتژی باندهای بولینگر و RSI

در این استراتژی، زمانی که قیمت به باند پایینی بولینگر نزدیک میشود و همزمان RSI زیر 30 است، یک فرصت خرید شناسایی میشود. برعکس، زمانی که قیمت به باند بالایی بولینگر نزدیک میشود و RSI بالای 70 است، یک فرصت فروش ایجاد میشود. حد ضرر میتواند زیر/بالای کندل ورودی قرار گیرد و تارگت سود میتواند باند میانی بولینگر یا خط مقابل باشد. این استراتژی در بازارهای نوسانی که قیمت بین دو باند در حرکت است، میتواند بسیار موثر باشد.

استراتژی MACD و EMA

در این روش، زمانی که MACD از خط سیگنال به بالا عبور میکند و همزمان قیمت بالای EMA 21 است، یک سیگنال خرید ایجاد میشود. برعکس، زمانی که MACD از خط سیگنال به پایین عبور میکند و قیمت زیر EMA 21 است، یک سیگنال فروش صادر میشود. حد ضرر میتواند زیر/بالای EMA 21 قرار گیرد و تارگت سود میتواند 2 تا 3 برابر حد ضرر باشد. این استراتژی میتواند برای شناسایی تغییرات روند کوتاهمدت بسیار مفید باشد.

استراتژی استوکاستیک و CCI

در این استراتژی، زمانی که استوکاستیک از منطقه اشباع فروش (زیر 20) خارج میشود و همزمان CCI زیر -100 است، یک فرصت خرید شناسایی میشود. برعکس، زمانی که استوکاستیک از منطقه اشباع خرید (بالای 80) خارج میشود و CCI بالای +100 است، یک فرصت فروش ایجاد میشود. حد ضرر میتواند زیر/بالای کندل ورودی قرار گیرد و تارگت سود میتواند نقطه میانی بین مناطق اشباع خرید و اشباع فروش باشد. این استراتژی میتواند سیگنالهای زودهنگامتری نسبت به استراتژیهای دیگر ارائه دهد.

در این مورد بخوانید: بهترین ارز برای ترید ساعتی در سال 2024: معرفی 13 ارز

استراتژی Williams %R و ATR

در این روش، زمانی که Williams %R از منطقه اشباع فروش (-80 تا -100) خارج میشود، یک سیگنال خرید ایجاد میگردد. برعکس، زمانی که Williams %R از منطقه اشباع خرید (0 تا -20) خارج میشود، یک سیگنال فروش صادر میشود. حد ضرر میتواند 1 ATR زیر/بالای نقطه ورود قرار گیرد و هدف سود میتواند 2 تا 3 ATR از نقطه ورود باشد. استفاده از ATR به عنوان بهترین اندیکاتور برای نوسان گیری در جهت تعیین حد ضرر و حد سود، این استراتژی را با نوسانات بازار تطبیق میدهد.

مقایسه ترید روزانه و نوسانگیری

اگرچه ترید روزانه و نوسانگیری هر دو استراتژیهای کوتاهمدت هستند و از بهترین اندیکاتور برای ترید روزانه و بهترین اندیکاتور برای نوسان گیری استفاده میکنند، اما تفاوتهایی نیز دارند:

| ویژگی | ترید روزانه | نوسانگیری |

|---|---|---|

| مدت زمان نگهداری پوزیشن | معمولاً در همان روز بسته میشود | ممکن است چند روز یا چند هفته باز بماند |

| تعداد معاملات | تعداد بیشتری معامله | تعداد کمتری معامله با سود بالقوه بیشتر |

| تایمفریم | تایمفریمهای کوتاهتر (1 دقیقه تا 1 ساعته) | میتواند از تایمفریمهای بالاتر (4 ساعته، روزانه) استفاده کند |

| سطح استرس | معمولاً استرس بیشتری دارد | میتواند کم استرستر باشد |

| سرمایه مورد نیاز | معمولاً به سرمایه بیشتری نیاز دارد | نیاز به سرمایه کمتری دارد |

| زمان و تمرکز | نیاز به زمان و تمرکز بیشتری دارد | میتواند به صورت پاره وقت انجام شود |

خلاصه بهترین اندیکاتور برای ترید روزانه برای اینوکس

در این مقاله از صرافی ارز دیجیتال اینوکس بهترین اندیکاتور برای ترید روزانه و بهترین اندیکاتور برای نوسان گیری را معرفی کردیم. استفاده از بهترین اندیکاتور برای ترید روزانه و بهترین اندیکاتور برای نوسان گیری میتواند به طور قابل توجهی عملکرد معاملاتی شما را بهبود بخشد. اندیکاتورهایی مانند میانگین متحرک، RSI ،MACD، باندهای بولینگر و استوکاستیک از جمله بهترین اندیکاتورها برای ترید روزانه و نوسانگیری هستند که میتوانند به شما در شناسایی روندها، نقاط ورود و خروج و مدیریت ریسک کمک کنند.

موفقیت در ترید روزانه و نوسانگیری نیازمند دانش، تجربه، انضباط و مدیریت ریسک مناسب است. اگرچه بهترین اندیکاتور برای ترید روزانه و بهترین اندیکاتور برای نوسان گیری ابزارهای قدرتمندی هستند، اما نباید فراموش کرد که آنها تنها بخشی از یک استراتژی جامع معاملاتی محسوب میشوند. توجه به عوامل دیگری مانند اخبار بازار، تحلیل فاندامنتال، الگوهای نموداری و روانشناسی بازار نیز بسیار مهم است.

برای استفاده موثر از بهترین اندیکاتور برای ترید روزانه و بهترین اندیکاتور برای نوسان گیری، باید به طور مداوم آموزش ببینید، تمرین کنید و استراتژیهای خود را بهینهسازی نمایید. ثبت معاملات و تحلیل عملکرد میتواند به شما در شناسایی نقاط قوت و ضعف استراتژیتان کمک کند.

به عنوان یک نکته پایانی، همیشه به خاطر داشته باشید که بازارهای مالی پویا و در حال تغییر هستند. آنچه امروز به عنوان بهترین اندیکاتور برای ترید روزانه یا بهترین اندیکاتور برای نوسان گیری شناخته میشود، ممکن است در آینده تغییر کند. بنابراین، همیشه آماده تطبیق و بهینهسازی استراتژیهای خود باشید و از آخرین تحولات در دنیای معاملات آگاه بمانید.

سوالات متداول

بهترین اندیکاتور برای ترید روزانه کدام است؟

بهترین اندیکاتور برای ترید روزانه شامل میانگین متحرک، شاخص قدرت نسبی (RSI)، MACD، باندهای بولینگر و استوکاستیک است. میانگین متحرک برای شناسایی روند کلی بازار مفید است. RSI و استوکاستیک برای تشخیص شرایط اشباع خرید و فروش کاربرد دارند. MACD برای شناسایی تغییرات روند و قدرت آن استفاده میشود. باندهای بولینگر نیز برای نشان دادن نوسانات قیمت و شناسایی شرایط اشباع خرید یا فروش مفید هستند.

چگونه میتوان از بهترین اندیکاتو برای ترید روزانه استفاده کرد؟

برای استفاده موثر از بهترین اندیکاتور برای ترید روزانه، باید چند نکته را در نظر گرفت. اول، ترکیب چند اندیکاتور برای دریافت سیگنالهای قویتر توصیه میشود. دوم، تنظیم پارامترهای اندیکاتورها بر اساس نوع بازار و سبک معاملاتی شخصی مهم است. سوم، توجه به تایمفریمهای مختلف برای درک بهتر روند بازار ضروری است. چهارم، تایید سیگنالهای اندیکاتورها با سایر عوامل مانند الگوهای نموداری یا حجم معاملات اهمیت دارد.

بهترین اندیکاتور برای نوسان گیری کدام است؟

بهترین اندیکاتور برای نوسان گیری شامل باندهای بولینگر، RSI، استوکاستیک، MACD، میانگین متحرک، ATR، شاخص کانال کالا (CCI) و Williams %R هستند. باندهای بولینگر برای نشان دادن محدوده نوسان قیمت مفید هستند. RSI و استوکاستیک برای شناسایی شرایط اشباع خرید و فروش کاربرد دارند. MACD برای شناسایی تغییرات روند کوتاهمدت استفاده میشود. میانگینهای متحرک کوتاهمدت برای شناسایی روند و نقاط برگشت احتمالی مفید هستند. ATR برای تعیین حد ضرر و حد سود کاربرد دارد. CCI و Williams %R نیز برای شناسایی شرایط اشباع خرید و فروش در بازارهای نوسانی استفاده میشوند.