وام دهی دیفای: چطور در Defi وام دریافت کنیم؟

در دنیای امروز که تکنولوژی و نوآوریهای مالی در حال تغییر چشمگیر در صنایع مختلف هستند، مفهوم وام دهی دیفای یا وامدهی غیرمتمرکز به یکی از جذابترین و هیجانانگیزترین مفاهیم در عرصه ارزهای دیجیتال تبدیل شده است. آیا تا به حال تصور کردهاید که بدون نیاز به بانکها یا موسسات مالی، بتوانید وام بدهید یا وام دریافت کنید؟

در این مدل نوین، کاربران میتوانند بهطور مستقیم با یکدیگر تعامل کرده و از طریق شبکههای بلاکچین، به سرعت و با هزینههای کمتر، وامهای خود را انجام دهند. این سیستم نه تنها فرایندهای مالی را تسهیل کرده بلکه فرصتی بینظیر برای سرمایهگذاری و کسب سود به ارمغان آورده است. در این مقاله از اینوکس، به بررسی دقیق وام دهی دیفای، مزایا و چالشهای آن خواهیم پرداخت و به شما نشان خواهیم داد که چگونه این مدل میتواند آینده مالی ما را دگرگون کند.

دیفای چیست؟

به سادهترین شکل، امور مالی غیرمتمرکز (دیفای) یک اکوسیستم از برنامههای مالی است که بر پایه تکنولوژی بلاکچین ساخته شده و بدون دخالت هیچگونه واسطه یا مدیریت مرکزی عمل میکند. دیفای از شبکه P2P برای ایجاد برنامههای غیرمتمرکز استفاده میکند که به همه افراد اجازه میدهد تا بهطور مستقل با داراییهای خود ارتباط برقرار کرده و بدون توجه به وضعیت، زمان یا مکان، دارایی خود را مدیریت کنند. لذا به طور کلی هدف دیفای ارائه محیطی مالی است که منبعباز، شفاف و بدون نیاز به مجوز باشد.

همچنین قراردادهای هوشمند لایه بنیادی برای امور مالی غیرمتمرکز هستند، زیرا این قراردادها خود اجرا هستند و نیازی به نظارت واسطهای ندارند.

در این مورد بخوانید: دیفای چیست؟ معرفی 5 مورد از بهترین پلتفرم های استیک دیفای

وامدهی دیفای چیست؟

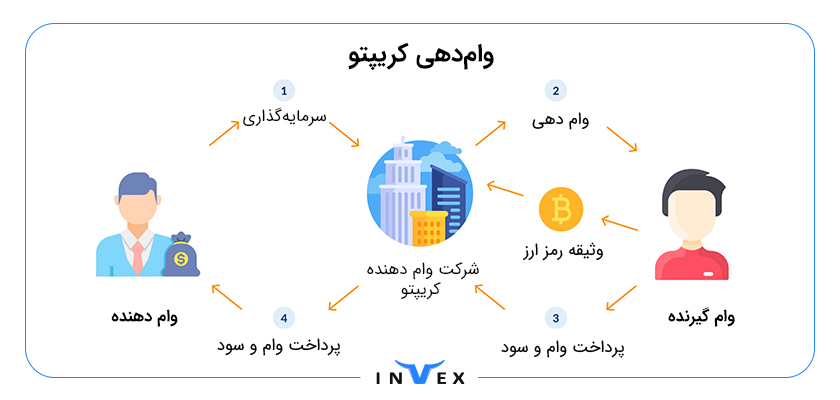

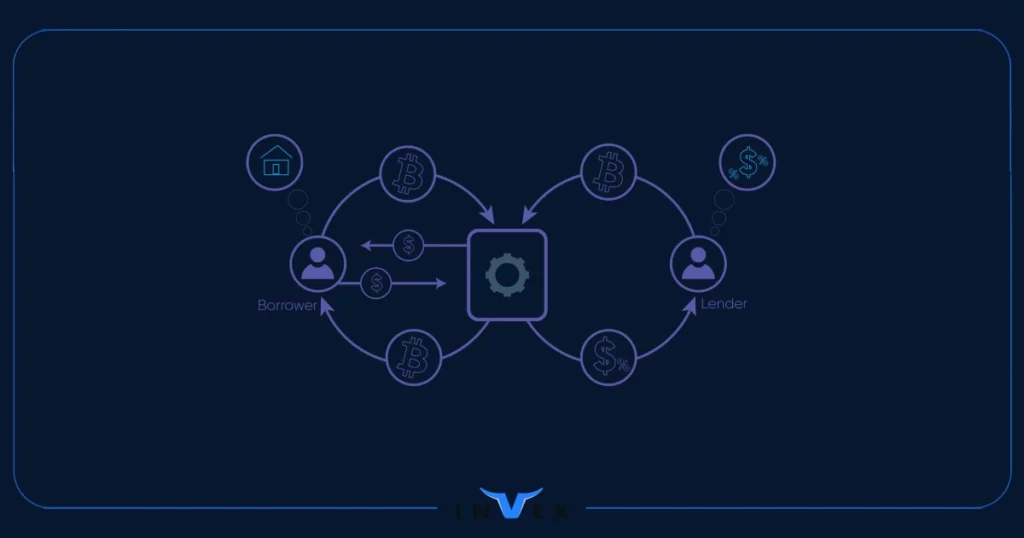

پلتفرمهای وامدهی دیفای تلاش دارند تا وامهای کریپتو را بهصورت غیرمتمرکز و بدون واسطه، یعنی بدون دخالت افراد واسطه ارائه دهند. این پلتفرمها به کاربران این امکان را میدهند که ارزهای دیجیتال خود را برای اهداف وامدهی در پلتفرم ذخیره کنند.

یک وامگیرنده میتواند بهطور مستقیم از طریق پلتفرم غیرمتمرکز به نام وامدهی P2P، وام دریافت کند. علاوه بر این، پروتکل وامدهی به وامدهنده اجازه میدهد تا از این وامها بهرهبرداری کند. از میان تمام برنامههای غیرمتمرکز (DApps)، دیفای بالاترین نرخ رشد در زمینه وامدهی را دارد و بیشترین نقش را در قفل کردن و استیکینگ داراییهای کریپتو ایفا میکند.

وامدهی دیفای (DeFi Lending) چگونه کار میکند؟

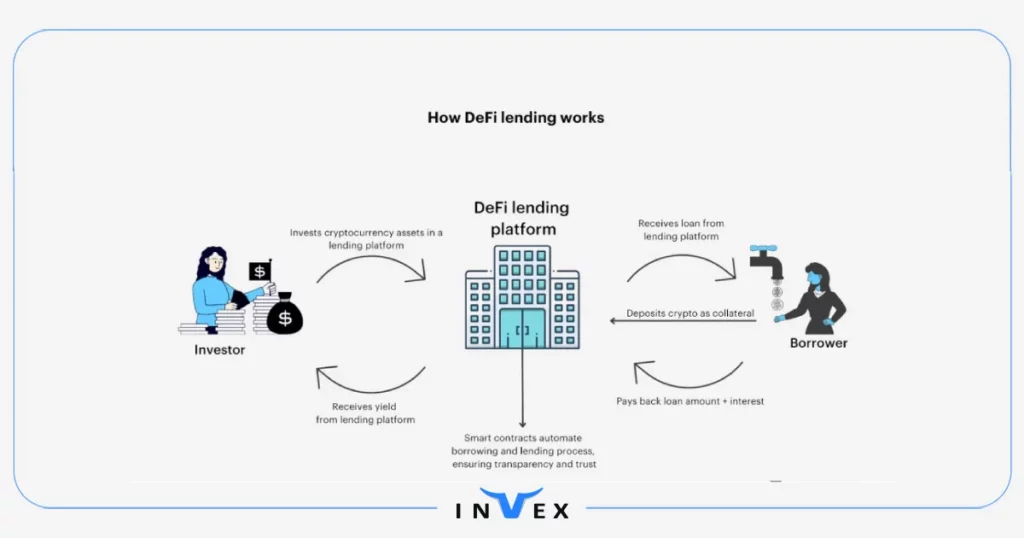

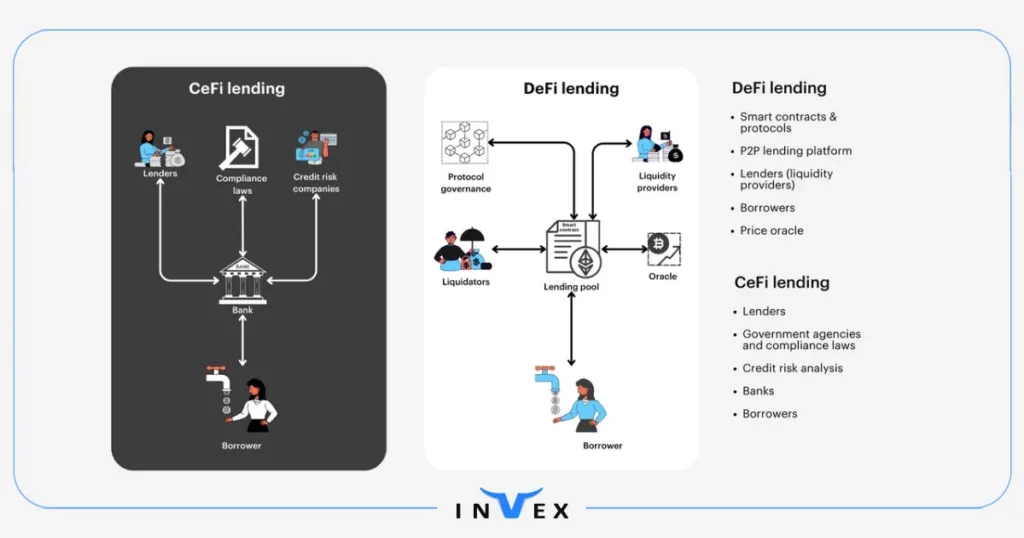

همان طور که از ابتدای پیدایش این صنعت پیدا است، هدف وام دهی DeFi ارائه یک محیط خدمات مالی شفاف، بدون مجوز و منبع باز است. وام دهی DeFi که با عنوان وامدهی مالی غیرمتمرکز نیز شناخته میشود، در اصل براساس الگوی خدمات وامدهی سنتی یا همان سیستم وامدهی بانکها عمل میکند.

تفاوت اصلی آن با سیستمهای سنتی این است که دیفای توسط برنامههای غیرمتمرکز نظیر به نظیر (DApps) ارائه میشود. پلتفرمهای وام دهی این حوزه در دریافت وام در دیفای خدماتی ارائه میکنند و با گرفتن تامین این مبلغ از داراییهای دارندگان رمزارز، به آنها اجازه میدهند تا درآمد قابلتوجهی کسب کنند.

فرایند وام دهی دیفای چندان پیچیده نیست. تمرکز این صنعت بر ارائه وامهای رمزنگاری با رویکردی بدون نیاز به مجوزهای سختگیرانه قانونی است. به عبارتی کاربران میتوانند به راحتی داراییهای رمزنگاری خود را در پلتفرم وامدهی مورد نظر قفل کنند. انجام این کار بدون حضور واسطهها انجام میشود، در نتیجه نیازی نیست کاربران نگران واسطهها باشند. وام گیرندگان یا دریافتکنندگان وام، میتوانند مستقیماً وامهای پلتفرم غیرمتمرکز را با کمک وام P2P انتخاب کنند که این عدم نیاز به واسطهها را نشان میدهد.

در این مورد بخوانید: دیفای چیست؟ معرفی 5 مورد از بهترین پلتفرم های استیک دیفای

موضوعی که بسیار جالب است، دریافت سود حاصل از وام برای وامدهندگان است. در مقایسه با سیستم وامدهی مرسوم بانکها که همان سیستم سنتی است، وامدهی دیفای خود کاربران را تبدیل به وامدهنده میکند. به عبارتی وامدهنده این بار یک سازمان یا نهاد مثل بانک نیست و کاربران این وظیفه را انجام میدهند. یک فرد به راحتی میتواند داراییهای خود را به دیگران قرض دهد و سود آن وام را دریافت کند. درست مانند دفاتر وام در بانکهای سنتی، وامدهی DeFi عمدتاً متکی به بخشهایی تحت عنوان استخرهای وام است. بخشی که کاربران میتوانند داراییهای خود را به آن اضافه کنند و از توزیع سریع مبلغ بین وامگیرندگان (از طریق قراردادهای هوشمند) اطمینان حاصل کنند.

موضوعی که بسیار حائز اهمیت است نوع مکانیسم تعلق سود به وامدهندگان است که در همه استخرها یکسان نیست. همچنین وامگیرندگان باید تحقیقات کافی در مورد استخرهای وامدهی انجام دهند، چرا که هر استخر رویکرد متفاوتی برای قرض دادن مبالغ مختلف دارد.

اصطلاحات مربوط به وام گرفتن و وامدهی در دیفای

هنگام استفاده از پلتفرمهای وامدهی و قرض گرفتن در دنیای دیفای، آشنایی با چند اصطلاح مهم ضروری است. این اصطلاحات به کاربران کمک میکنند تا فرایند وامدهی و وامگیری را بهتر درک کرده و تصمیمات مالی هوشمندانهتری بگیرند.

APY (بازده درصدی سالانه): APY یا نرخ بازده سالانه، نرخ واقعی بازده سرمایهگذاری یا وام شما را نشان میدهد. این نرخ با در نظر گرفتن اثر ترکیبی سود محاسبه میشود، به این معنا که سود حاصل از وام شما نیز خود به سود تبدیل میشود.

APR (نرخ درصد سالانه): APR، نرخ سالانهای است که از وامگیرنده دریافت میشود و به وامدهنده پرداخت میگردد. این نرخ بدون در نظر گرفتن اثر ترکیبی سود، مبلغ واقعی سود را مشخص میکند.

وثیقه: وثیقه به داراییهایی اطلاق میشود که وامگیرنده برای تضمین وام خود ارائه میدهد. در دنیای دیفای، این وثیقه معمولاً به شکل توکنهای ارز دیجیتال است.

نسبت وثیقه: نسبت وثیقه نشاندهنده میزان وثیقه مورد نیاز برای دریافت وام است که معمولاً بهصورت درصد بیان میشود. اگر ارزش وثیقه کمتر از این نسبت باشد، ممکن است منجر به انحلال وثیقه شود.

انحلال: انحلال فرایندی است که در آن وثیقه برای بازپرداخت وام فروخته میشود. این فرایند معمولاً زمانی شروع میشود که ارزش وثیقه به زیر یک آستانه مشخص برسد.

قراردادهای هوشمند: قراردادهای هوشمند به کدهایی گفته میشود که بهطور خودکار شرایط قرارداد را اجرا میکنند. این فرایند بدون نیاز به واسطه و بهطور کاملاً خودکار انجام میشود.

استخر نقدینگی: استخر نقدینگی، مجموعهای از وجوه جمعآوریشده از وامدهندگان مختلف است که وامگیرندگان میتوانند برای دریافت وام از آن استفاده کنند.

LTV (نسبت وام به ارزش): LTV یا نسبت وام به ارزش، میزان وام نسبت به ارزش وثیقه را مشخص میکند. هرچه نسبت LTV پایینتر باشد، ریسک کمتری برای وامدهنده به همراه دارد.

در این مورد بخوانید: آموزش سرمایه گذاری در دیفای + بهترین پلتفرم سرمایه گذاری دیفای

DAO (سازمان خودمختار غیرمتمرکز): DAO نوعی سازمان است که توسط کدهای برنامهنویسی خودکار اداره میشود و شفاف است. این سازمان تحت تأثیر دولت مرکزی نبوده و توسط اعضای خود کنترل میشود.

Stablecoins (استیبل کوین): استیبل کوینها ارزهای دیجیتال هستند که برای کاهش نوسانات قیمت طراحی شدهاند. این ارزها معمولاً به داراییهای پایدار مانند ارزهای فیات یا طلا متصل میشوند.

فلش لون: فلش لون نوعی وام بدون وثیقه است که در آن وامگیرنده باید وام خود را در همان تراکنش بلاکچین بازپرداخت کند.

ییلد فارمینگ: ییلد فارمینگ به عمل قرض دادن یا قرار دادن ارزهای دیجیتال بهمنظور کسب بازده یا پاداش اضافی اشاره دارد.

توکنهای حکومتی: توکنهای حکومتی به دارندگان خود حق مشارکت در فرایندهای تصمیمگیری پروتکلهای دیفای را میدهند.

مدل نرخ بهره: مدل نرخ بهره، الگوریتمی است که پلتفرمهای دیفای برای تعیین نرخهای بهره بر اساس عرضه و تقاضای داراییها استفاده میکنند.

Oracles (اوراکلها): اوراکلها خدماتی هستند که اطلاعات دنیای واقعی را به بلاکچین منتقل میکنند و به قراردادهای هوشمند این امکان را میدهند تا در صورت برآورده شدن شرایط خاص، مانند تغییرات قیمت، فعال شوند.

این اصطلاحات از اصول پایهای هستند که هر کاربر دیفای باید با آنها آشنا باشد تا بتواند بهطور مؤثر از پلتفرمهای وامدهی و قرض گرفتن استفاده کند و ریسکهای احتمالی را مدیریت نماید.

نحوه عملکرد وام دهی دیفای

موضوعی که بسیار جالب است، دریافت سود حاصل از وام برای وامدهندگان است. در مقایسه با سیستم وامدهی مرسوم بانکها که همان سیستم سنتی است، وامدهی دیفای خود کاربران را تبدیل به وامدهنده میکند. به عبارتی وامدهنده این بار یک سازمان یا نهاد مثل بانک نیست و کاربران این وظیفه را انجام میدهند. یک فرد به راحتی میتواند داراییهای خود را به دیگران قرض دهد و سود آن وام را دریافت کند.

درست مانند دفاتر وام در بانکهای سنتی، وامدهی DeFi عمدتاً متکی به بخشهایی تحت عنوان استخرهای وام است. بخشی که کاربران میتوانند داراییهای خود را به آن اضافه کنند و از توزیع سریع مبلغ بین وامگیرندگان (از طریق قراردادهای هوشمند) اطمینان حاصل کنند.

موضوعی که بسیار حائز اهمیت است نوع مکانیسم تعلق سود به وامدهندگان است که در همه استخرها یکسان نیست. همچنین وامگیرندگان باید تحقیقات کافی در مورد استخرهای وامدهی انجام دهند، چرا که هر استخر رویکرد متفاوتی برای قرض دادن مبالغ مختلف دارد.

در این مورد بخوانید: معرفی ارزهای حوزه دیفای: لیست بهترین ارزهای دیفای + ویژگیهای هر یک

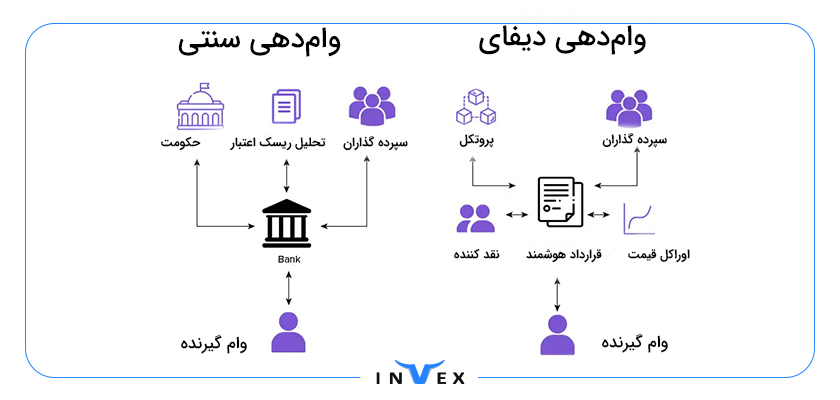

وامدهی دیفای (DeFi Lending) چه تفاوتی با وام سنتی دارد؟

در معاملات وام دهی سیستمهای مالی سنتی، معاملات حاشیهای و معاملات لحظهای فراهم میشود. این در حالی است که اکوسیستم DeFi هم با این موضوع سازگار شده و میتواند خدمات مالی مشابهی را ارائه دهد.

یکی از تفاوتهای آشکار وامدهی به روش بانکداری سنتی و وام دهی در دیفای، زمانبر بودن و پیچیدگی کار است. در سیستم بانکداری، اعطای وام به راحتی انجام نمیشود و ضوابطی برای ارائه وام مورد نیاز است؛ حال آن که در سیستم وامدهی دیفای ضوابط خاصی برای دریافت وام مورد نیاز نیست. از سویی دیگر دریافت وام در سیستم بانکداری، امری بسیار زمانبر است و ممکن است روزها طول بکشد. در حالی که دریافت وام در سیستم دیفای اینگونه نیست و دریافت وام به سرعت انجام میشود.

قراردادهای هوشمند کل فرآیند را ثبت میکنند و کار را برای وامگیرنده و وامدهنده آسانتر میکنند. با توجه به مقایسههای انجامشده میتوان ادعا کرد که وام دهی DeFi معمولاً در مقایسه با بازارهای وامدهی سنتی، بازدهی بهتری دارد.

وام دهی در دیفای چه مزایایی را برای کاربران خود فراهم میکند؟

نحوه کارکرد دریافت وام در دیفای عمدتا کاربر محور است. یعنی کاربران را تشویق به مشارکت داراییهایشان در سیستم وامدهی میکند. برگ برنده سیستم وامدهی مبتنی بر بلاکچین این است که این نرخهای وامدهی سود بیشتری نسبت به نرخهای ارائه شده توسط بانکهای سنتی دارند. به غیر از آن، در مقایسه با سیستم سنتی وامدهی، مزایای متعددی در وام دهی دیفای وجود دارد. این مزایا شامل موارد زیر هستند:

در این مورد بخوانید: آموزش سریع نحوه استیک دیفای در پلتفرم DeFi Swap

مسئوليتپذیری و اعتبار

مسئولیتپذیری یکی از مهمترین مزایای وامدهی دیفای است. بلاکچین میتواند سوابق درخواستی همه وام های DeFi را همراه با سیاستها و قوانینی که آن وام را اعطا کرده است، در خود ذخیره کند. بلاکهای بلاکچین عمدتاً به عنوان یک سند برای اثبات تمام تراکنشهای مالی عمل میکند.

تجزیه و تحلیل وام

وجود اطلاعات و شواهد کافی از وامهای ارائه شده در فضای بلاکچینی، کار را برای بررسی تراکنشها در شبکه آسان میکند. تجزیه و تحلیل وام یکی دیگر از مزایای اصلی فرآیند وامدهی دیفای است. تجزیه و تحلیل فرایند وامگیری کاربرد بسیار مهمی دارد از جمله این که میتواند برای بهینهسازی وجوه مورد استفاده قرار گیرد. همچنین به پلتفرمهای مختلف وام دهی DeFi اجازه میدهد تا اطلاعاتی در مورد منابع وام به دست آورند که میتواند موثر باشد.

سریع بودن

وامهای حوزه DeFi به سرعت پردازش میشوند و مبلغ وامدادهشده بلافاصله پس از تایید وام در دسترس قرار میگیرد. وامهای DeFi به نسبت وامهای سیستم سنتی، سریعتر پردازش میشوند. دلیل این امر پشتیبانی پلتفرمهای وامدهی DeFi توسط سرویسهای ابری است که به شناسایی هرگونه تقلب و سایر خطرات وامدهی DeFi کمک میکنند.

تغییرناپذیری و شفافیت

بلاکچین را میتوان به راحتی توسط هر کاربر (نود شبکه) حاضر در شبکه تایید کرد. از آن جایی که ماهیت غیرمتمرکز بلاک چین عمدتاً تضمین میکند که تمام تراکنشها واقعی هستند، وام دهی دیفای شفافیت را تضمین میکند.

عدم نیاز به مجوز

وام غیرمتمرکز دسترسی بدون مجوز و آزاد را به دارندگان کیف پولهای دیجیتالی پشتیبانی کننده از ارزهای دیفای، ارائه میدهد. بدون در نظر گرفتن الزامات سختگیرانه قانونی و موقعیت جغرافیایی، میتوان به راحتی به برنامههای DeFi ساخته شده بر روی شبکههای بلاکچین دسترسی داشت.

مدیریت دارایی

کیف پولهای دیجیتال و پروتکلهای وام دهی DeFi مانند Metamask، Gnosis Safe و Argent این امکان را برای کاربران فراهم میکنند تا از داراییهای دیجیتالی خود محافظت کنند. موارد نام برده شده به کاربران اجازه میدهد تا با برنامههای غیرمتمرکز به امنترین شکل ممکن در تعامل باشند و از خدمات مختلفی (فروش، خرید، کسب سود سرمایه گذاری و انتقال ارز دیجیتال) استفاده کنند.

پسانداز

پلتفرم وامدهی DeFi اکنون راههای نوآورانهای برای مدیریت پسانداز ارائه کرده است. با اتصال به پلتفرمهای مختلف وامدهی، کاربران میتوانند درآمد خود را به حداکثر برسانند و از خدمات حسابهای بهرهدار، بهرهمند شوند.

در این مورد بخوانید: سیفای چیست؟ معرفی Cefi و درک تفاوت سیفای و دیفای

محدودیت در وام دهی دیفای یا غیرمتمرکز

بحثهای مختلفی در مورد تأمین مالی غیرمتمرکز در سیستم وام دهی دیفای وجود دارد. با این حال، بررسی دقیقتر و موشکافانهتر معایب، برای تجزیه و تحلیل موثر حیاتی است. در اینجا لیستی میبینید از مشکلات جدی که ممکن است در این فرایند با آن روبرو شوید:

عدم قطعیت

در صورتی که ناپایداری در میزبانی یک بلاکچین در وام دهی DeFi وجود داشته باشد، این فرآیند، بیثباتی را مستقیماً از بلاکچین میزبان به ارث میبرد. در حال حاضر، بلاکچین اتریوم دستخوش تغییرات مختلفی شده و به طور مداوم در حال بروز شدن است. به عنوان مثال، اشتباهاتی که در طول انتقال اجماع PoW به سیستم جدید POS اتریوم 2.0 به وقوع پیوست، میتواند پیامدهای خطرناکی داشته باشد.

مقیاسپذیری

وامدهی دیفای میتواند در حفظ مقیاسپذیری بلاکچین میزبان، با مشکلاتی مواجه شود. به عنوان مثال، تراکنشهای DeFi به زمان بیشتری برای تایید نیاز دارند. در عین حال، تراکنشهای پروتکل DeFi ممکن است در طول دوره ازدحام کمی گران شوند. به طور کلی این روی کل مقیاسپذیری تأثیر میگذارد.

تقسیم مسئولیت (عدم مسئولیت پذیری پلتفرمها)

در میان تمام معایب، تقسیم مسئولیت، پیامدهای منفی برای بازار پروژههای دیفای دارد. اگر خطایی از سوی شما وجود داشته باشد، پروژههای DeFi مسئولیتی را بر عهده نمیگیرند. تنها کاری که این پروژهها انجام میدهند کنار گذاشتن واسطهها به عنوان یک عامل غیرمطلوب و مزاحم است. در نتیجه فقط کاربر مسئول داراییها و سرمایههای خود خواهد بود. پس فرآیند وامدهی دیفای در پشتیبانی از خطاهای انسانی و رفع آنها هنوز ضعیف است.

نقدینگی

نقدینگی یکی دیگر از عوامل مهم در پروتکلهای بلاکچین و وامهای مبتنی بر DeFi است. تا ژوئن 2022، کل ارزش قفلشده در پروژههای دیفای حدود 77.29 میلیارد دلار آمریکا بود.

ارزش بازار دیفای از ژوئن 2022 به کمتر از 80 میلیارد دلار کاهش یافته است. این تغییرات قابل توجه باعث شد که بازار دیفای به شدت تحت تاثیر سقوط Terra (LUNA) و استیبل کوین آن یعنی Terra USD (UST) قرار گیرد. در این زمان رمزارزهایی مانند USDD پیوند خود با دلار آمریکا را از دست دادند.

به غیر از موارد گفته شده، کاهش میزان داراییهای ذخیره شده در بازار رمزارزها نیز بر روند وام دهی DeFi تأثیر گذاشته است. بنابراین، میتوان این نتیجه آشکار را گرفت که بازار DeFi به اندازه سیستمهای مالی سنتی قابل اعتماد یا بزرگ نیست. پس اعتماد کردن به دیفای با توجه به نگرانیهای نقدینگی، ممکن است امری دشوار باشد.

در این مورد بخوانید: مزایا و معایب وام کریپتو چییست؟ وام کریپتو قرض بگیریم؟

برترین پلتفرمهای وام دهی دیفای

همان طور که گفته شد، پلتفرمهای وامدهی دیفای وامهای بدون واسطه را به کاربران اعم از مشاغل مختلف ارائه میدهند. پروتکلهای وام دهی DeFi امکان سودآوری از ارزهای دیجیتال را فراهم میکنند و به کاربران اجازه عرضه استیبل کوینهای خود را میدهند. در این بخش لیستی از برترین پلتفرمهای وامدهی DeFi مشاهده میکنید:

آووه (Aave)

Aave یکی از پلتفرمهای وام دهی محبوبی است که در سال 2020 راهاندازی شد. این پلتفرم که بدون مجوزهای قانونی فعالیت می کند، یک پروتکل نقدینگی منبع باز است. آووه این امکان را دراختیار کاربران خود قرار میدهد تا خیلی سریع داراییهای خود را در استخرهای نقدینگی سپردهگذاری کنند. کاربران در نتیجه این اقدام، همان مقدار AToken را دریافت خواهند کرد.

نرخهای بهره بر اساس تقاضا و عرضه فعلی در یک استخر نقدینگی معین (با یک الگوریتم از پیش تعیین شده)، تنظیم میشوند. نرخهای وامدهی بدون بهره وابسته به ATOKEN است و با افزایش هر چه بیشتر دارندگان ATOKEN بالا میرود.

در این مورد بخوانید: آینده ارز آوه: پیش بینی قیمت ارز Aave در سال های ۲۰۲۵ تا ۲۰۳۰

یونی سواپ (Unswap)

یونی سواپ شاید محبوبترین و شناختهشدهترین صرافی دیجیتالی غیرمتمرکز است. یکی از بزرگترین مزیتهای این پلتفرم که بر روی شبکه اتریوم ساخته شده، این است که کاربران میتوانند با توجه به عملکرد قراردادهای هوشمند کنترل کاملی بر نقل ولنتقالات مالی خود داشته باشند.

آیا محدودیتی برای میزان مبلغ وام وجود دارد؟

بله، برای میزان مبلغ وام ارز دیجیتال محدودیتهایی وجود دارد و این محدودیتها تحت تأثیر دو عامل اصلی قرار میگیرند: نقدینگی پلتفرم و ضریب وثیقه داراییهای ارائهشده.

اولین عامل، نقدینگی پلتفرم است. به عبارت دیگر، برای اینکه بتوانید مبلغ معینی وام بگیرید، باید مقدار کافی ارز دیجیتال در پلتفرم موجود باشد. هر پلتفرم وامدهی محدودیتهایی در این زمینه دارد، بنابراین اگر بازار خاصی نقدینگی محدودی داشته باشد، ممکن است نتوانید مقدار زیادی از یک توکن خاص را قرض بگیرید.

دومین عامل، “ضریب وثیقه” یا “کوفاکتور وثیقه” است که بر اساس کیفیت و میزان داراییهایی که بهعنوان وثیقه قرار میدهید، تعیین میشود. این ضریب مشخص میکند که چه میزان از داراییهای شما میتواند به عنوان وام قرض گرفته شود. بهعنوان مثال، در پلتفرم وامدهی دیفای Compound، توکنهایی مانند DAI و اتریوم (ETH) ضریب وثیقه 75 درصد دارند. این به ایمن معنی است که کاربران میتوانند تا 75 درصد از ارزش وثیقه خود (یعنی DAI یا ETH) را بهعنوان وام دریافت کنند.

در نهایت، میزان وام قابل دریافت به ترکیب این دو عامل بستگی دارد. در پلتفرمهای با نقدینگی بیشتر و وثیقههای با کیفیت بالاتر، ممکن است بتوانید مبلغ بیشتری وام بگیرید. اما در پلتفرمهایی با نقدینگی کمتر یا داراییهای ضعیفتر به عنوان وثیقه، محدودیتهایی در مبلغ وام وجود خواهد داشت.

در این مورد بخوانید: عرضه اولیه دیفای چیست؟ مقایسه IDO و IEO و ICO

چگونه میتوانیم بهراحتی از دیفای وام بگیریم؟

گرفتن وام از پلتفرمهای دیفای (DeFi) میتواند فرایند نسبتاً سادهای باشد، اما نیاز به انجام مراحلی خاص دارد و درک اساسی از نحوه عملکرد این سیستم ضروری است. در اینجا به مراحل اصلی برای گرفتن وام از دیفای پرداختهایم:

انتخاب پلتفرم وامدهی دیفای

اولین قدم، انتخاب پلتفرم دیفای مناسب برای گرفتن وام است. پلتفرمهای مختلفی مانند Aave، Compound و MakerDAO خدمات وامدهی ارائه میدهند. قبل از انتخاب، بررسی کنید که کدام پلتفرم بهترین نرخها و شرایط را برای شما فراهم میکند.

راهاندازی کیف پول دیجیتال

برای استفاده از پلتفرمهای دیفای، به یک کیف پول دیجیتال نیاز دارید. اگر قبلاً کیف پول ندارید، باید یکی ایجاد کنید که از بلاکچین پلتفرم انتخابی شما پشتیبانی کند. کیف پولهایی مانند MetaMask یا Trust Wallet گزینههای رایج هستند.

خرید یا مالکیت ارز دیجیتال

برای دریافت وام، شما به ارز دیجیتالی نیاز دارید که از آن بهعنوان وثیقه استفاده کنید. میتوانید ارز دیجیتال خود را از طریق صرافیها یا پلتفرمهای معاملات همتا به همتا خریداری کنید.

متصل کردن کیف پول به پلتفرم دیفای

پس از انتخاب پلتفرم، باید کیف پول دیجیتال خود را به آن متصل کنید. این کار به شما اجازه میدهد تا به راحتی داراییهای خود را مدیریت کنید و به سیستم پلتفرم دسترسی پیدا کنید.

سپردهگذاری وثیقه

ارز دیجیتالی که بهعنوان وثیقه استفاده میکنید، باید به پلتفرم سپردهگذاری شود. هر پلتفرم معمولاً حداکثر مبلغ وامی که میتوانید بر اساس وثیقه خود دریافت کنید را نشان میدهد.

شروع فرایند وام

حالا که وثیقه خود را سپردهگذاری کردهاید، باید مقدار وام مورد نظر خود را وارد کنید. پس از انتخاب مقدار وام و نوع ارز دیجیتال، پلتفرم فرایند وام را برای شما آغاز خواهد کرد.

در این مورد بخوانید: معرفی انواع وام ارز دیجیتال؛ موارد استفاده و نحوه دریافت

تایید تراکنش

برای نهایی کردن فرایند وام، باید تراکنش را تایید کنید. این شامل پرداخت کارمزد گاز برای اجرای قرارداد هوشمند در بلاکچین است.

مدیریت وام

پس از دریافت وام، مهم است که نسبت وثیقه خود را به دقت پیگیری کنید. اگر از ارز دیجیتال با نوسانات زیاد بهعنوان وثیقه استفاده کردهاید، کاهش ارزش وثیقه میتواند به انحلال منجر شود.

بازپرداخت وام

پلتفرمهای دیفای شرایط خاصی برای بازپرداخت وام دارند. حتماً شرایط وام خود را مطالعه کنید تا از جزئیات بازپرداخت، از جمله سود و کارمزدها مطلع شوید. عدم بازپرداخت به موقع میتواند منجر به از دست دادن وثیقه شما شود.

برداشت وثیقه

پس از بازپرداخت کامل وام، میتوانید وثیقه خود را برداشت کنید و آن را به کیف پول دیجیتال خود بازگردانید. با دنبال کردن این مراحل، میتوانید بهراحتی وام خود را از پلتفرمهای دیفای دریافت کرده و از مزایای آن بهرهمند شوید. تنها نکتهای که باید به آن توجه داشته باشید، مدیریت صحیح وثیقه و رعایت شرایط بازپرداخت است.

آینده وام DeFi چیست؟

همه شواهد حاکی از آن است که وامدهی DeFi طی چند سال اخیر پیشرفت بزرگی تجربه کرده و به محبوبیت بالایی رسیده است. اگرچه دیفای چاشهای جدیدی را در سال 2023 تجربه خواهد کرد، اما فرصتهای عالی نیز پیش روی خود دارد. چندین پروژه مبتنی بر دیفای در حال افزایش است زیرا سرمایه گذاران بیشتری در فناوریهای مالی درجه یک سرمایه گذاری میکنند. محبوبیت وامهای دیجیتالی نیز روبه افزایش است و پیشبینی میشود که با استقبالی بیشتر همراه شود.

با تمام این تفاسیر، نقصهایی در ارتباط با وامهای دیجیتالی دیده شده که ممکن است در آینده نقش مهلکتری ایفا کند. در اصل این نقصها شامل فعالیتهایی بوده که مستعد کلاهبرداری و نقل و انتقالات غیرمجاز هستند. علیرغم تمام مزایای فناوری، سیستم وامدهی دیفای هنوز در بحث نقضهای مالی و مسائل امنیتی چندان پیشرفتی نکرده و هنوز عقبمانده است. انتظار میرود این سیستم در آینده ارتقا و بهبود یابد.

آیا خطراتی در ارتباط با وامهای DeFi وجود دارد؟

در وام دهی دیفای ممکن است خطرات بسیار بزرگی در انتظار وامدهندگان و وامگیرندگان باشد. اگر پلتفرمی که این خدمات را ارئه میکند چندان معتبر و قابل اعتماد نباشد میتواند خطر بزرگی برای وامدهندگانی باشد که دارایی خود را به این پلتفرم میسپارند. مواردی در این حوزه گزارش شده که با استفاده از این ترفند مبلغ زیادی از کاربران را بالا کشیدهاند.

خطرات دیگری که دارایی افراد را تهدید میکند، کاهش ناگهانی و نوسانات قیمتی زیاد است. ارز دیجیتال قفل شده در استخر نقدینگی میتواند بسیار کاهش یابد و ضرر زیادی به وامدهندگان وارد کند. تصور کنید یک ارز دیجیتال مانند لونا کاهش قابلتوجهی را تجربه کند.

در این مورد بخوانید: ۶ مورد از مشکلات و ریسک های وام کریپتو که باید بدانید

نکات مهم هنگام دریافت وام ارز دیجیتال

دریافت وام با ارز دیجیتال در دنیای مالی امروز به یکی از روشهای محبوب برای تأمین منابع مالی تبدیل شده است. اما برای اینکه تجربهای موفق داشته باشید و از خطرات احتمالی جلوگیری کنید، باید نکات مهمی را هنگام دریافت یا ارائه وام در نظر بگیرید. در اینجا به برخی از این نکات اشاره میکنیم.

اولین نکتهای که باید به آن توجه کنید، استفاده از یک پلتفرم وامدهی معتبر و قابل اعتماد است. انتخاب یک پلتفرم امن و شناخته شده به شما کمک میکند تا شانس موفقیت وام دیجیتال خود را افزایش دهید. همچنین، وقتی داراییهای خود را به عنوان وثیقه برای دریافت وام قرار میدهید، بهتر است از داراییهای پایدار و با ارزش استفاده کنید تا ریسک از دست دادن آنها کمتر شود.

دومین نکته مهم، درک خطرات ناشی از واگذاری رمز ارزهای خود به دیگران است. به محض اینکه ارزهای دیجیتال شما از کیف پولتان خارج میشود، باید به یک شخص ثالث یا قرارداد هوشمند اعتماد کنید تا آنها را مدیریت کند. این امر ممکن است باعث به خطر افتادن داراییها شود چرا که پروژهها ممکن است هدف حملات هکرها و کلاهبرداران قرار گیرند. در برخی موارد، ممکن است نتوانید ارزهای خود را به سرعت بازپسگیری کنید.

نکته دیگر این است که پیش از واگذاری ارزهای دیجیتال خود، باید وضعیت بازار را به دقت بررسی کنید. در برخی پلتفرمها، وجوه شما قفل میشود و اگر بازار کریپتو در زمان قفل شدن ارزهای شما سقوط کند، دیگر نمیتوانید به راحتی دارایی خود را بازیابی کنید. همچنین، وام دادن یا دریافت وام از پلتفرمهای جدید ممکن است مخاطرات بیشتری داشته باشد. در این شرایط، بهتر است صبر کنید تا پلتفرم بهطور کامل تثبیت و اعتبار کافی پیدا کند.

در نهایت، پیش از اقدام به دریافت وام از پلتفرمهای مختلف، شرایط و ضوابط وامها را به دقت مطالعه کنید. انتخابهای زیادی برای دریافت وام وجود دارد، بنابراین بهتر است نرخ بهره مناسبتر و شرایط مطلوبتری را انتخاب کنید تا از بهترین گزینه استفاده کنید.

با رعایت این نکات، میتوانید فرایند دریافت وام ارز دیجیتال را با اطمینان بیشتری انجام دهید و از خطرات احتمالی جلوگیری کنید.

تأثیر نوسانات بازار بر وثیقه وام ارز دیجیتال

نوسانات بازار یکی از عوامل مهمی است که میتواند تأثیر زیادی بر وثیقه وام ارز دیجیتال داشته باشد. همانطور که در برخی پلتفرمهای دیفای توضیح داده شده، نوسانات بازار میتواند باعث تغییرات چشمگیر در ارزش وثیقه شود و این موضوع ممکن است به طور مستقیم بر شرایط لیکویید شدن حساب تاثیر بگذارد. در پلتفرمهای وامدهی مبتنی بر بلاکچین، از قراردادهای هوشمند برای مدیریت و واریز وثیقه بهطور خودکار استفاده میشود، بهطوریکه دخالت شخص ثالث به حداقل میرسد و فرایند به صورت کاملاً خودکار و بدون تأخیر انجام میشود.

با این حال، نوسانات قیمت ارزهای دیجیتال بهویژه در توکنهایی مانند بیت کوین و اتریوم، میتواند بر ارزش وثیقه تاثیر بگذارد. برای مثال، اگر کاربری به دنبال دریافت وام در ازای وثیقهای از نوع بیت کوین باشد، باید معادل ارزش آن به پلتفرم واریز کند. اما چون قیمت بیت کوین همواره در حال تغییر است، ممکن است در هنگام سقوط شدید قیمتها، ارزش وثیقه به کمتر از مبلغ وام برسد.

برای درک بهتر این موضوع، فرض کنید یک کاربر به دنبال دریافت وام 100 واحد DAI است که هر واحد آن معادل یک دلار است. در پلتفرم دیفای میکردائو، کاربران باید 150 درصد از ارزش وام را به عنوان وثیقه واریز کنند. بنابراین، این کاربر باید 150 دلار به صورت ارز دیجیتال ETH را بهعنوان وثیقه واریز کند. حالا اگر ارزش وثیقه (اتر) به زیر 150 دلار برسد، وثیقه او لیکویید شده و وام گیرنده نمیتواند از آن استفاده کند.

این موضوع نشان میدهد که نوسانات بازار میتواند ریسک زیادی برای وامگیرندگان ایجاد کند و آنها باید همیشه این نکته را در نظر داشته باشند.

در این مورد بخوانید: لیست کامل بهترین پلتفرم وام دهی ارز دیجیتال+ مزایای هر سایت

خلاصه وام دهی دیفای با اینوکس

وامدهی دیفای که به معنای وامدهی در فضای مالی غیرمتمرکز است، به سرعت توانسته است جایگاه خود را در دنیای ارزهای دیجیتال پیدا کند. دیفای به عنوان یک سیستم مالی غیرمتمرکز که بر اساس بلاکچین و قراردادهای هوشمند عمل میکند، تمام مراحل وامدهی را بدون نیاز به واسطههای سنتی، همچون بانکها، انجام میدهد. این مدل نوین باعث کاهش هزینهها و افزایش سرعت پردازش وامها شده است.

پلتفرمهای دیفای مانند میکر، کمپاند و آوه، با استفاده از سیستمهای وامدهی غیرمتمرکز، امکان دسترسی به وامهای رمزنگاری را بدون نیاز به نهادهای مرکزی فراهم کردهاند. یکی از ویژگیهای برجسته وامدهی دیفای این است که کاربران میتوانند بهصورت مستقیم و بدون نیاز به واسطه، داراییهای خود را در پلتفرمهای دیفای ذخیره کرده و به دیگران وام دهند. این روند که بهصورت قراردادهای هوشمند و از طریق شبکههای P2P انجام میشود، باعث شده تا وامگیرندگان و وامدهندگان بهطور مستقل و بهصورت کاملاً شفاف و امن در این فضای مالی تعامل کنند.

در مقایسه با سیستمهای وامدهی سنتی، وامدهی دیفای مزایای فراوانی دارد. اولاً، این سیستم سریعتر و بدون نیاز به تأسیس یا مجوزهای پیچیده قانونی عمل میکند. بهعلاوه، کاربران میتوانند نرخهای بهره جذابتری نسبت به بانکها دریافت کنند. یکی دیگر از مزایای مهم وامدهی دیفای، شفافیت و قابلیت پیگیری تراکنشها است که از طریق بلاکچین و قراردادهای هوشمند تضمین میشود. همچنین، عدم نیاز به واسطهها باعث میشود که هزینههای اضافی کاهش یابد.

با این حال، وامدهی دیفای بدون چالش نیست. مشکلاتی مانند نوسانات شدید بازار، مشکلات نقدینگی، و ریسکهای امنیتی ممکن است به تهدیداتی برای کاربران تبدیل شود. همچنین، عدم وجود نهادهای نظارتی باعث شده که این پلتفرمها در صورت بروز خطا یا مشکل، مسئولیتی نپذیرند.

در نهایت، وامدهی دیفای به عنوان یک فناوری نوین، به کاربران این امکان را میدهد تا بدون دخالت واسطهها، داراییهای خود را به اشتراک بگذارند و از این طریق سود کسب کنند. اما موفقیت این مدل بستگی به نحوه مدیریت ریسکها و پذیرش گستردهتر آن در آینده دارد.

وام دهی دیفای چیست؟

وامدهی دیفای یک سیستم غیرمتمرکز است که در آن افراد بدون نیاز به واسطههای سنتی مانند بانکها، از طریق قراردادهای هوشمند روی بلاکچین به یکدیگر وام میدهند یا وام میگیرند.

آیا برای استفاده از وامدهی دیفای به واسطهها یا موسسات مالی نیاز است؟

خیر، در وامدهی دیفای هیچگونه واسطهای مانند بانکها یا موسسات مالی وجود ندارد و تمامی تراکنشها مستقیماً بین افراد از طریق قراردادهای هوشمند انجام میشود.

مزایای وامدهی دیفای چیست؟

وامدهی دیفای مزایایی مانند کاهش هزینههای تراکنش، سرعت بالای انجام معاملات و دسترسی به بازارهای مالی بدون محدودیتهای جغرافیایی را ارائه میدهد.

آیا وامدهی دیفای دارای ریسک است؟

بله، مانند هر سیستم مالی دیگر، وامدهی دیفای نیز با ریسکهایی چون نوسانات بازار، حملات سایبری و مشکلات قراردادهای هوشمند همراه است.

چگونه میتوانم در وامدهی دیفای شرکت کنم؟

برای شرکت در وامدهی دیفای، باید یک کیف پول دیجیتال داشته باشید و در پلتفرمهای دیفای مانند Aave یا Compound حساب ایجاد کنید تا بتوانید وام دهید یا وام بگیرید.